Амортизация инструмента расценка – процесс распределения стоимости инструмента на протяжении его срока службы. Этот процесс является неотъемлемой частью учета активов и позволяет оценить износ и старение инструмента, что позволяет определить стоимость его использования.

Что подлежит, а что не подлежит амортизации

Подлежит амортизации:

- Технические устройства и оборудование: строительные машины, компьютеры, офисное оборудование и другие технические средства, используемые в деятельности предприятия;

- Транспортные средства: автомобили, грузовики, автобусы, поезда и другие транспортные средства, которые используются для осуществления бизнеса;

- Здания и сооружения: офисные здания, производственные помещения, склады и другие недвижимые объекты, используемые для ведения бизнеса;

- Интеллектуальная собственность: патенты, авторские права, товарные знаки и другие интеллектуальные активы, используемые в коммерческой деятельности;

- Нематериальные активы: лицензии, франшизы, аутсорсинговые соглашения и другие нематериальные активы, которые влияют на успешность бизнеса.

Не подлежит амортизации:

- Долгосрочные финансовые вложения: акции, облигации и другие инвестиции, которые не являются основными средствами предприятия;

- Земельные участки: купленная земля не подлежит амортизации, так как ее стоимость обычно увеличивается со временем;

- Непроизводственное имущество: предметы роскоши, искусство, коллекции и другие активы, которые не используются в коммерческой деятельности предприятия;

- Имущество в аренде: арендуемое имущество не подлежит амортизации, так как оно находится во владении предприятия только на временной основе.

Важно помнить, что принципы амортизации и учета активов могут различаться в зависимости от отрасли и юрисдикции, в которой работает предприятие. Правильная классификация активов и определение их амортизации является важным аспектом любого бизнеса, который помогает оптимизировать финансовые показатели и правильно учитывать расходы предприятия.

Линейный способ начисления основных средств

Преимущества линейного способа:

- Простота расчета;

- Равномерное учетное обесценивание активов;

- Понятность и прозрачность для финансового анализа.

Линейный способ удобен при приобретении активов, у которых все внутренние и внешние факторы использования, такие как износ и устаревание, остаются стабильными на протяжении их срока службы.

Пример расчета линейного способа амортизации

Для наглядности рассмотрим пример расчета амортизации при использовании линейного метода.

| Название актива | Стоимость актива | Срок службы (в годах) | Годовая амортизация |

|---|---|---|---|

| Компьютер | 100 000 рублей | 5 | 20 000 рублей |

| Принтер | 50 000 рублей | 3 | 16 666,67 рублей |

Таким образом, для компьютера годовая амортизация составит 20 000 рублей, а для принтера — 16 666,67 рублей.

Использование линейного способа начисления основных средств позволяет равномерно учитывать амортизацию активов на протяжении их срока службы. Этот метод прост в расчете и обеспечивает прозрачность финансовых данных. Однако следует учитывать, что он не учитывает факторы, влияющие на ускоренный износ активов, и не всегда является наиболее подходящим методом в условиях быстро меняющейся технологической сферы.

Нелинейные методы начисления амортизации

Основные принципы нелинейных методов

- Одним из основных принципов нелинейных методов начисления амортизации является учет ускоренного износа инструмента в первые годы его использования. Это особенно актуально для инструментов, которые испытывают наибольшую нагрузку при внедрении или в начальный период эксплуатации.

- Другим принципом является учет изменения степени износа инструмента в режиме работы. Нелинейные методы позволяют учитывать то, что инструмент может испытывать различные уровни износа в разные периоды времени в зависимости от условий эксплуатации.

Примеры нелинейных методов

Одним из примеров нелинейных методов начисления амортизации является метод ускоренной амортизации. При использовании этого метода амортизация начисляется по ускоренной ставке в первые годы эксплуатации инструмента, что позволяет учесть ускоренный износ. В последующие годы ставка амортизации снижается до горизонтального уровня.

Еще одним примером нелинейных методов является метод плавающей амортизации. При использовании этого метода амортизация начисляется исходя из фактического оборачиваемого объема производства или эксплуатации инструмента. Это позволяет учитывать фактическую загрузку инструмента и его степень износа в разные периоды эксплуатации.

Преимущества нелинейных методов

- Нелинейные методы позволяют более точно учесть особенности использования инструмента и его степень износа в разные периоды времени.

- Они позволяют более эффективно использовать инструмент в начальный период эксплуатации и учесть его более интенсивное использование.

Недостатки нелинейных методов

- Одним из недостатков нелинейных методов является более сложное и трудоемкое их применение и расчет амортизации.

- Также нелинейные методы могут быть более субъективными, так как требуют оценки степени износа инструмента.

Таким образом, нелинейные методы начисления амортизации позволяют более точно учесть степень износа инструмента в разные периоды его использования. Они имеют преимущества и недостатки, которые следует учитывать при выборе метода начисления амортизации.

Пример расчёта амортизации линейным методом

Пример:

Исходные данные:

- Стоимость инструмента: 100 000 рублей

- Срок службы инструмента: 5 лет

- Остаточная стоимость: 10 000 рублей

Расчет амортизации:

- Вычислим сумму амортизации: стоимость инструмента минус остаточная стоимость

100 000 рублей — 10 000 рублей = 90 000 рублей - Разделим сумму амортизации на срок службы инструмента

90 000 рублей / 5 лет = 18 000 рублей/год

Результат:

Годовая амортизация инструмента, рассчитанная по линейному методу, составляет 18 000 рублей.

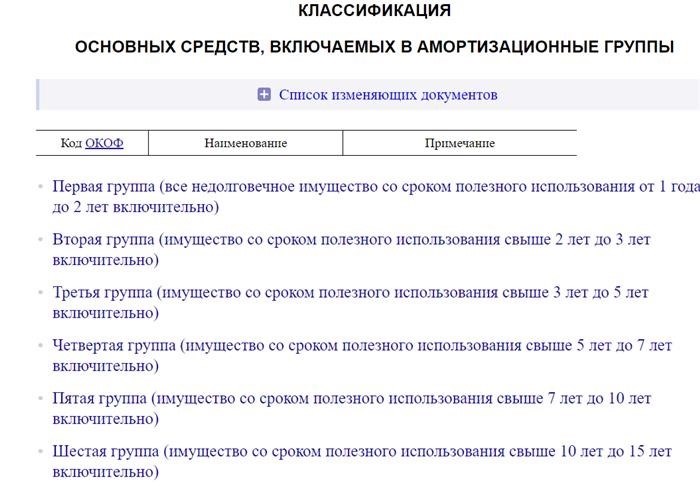

Срок полезного использования активов

Понятие срока полезного использования активов

Срок полезного использования активов – это период времени, в течение которого актив может быть использован в производственной или коммерческой деятельности организации и приносить ей доход. Срок полезного использования зависит от следующих факторов:

- Технической устареваемости актива;

- Экономической эффективности его использования;

- Износа и физического состояния актива;

- Жизненного цикла продукции, производимой с использованием актива;

- Инновационных изменений в отрасли;

- Изменений в законодательстве и требованиях нормативных актов.

Определение срока полезного использования активов

Срок полезного использования активов должен быть определен на основе обоснованных данных и исследований, проведенных организацией. Для этого могут применяться следующие методы:

- Метод инженерно-технической экспертизы, основанный на анализе конструктивных и технических характеристик актива;

- Метод рыночного исследования, позволяющий определить срок полезного использования на основе данных о средней продолжительности использования подобных активов на рынке;

- Метод аналогии, который предполагает определение срока полезного использования путем анализа схожих активов, уже используемых в организации;

- Сроки полезного использования активов могут определяться также на основе стандартов и рекомендаций профессиональных обществ и организаций.

Влияние срока полезного использования на амортизационные отчисления

Срок полезного использования напрямую влияет на размер амортизационных отчислений, которые должна производить организация. Чем дольше срок полезного использования, тем меньше годовая сумма амортизационных отчислений. Кроме того, срок полезного использования может быть использован для определения стоимости актива в конце срока его использования.

Важно помнить, что срок полезного использования активов должен быть обоснован и учитывать специфику деятельности организации, особенности конкретного актива и общие тренды отрасли. Он должен быть принят в соответствии с нормативными требованиями и предоставлен налоговым органам.

Остаточная стоимость активов

Формула расчета остаточной стоимости

Остаточная стоимость активов может быть рассчитана по следующей формуле:

Остаточная стоимость = Стоимость актива — Сумма амортизационных отчислений

Значение остаточной стоимости активов

Остаточная стоимость активов имеет несколько важных значений:

- Определение остаточной стоимости позволяет оценить, сколько активов можно будет продать или утилизировать в конце срока их использования.

- Она является основой для оценки стоимости активов в случае продажи или ликвидации предприятия.

- Определение остаточной стоимости активов помогает планировать финансовые ресурсы на замену или модернизацию активов в будущем.

Определение остаточной стоимости в практике бухгалтерии

В практике бухгалтерии остаточная стоимость активов определяется на основе установленного срока их использования и метода амортизации. При расчете остаточной стоимости также учитывается специфика актива, его износ и возможность ремонта или восстановления.

| Актив | Стоимость актива, руб. | Сумма амортизационных отчислений, руб. | Остаточная стоимость, руб. |

|---|---|---|---|

| Здание | 1 000 000 | 200 000 | 800 000 |

| Транспортное средство | 500 000 | 250 000 | 250 000 |

| Оборудование | 800 000 | 100 000 | 700 000 |

Остаточная стоимость активов является важным показателем, который позволяет оценить стоимость активов на конец их срока службы и использовать эту информацию для планирования финансовых ресурсов и принятия управленческих решений. Расчет остаточной стоимости активов должен проводиться с учетом специфики активов и методов амортизации, установленных законодательством и политикой предприятия.

Как начисляется амортизация в бухучете

Амортизация представляет собой процесс учета износа и старения активов организации. В бухгалтерии амортизация начисляется для того, чтобы распределять стоимость активов на протяжении их срока службы и отражать эту стоимость в отчетности.

Для начисления амортизации необходимо выполнить следующие шаги:

1. Определение срока службы актива

Срок службы актива — это период времени, в течение которого актив может быть использован организацией. Он определяется на основе законодательства, нормативных документов или практического опыта. Например, компьютеры обычно имеют срок службы 3 года, а здания — 50 лет.

2. Определение стоимости актива

Стоимость актива — это первоначальная стоимость его приобретения или создания. Она включает в себя все расходы, связанные с приобретением актива, такие как его покупка, доставка, монтаж и прочие.

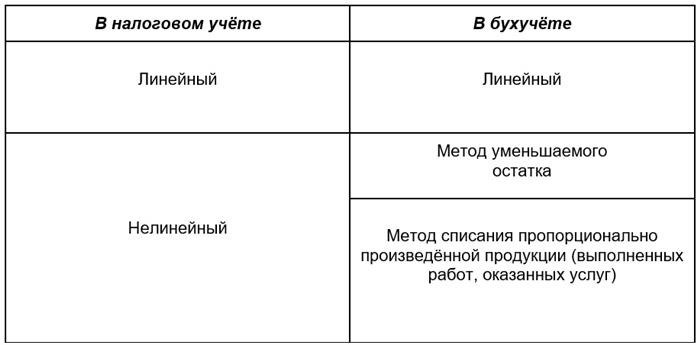

3. Выбор метода амортизации

В бухгалтерии существует несколько методов начисления амортизации. Наиболее распространенными из них являются линейный и ускоренный методы. Линейный метод предполагает равномерное распределение стоимости актива на протяжении его срока службы, а ускоренный метод применяется, когда износ актива происходит быстрее в начале его использования.

4. Расчет амортизации

Расчет амортизации производится путем применения выбранного метода амортизации к стоимости актива. Например, при использовании линейного метода ежегодная амортизация будет равна стоимости актива, деленной на его срок службы.

5. Отражение амортизации в бухгалтерии

Амортизация отражается в бухгалтерии в виде списания стоимости актива и начисления амортизационных отчислений. Соответствующие проводки выполняются в расчетном периоде, обычно ежемесячно или ежеквартально, в зависимости от финансовой отчетности организации.

Начисление амортизации в бухгалтерии является важным элементом финансового учета. Оно позволяет правильно учесть износ активов и представить информацию о фактической стоимости активов организации.

Как вести бухучет по амортизации

Чтобы правильно вести учет по амортизации, необходимо следовать определенным правилам и принципам. Вот некоторые практические рекомендации для эффективного ведения бухучета по амортизации:

1. Определите метод амортизации

Перед началом учета по амортизации необходимо выбрать метод, который соответствует особенностям вашей компании и ее активов. Существует несколько методов расчета амортизации, таких как прямолинейный, уменьшаемый остаток и прогрессивный.

2. Установите срок службы активов

Каждый актив имеет свой ожидаемый срок службы, по истечении которого он становится непригодным для использования. Определите срок службы для каждого актива в соответствии с его характеристиками и предписаниями закона.

3. Рассчитайте годовую норму амортизации

Для определения годовой нормы амортизации нужно разделить стоимость актива на его срок службы. Таким образом, вы получите годовую сумму, которую необходимо отнести на амортизацию каждый год.

4. Запишите начальную стоимость актива в учетной книге

Начальная стоимость актива должна быть отражена в учетной книге. Укажите все необходимые детали, такие как дата приобретения, поставщик, сумма и другие сопутствующие расходы.

5. Проводите ежегодные проводки по амортизации

Каждый год проводите соответствующие проводки по амортизации в бухгалтерии. Это позволит отразить амортизацию в финансовых отчетах и поддерживать актуальную информацию о стоимости активов.

| Счет дебет | Счет кредит | Сумма |

|---|---|---|

| Амортизация основных средств | Накопленная амортизация | Сумма амортизации |

6. Поддерживайте актуальные данные об амортизации

Важно вести учет амортизации активов и регулярно обновлять информацию о них. Поддерживайте актуальные реестры активов, регистры начисления и учета амортизации, чтобы было легко анализировать данные и составлять отчеты.

Правильное ведение бухгалтерского учета по амортизации является неотъемлемой частью финансового управления предприятием. Он позволяет регулярно отслеживать стоимость активов и знать, когда они требуют замены или обновления. При соблюдении установленных правил и методов, ваша компания сможет эффективно использовать свои активы и принимать обоснованные финансовые решения.

Существующие способы начисления амортизации

1. Прямолинейный способ

Прямолинейный способ является наиболее популярным и простым способом начисления амортизации. При этом способе актив делится на равные периоды эксплуатации, и амортизация начисляется равномерно по каждому периоду. Прямолинейный способ часто применяется для активов с предсказуемым сроком службы и однородной структурой износа.

2. Ускоренный способ

Ускоренный способ начисления амортизации предполагает больший учет износа в начале срока службы актива и его уменьшение к концу срока. Этот способ может быть применен для активов, которые быстро устаревают или утрачивают свою стоимость, например, компьютерное оборудование или программное обеспечение.

3. Дегрессивный способ

Дегрессивный способ начисления амортизации предполагает более высокую ставку начисления амортизации в начале срока службы актива, которая затем постепенно снижается. Этот способ может быть применен для активов, которые в первые годы эксплуатации теряют большую долю своей стоимости.

4. Постепенное изменение ставки амортизации

В некоторых случаях компании могут применять способ начисления амортизации, при котором ставка амортизации постепенно изменяется с течением времени. Например, при установке нового оборудования, ставка амортизации может быть более высокой в первые годы использования и постепенно снижаться.

Выбор способа начисления амортизации зависит от характеристик актива, его срока службы, степени износа и других факторов. Компания должна оценить их и выбрать оптимальный способ, который соответствует требованиям бухгалтерского учета и позволяет наиболее точно отразить фактическую стоимость актива в бухгалтерских записях.

Что такое амортизация основных средств и нематериальных активов?

Амортизация основных средств и нематериальных активов является неотъемлемой частью бухгалтерии и финансового учета компаний. Она позволяет учесть износ и старение активов, а также учесть обесценение их стоимости со временем.

Основные средства

Основные средства – это материальные активы, используемые в процессе производства и предоставления услуг. Примерами основных средств могут быть здания, оборудование, транспортные средства и прочие, имеющие длительный срок службы. Амортизация основных средств позволяет учесть износ и старение этих активов, а также снижение их стоимости.

Нематериальные активы

Нематериальные активы – это активы, которые не имеют физической формы, но имеют стоимость и используются в бизнесе. Это могут быть патенты, лицензии, авторские права, товарные знаки и прочие. Амортизация нематериальных активов позволяет учесть износ и старение этих активов, а также изменение их стоимости со временем.

Зачем нужна амортизация основных средств и нематериальных активов?

Амортизация основных средств и нематериальных активов необходима по нескольким причинам:

- Учет износа и старения активов – амортизация позволяет учесть физический износ и старение активов, что помогает компании обновлять их своевременно и поддерживать эффективность своей деятельности.

- Отражение стоимости активов в финансовых отчетах – амортизация позволяет распределить стоимость активов на протяжении их срока службы, что позволяет компании более точно оценивать свою финансовую ситуацию.

- Учет обесценения активов – амортизация также позволяет учесть возможное снижение стоимости активов со временем, что помогает компании принимать обоснованные решения о замене или ремонте активов.

Как рассчитывается амортизация основных средств и нематериальных активов?

Расчет амортизации основных средств и нематериальных активов может быть проведен различными способами в зависимости от внутренних и внешних факторов компании, а также требований бухгалтерской отчетности. Наиболее распространенными методами расчета амортизации являются линейный метод, уменьшающий остаток и пропорциональный метод.

Линейный метод подразумевает равномерное распределение стоимости актива на протяжении его срока службы. Уменьшающий остаток предусматривает распределение большей части стоимости актива на более ранние годы его эксплуатации. Пропорциональный метод основан на соотношении объективной предела эксплуатации актива и его фактического использования.

Расчет амортизации основных средств и нематериальных активов может быть проведен с использованием специальных программ и систем учета, что позволяет автоматизировать и упростить процесс.

Амортизация основных средств и нематериальных активов является важной составляющей бухгалтерии и финансового учета компаний. Она позволяет учитывать физический износ и старение активов, отражать их стоимость в финансовых отчетах и принимать обоснованные решения о замене или ремонте активов. Расчет амортизации может проводиться различными методами в зависимости от внутренних и внешних факторов компании. Амортизация основных средств и нематериальных активов является неотъемлемой частью финансового учета и помогает компаниям эффективно управлять своими активами.

Особенности линейного метода амортизации

1. Постоянное распределение затрат

Основная особенность линейного метода амортизации заключается в том, что затраты на актив распределяются равномерно на каждый год его срока службы. Для этого вначале определяется стоимость актива и его срок службы, а затем каждый год происходит учет равной доли этих затрат. Такой подход обеспечивает простоту расчетов и позволяет легко прогнозировать стоимость актива в будущем.

2. Учет временной уценки

Еще одной особенностью линейного метода амортизации является учет временной уценки актива. По мере его использования и старения, актив может становиться менее ценным и менее эффективным. Линейный метод учитывает эту временную уценку, так как затраты на амортизацию распределяются равномерно по всем годам срока службы. Это позволяет предсказывать и учитывать такую уценку актива и принимать решения о его замене вовремя.

3. Удобство в учете и отчетности

Линейный метод амортизации является одним из наиболее простых и удобных в использовании методов. Он не требует сложных математических расчетов и позволяет легко оценить стоимость актива на любом этапе его срока службы. Это делает линейный метод амортизации предпочтительным для большинства компаний и организаций ведения бухгалтерии и финансового учета.

Линейный метод амортизации — это простой и эффективный способ распределения стоимости актива на протяжении его срока службы. Он обеспечивает равномерное распределение затрат, учет временной уценки актива и удобство в учете и отчетности. Линейный метод является одним из наиболее распространенных и популярных методов амортизации, который широко используется в бухгалтерии и финансовом учете.