Ипотечный кредит является долгосрочным обязательством перед банком, предоставляющим ссуду. Однако, если банк, выдавший ипотечный кредит, ликвидируется, это может повлиять на дальнейшую судьбу ипотеки. В данной статье мы рассмотрим возможные варианты развития событий и способы защиты прав заемщика.

Какие документы нужны для снятия обременения

Снятие обременения с недвижимости, в том числе ипотеки, требует предоставления определенных документов банку или кредитной организации. Необходимо следовать определенному порядку и предоставлять все требуемые документы, чтобы успешно снять обременение. Вот список основных документов, которые могут потребоваться:

1. Чистовая выписка из домовой книги

Чистовая выписка из домовой книги подтверждает вашу собственность на недвижимость. Она содержит актуальную информацию о владельце, площади и других основных характеристиках недвижимости.

2. Документы, подтверждающие оплату ипотеки до конца

Для снятия обременения ипотеки вам необходимо предоставить документы, которые подтверждают полное погашение задолженности перед банком. Это может быть платежное поручение или другой документ, подтверждающий оплату до последнего платежа.

3. Копия договора ипотеки

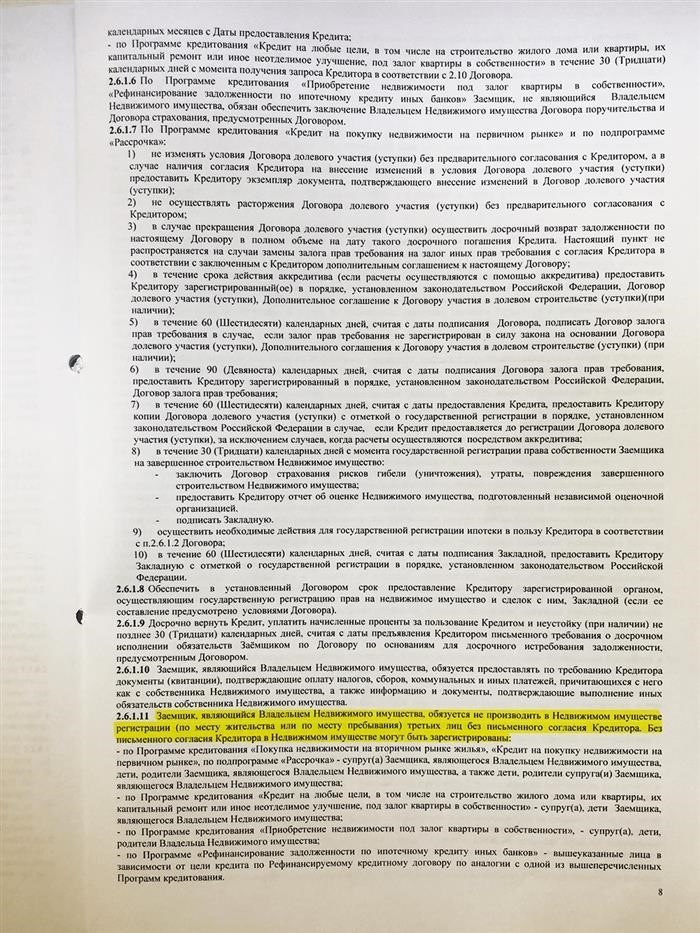

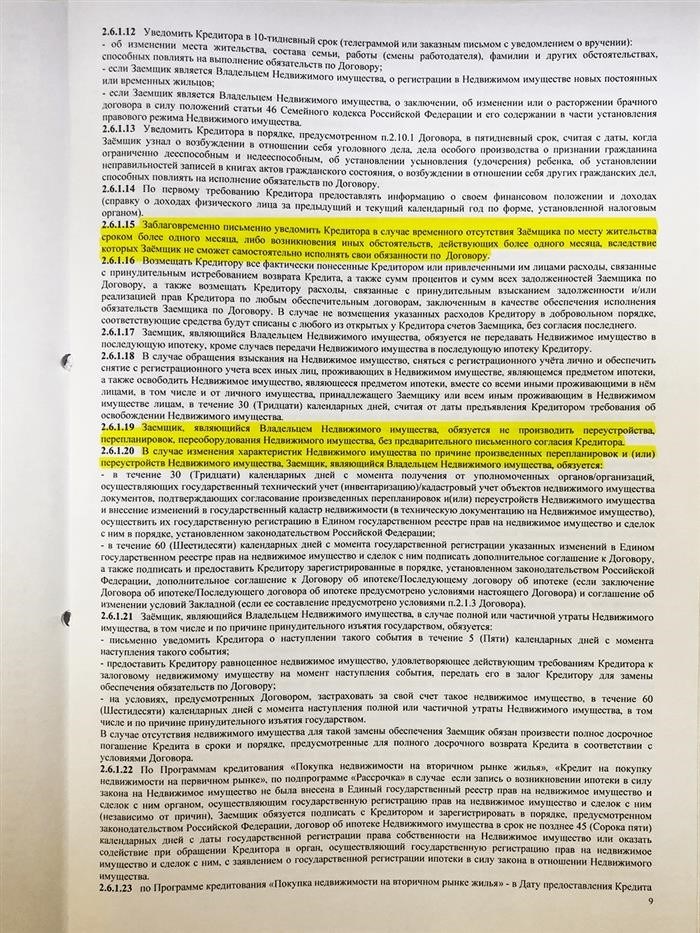

Для подтверждения факта существования ипотеки и ее условий требуется предоставить копию подписанного договора ипотеки. Договор должен содержать информацию о сумме кредита, процентной ставке, сроке погашения и других условиях.

4. Справка из Росреестра

Справка из Росреестра подтверждает, что недвижимость не имеет других обременений, кроме ипотеки. Это важный документ, который требуется предоставить банку для снятия обременения.

5. Паспорт и иные документы

Как обычно, при проведении любых операций с недвижимостью требуется предоставить паспорт или иные документы, подтверждающие вашу личность. Банк может также попросить вас предоставить другие документы, которые считает необходимыми для проверки информации.

Как снять обременение с квартиры правильно: пошаговая инструкция

Снятие обременения с квартиры может быть необходимо, например, если ипотека была полностью выплачена, но банк ликвидирован и ипотека не была списана. В таком случае необходимо правильно оформить документы и следовать определенной процедуре, чтобы снять обременение с квартиры без проблем.

Шаг 1: Сбор необходимых документов

Первым шагом необходимо собрать все необходимые документы для снятия обременения с квартиры:

- Свидетельство о государственной регистрации права собственности на квартиру;

- Договор ипотеки;

- Справка об отсутствии задолженности перед банком по ипотеке;

- Документы, подтверждающие ликвидацию банка;

- Документы, подтверждающие полное погашение ипотеки.

Шаг 2: Обращение в Росреестр

После сбора необходимых документов необходимо обратиться в Федеральную службу государственной регистрации, кадастра и картографии (Росреестр). При обращении следует предоставить все собранные документы и запросить снятие обременения с квартиры.

Шаг 3: Подписание договора

После рассмотрения заявления в Росреестре и проверки предоставленных документов, следует подписать соответствующий договор на снятие обременения с квартиры. При этом необходимо учесть, что договоры могут отличаться в зависимости от региональных особенностей.

Шаг 4: Регистрация в Росреестре

После подписания договора, следует зарегистрировать снятие обременения с квартиры в Росреестре. Для этого необходимо предоставить подписанный договор и получить соответствующий сертификат о регистрации снятия обременения.

Шаг 5: Подача документов в банк

Окончательным шагом является подача документов в банк, которые подтверждают снятие обременения с квартиры. В данном случае, необходимо предоставить все документы, подтверждающие ликвидацию банка и полное погашение ипотеки.

Следование этой пошаговой инструкции позволит снять обременение с квартиры без проблем и полностью освободить ее от ипотеки, даже если банк ликвидирован и ипотека не была списана.

Где хранится информация об обременении

1. Реестр прав на недвижимость

Реестр прав на недвижимость осуществляет управление и хранение информации о правах на недвижимое имущество. В него включаются следующие данные:

- Информация о собственнике недвижимости

- Сведения о зарегистрированных правах на недвижимость

- Данные о наличии обременений и ипотеке

- Сведения об арестах, ограничениях и других обстоятельствах, влияющих на права собственника

Доступ к реестру прав на недвижимость обычно осуществляется через государственные регистрационные службы или специализированные организации, которые ведут этот реестр.

2. Реестр ипотечного обеспечения

Реестр ипотечного обеспечения содержит информацию о залоге на недвижимость и ипотеке. Этот реестр содержит следующие сведения:

- Идентификационные данные заложника и кредитора

- Факты регистрации ипотечного договора

- Сумма кредита и условия выплаты

- Описание недвижимости, на которую наложено обременение

Доступ к реестру ипотечного обеспечения обычно осуществляется через специализированные организации или онлайн-платформы, где можно получить информацию о залоге на конкретную недвижимость.

3. Договор ипотеки

Договор ипотеки – это юридический документ, в котором фиксируются все условия и соглашения между заемщиком и кредитором. В этом документе можно найти:

- Сумму кредита

- Процентную ставку и сроки погашения

- Права и обязанности заемщика и кредитора

- Условия, при которых обременение будет списано

Договор ипотеки обычно хранится как электронная копия у кредитора и у заемщика, а также может быть зарегистрирован в реестре ипотечного обеспечения.

4. Бухгалтерские документы

В бухгалтерских документах банка или организации, которая выдала ипотечный кредит, могут быть указаны сведения об обременении недвижимости. В бухгалтерском учете обычно отражаются следующие детали:

- Сумма ипотечного кредита

- Сроки и условия погашения

- Сведения об ипотечном обеспечении

Бухгалтерская информация может быть доступна через запрос в банк или учетную систему, используемую организацией.

Зная, где хранится информация об обременении недвижимости, можно получить необходимые данные и документы при покупке или продаже недвижимости, а также для урегулирования различных юридических вопросов.

Как узнать статус обременения недвижимости

Обременение недвижимости может возникнуть в результате различных ситуаций, таких как ипотека, залог, арест и другие. Важно знать статус обременения недвижимости, чтобы принимать осознанные решения о покупке или продаже недвижимости.

Есть несколько способов, которые помогут вам узнать статус обременения недвижимости:

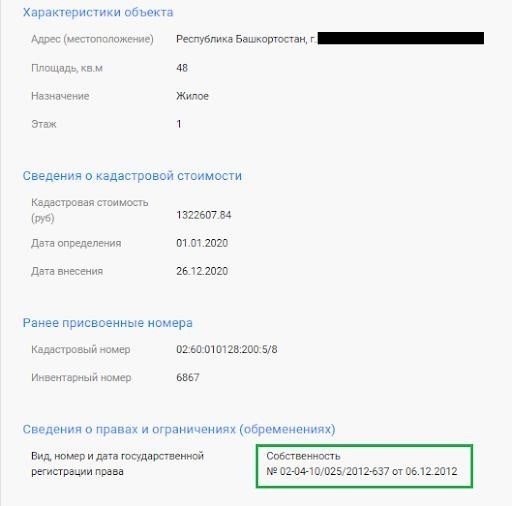

1. Проверка в Росреестре

Самым надежным и доступным способом узнать статус обременения недвижимости является обращение в Росреестр. Официальный сайт Росреестра предоставляет возможность проверить информацию о зарегистрированных обременениях недвижимости. Вам потребуется знать кадастровый номер или точное местоположение объекта недвижимости.

2. Запрос в банк/кредитную организацию

Если недвижимость обременена ипотекой или другими задолженностями перед банком, вы можете обратиться в соответствующий банк или кредитную организацию, которая выдала кредит. Банк или организация предоставят вам информацию о статусе обременения и текущем состоянии ипотеки или залога.

3. Проверка через судебные органы

Если недвижимость была или может быть обременена арестом или другими судебными решениями, вы можете обратиться в судебные органы, чтобы узнать статус обременения. Вам потребуется знать номер дела или ФИО стороны, причастной к судебному процессу.

4. Проверка через сторонние сервисы

Существуют сторонние сервисы и компании, которые предоставляют информацию о статусе обременения недвижимости. Вам потребуется ввести данные объекта недвижимости, например адрес или кадастровый номер, чтобы получить соответствующую информацию.

5. Проверка через нотариуса

Вы всегда можете обратиться к нотариусу для проверки статуса обременения недвижимости. Нотариус сможет предоставить вам информацию о наличии залога или других обременений, которые могут влиять на сделку с недвижимостью.

Обременения недвижимости: виды и последствия

Виды обременения недвижимости

- Залог – это обязательство владельца перед кредитором, которое предполагает право кредитора на получение определенной суммы денег путем реализации заложенного имущества в случае неисполнения залогодателем своих обязательств.

- Ипотека – это обязательство владельца перед банком, которое предполагает право банка на залог недвижимости в случае невыплаты заемщиком кредитных обязательств.

- Арест объекта недвижимости – это временное ограничение права собственности на недвижимость в связи с предстоящим судебным разбирательством по исполнению долга или возмещению ущерба.

Последствия обременения недвижимости

Обременение недвижимости может повлечь за собой ряд последствий для владельца:

- Ограничение права распоряжения – обременение недвижимости может ограничить право владельца на продажу или сдачу в аренду недвижимости.

- Дополнительные расходы – при наличии обременения недвижимости владелец может нести дополнительные расходы на уплату задолженности по залогу или ипотеке.

- Угроза потери недвижимости – в случае невыполнения обязательств по залогу или ипотеке кредитор имеет право на реализацию залогового имущества, что может привести к потере недвижимости.

Запрос на получение подтверждения о снятии обременения

Здравствуйте!

Вы обратились в наш банк с запросом о получении подтверждения о снятии обременения с вашей недвижимости, в связи с тем, что ипотечный кредит был полностью выплачен, а банк, выдавший кредит, был ликвидирован.

Шаг 1: Сбор необходимых документов

Для того чтобы мы могли обработать ваш запрос, вам необходимо предоставить следующие документы:

- Документ, подтверждающий факт погашения ипотечного кредита;

- Свидетельство о государственной регистрации права собственности на недвижимость;

- Документы, подтверждающие ликвидацию банка, выдавшего кредит;

- Документы, удостоверяющие вашу личность и право представлять интересы собственника недвижимости (паспорт, доверенность и прочее).

Шаг 2: Подача запроса в банк

После сбора всех необходимых документов, вам следует обратиться в ближайшее отделение нашего банка для подачи запроса о получении подтверждения о снятии обременения. При этом вам необходимо предоставить все собранные документы и заполнить соответствующую анкету.

Шаг 3: Обработка запроса банком

Получив ваш запрос, банк проведет необходимый анализ предоставленных документов. Обработка запроса может занять некоторое время, в зависимости от загруженности банковских служб.

Шаг 4: Выдача подтверждения о снятии обременения

По результатам анализа запроса, вы получите подтверждение о снятии обременения на вашей недвижимости. Подтверждение может быть предоставлено в письменном или электронном виде. В случае получения письменного подтверждения, вы сможете забрать его в отделении банка или получить почтой.

Мы рады помочь вам в решении вашего вопроса о подтверждении снятия обременения с недвижимости. Если у вас возникнут дополнительные вопросы, не стесняйтесь обращаться к нам.

Почему возможно отказать в снятии обременения?

1. Несоответствие документов

2. Несвоевременное исполнение обязательств

Если заёмщик задерживается с выплатами по ипотеке или имеются неисполненные обязательства перед банком, то снятие обременения может быть приостановлено. В таком случае, необходимо уладить долги или выполнить все просроченные обязательства перед банком.

3. Проблемы с документацией

Если возникли проблемы с документацией, связанные с неправильным оформлением ипотеки или заёмщиком несоответствуют установленным требованиям, то регистрация снятия обременения может быть отложена до устранения проблем.

4. Юридические споры

В случае наличия юридических споров, связанных с правами на недвижимость, возникновение различных требований на объект, заявка на снятие обременения может быть отклонена до разрешения судебного спора.

Как проверить, что залог снят с квартиры

1. Запросить справку из банка

Одним из надежных способов подтверждения снятия залога является обращение в банк, который выдал ипотечный кредит. Предоставьте заявление с просьбой выдать справку о том, что залог был полностью снят с вашей квартиры. Обычно такую справку можно получить в отделении банка или заказать через интернет-банкинг.

2. Проверить документы о собственности

Также можно проверить документы о собственности на квартиру. Если залог был снят, в документах должны быть указаны ваше имя и отсутствие залога. Обратите внимание на следующие документы:

- Свидетельство о государственной регистрации права собственности на недвижимое имущество;

- Выписка из Единого государственного реестра прав на недвижимое имущество и сделок с ним;

- Договор купли-продажи или договор дарения квартиры;

- Прочие документы, удостоверяющие право собственности на квартиру.

3. Обратиться в органы регистрации

Для окончательного подтверждения снятия залога можно обратиться в органы государственной регистрации. Запросите выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним. В этой выписке должна быть указана информация о вашей квартире без учета залога.

4. Нанять независимого оценщика

Проверка снятия залога с квартиры важна для подтверждения вашего права собственности и предотвращения возможных проблем в будущем. Следуйте указанным способам и удостоверьтесь, что залог был полностью удален с вашей квартиры.

Как убедиться, что обременение снято

1. Запросите выписку из реестра прав на недвижимость

Для начала, вам следует запросить выписку из Единого государственного реестра прав на недвижимость (ЕГРП). В ней должно быть указано, что ипотека исполнена и обременение снято.

2. Проверьте документы об ипотечном кредите

Также, вам стоит внимательно изучить документы, связанные с вашим ипотечным кредитом. Обратите внимание на основной договор, обязательства по погашению и график платежей. Удостоверьтесь, что все платежи были выполнены в срок и сумма задолженности полностью погашена.

3. Проверьте документы о реорганизации или ликвидации банка

Если ваш банк, выдавший ипотечный кредит, прошел через реорганизацию или ликвидацию, вам следует запросить документы, связанные с этим процессом. Убедитесь, что все необходимые процедуры были выполнены и что ваша ипотека была передана или списана со счетов банка.

4. Обратитесь в банк или к специалисту по недвижимости

Если у вас остались сомнения или вопросы, связанные с снятием обременения от ипотеки, рекомендуется обратиться в банк или к специалисту по недвижимости. Они смогут предоставить вам дополнительную информацию и документацию, подтверждающую снятие обременения.

5. Зарегистрируйте изменения в ЕГРП

После получения подтверждения о снятии обременения с ипотеки, вам следует зарегистрировать данное изменение в ЕГРП. Для этого вам потребуется предоставить соответствующие документы и заполнить соответствующие заявления.

Куда обратиться с документами по ипотеке, если банк ликвидирован и ипотека не списана?

Если ваш банк, выдавший вам ипотечный кредит, был ликвидирован, а ипотека по какой-либо причине не была списана, вам следует обратиться в следующие органы и учреждения:

1. Центральный банк Российской Федерации

Сообщите о своей ситуации Центральному банку Российской Федерации. Он является главным регулирующим и контролирующим органом банковской системы России. Вы можете обратиться напрямую в Центральный банк или через его региональное отделение. Предоставьте им все необходимые документы, подтверждающие вашу ситуацию, чтобы они могли принять соответствующие меры.

2. Федеральная служба по финансовому мониторингу

Сообщите о случае нераскрытия ипотеки Федеральной службе по финансовому мониторингу (Росфинмониторинг) Российской Федерации. Этот орган занимается контролем соблюдения законодательства России в сфере финансовой деятельности. Они будут расследовать ваше дело и принять меры по восстановлению вашего права на полное погашение ипотеки.

3. Международная ассоциация регуляторов государственных и муниципальных услуг

Обратитесь в Международную ассоциацию регуляторов государственных и муниципальных услуг (ИАРГМУ). Эта ассоциация занимается координацией деятельности регуляторов государственных и муниципальных услуг, в том числе в области финансовых услуг. Их эксперты помогут вам разобраться в вашей ситуации и дадут рекомендации по дальнейшим действиям.

Необходимо предоставить все имеющиеся документы, подтверждающие вашу ипотеку и тот факт, что она не была списана после ликвидации банка. Укажите в своем обращении все сведения о банке и подробности вашего кредитного договора. Это поможет указанным организациям эффективно расследовать дело и принять соответствующие меры.

О чём необходимо помнить заёмщику

Беручи ипотечный кредит, вы не только приобретаете недвижимость, но и берёте на себя обязательства по его погашению. Важно иметь полное представление о всех аспектах ипотеки, чтобы избежать непредвиденных ситуаций и проблем. Вот несколько основных моментов, о которых необходимо помнить:

1. Погашение кредита

План погашения ипотечного кредита состоит из двух частей: графика платежей и общей суммы кредита. Платежи должны быть своевременно и регулярно производимы. В случае просрочки или неправильных платежей, возможны штрафные санкции и увеличение общей суммы задолженности.

2. Ипотека после ликвидации банка

Если ваш банк, выдавший ипотечный кредит, ликвидирован, то ипотека не исчезает со всеми обязательствами. Заёмщику необходимо продолжать выплачивать свои платежи в полном объёме до конца кредитного срока. Обратитесь к уполномоченным специалистам для получения подробной информации о процессе ипотеки после ликвидации банка.

3. Возможность досрочного погашения

Если у вас появилась возможность досрочно погасить ипотеку, то обязательно ознакомьтесь с условиями вашего кредитного договора. Возможно, вам придётся заплатить дополнительные комиссии или проценты при досрочном погашении. В любом случае, досрочное погашение позволит вам сэкономить на общей сумме кредита и избежать дополнительных расходов в будущем.

4. Следите за изменением процентной ставки

Процентная ставка на ипотечный кредит может изменяться в течение срока кредита. Внимательно следите за изменениями процентной ставки и своевременно обратитесь к банку, чтобы пересмотреть ваш платежный график, если это необходимо. Также, вы можете рассмотреть возможность рефинансирования кредита, если процентные ставки стали более выгодными.

5. Своевременное обновление документов

Обновляйте документы, связанные с вашей ипотекой, такие как страховки и договоры, чтобы быть в курсе всех изменений и требований. Соблюдение всех условий исполнения договора поможет избежать проблемных ситуаций в будущем.

Как снять обременение, если банк оформлял бумажную закладную

Снятие обременения в случае, если банк оформлял бумажную закладную, требует выполнения определенных юридических процедур. Ниже представлен пошаговый план, который поможет вам справиться с этой задачей.

1. Подготовьте необходимые документы

Для начала процесса снятия обременения вам потребуется предоставить следующие документы:

- Свидетельство о регистрации ипотеки (закладной);

- Документы, подтверждающие полное погашение ипотечного кредита;

- Идентификационные документы заемщика;

- Документы, удостоверяющие ликвидацию банка.

2. Обратитесь в Росреестр

Следующим шагом является обращение в Федеральную службу по государственной регистрации, кадастру и картографии (Росреестр) для получения информации о регистрации ипотеки и ее текущем статусе.

3. Разберитесь с ликвидацией банка

Для того чтобы снять обременение, необходимо установить факт ликвидации банка, который оформлял ипотеку. Для этого можно обратиться в Центральный банк Российской Федерации или иные организации, ответственные за регистрацию и контроль за банками.

4. Составьте заявление

После того как у вас будут все необходимые документы и информация, составьте заявление о снятии обременения с указанием причины (ликвидация банка) и приложите к нему все сопроводительные документы.

5. Обратитесь в суд

Если ваше заявление не будет удовлетворено, следует обратиться в суд. Представьте все документы о ликвидации банка и доказательства погашения кредита. Суд принимает решение по данному вопросу.

Следуя данному плану, вы сможете снять обременение, если банк оформлял бумажную закладную и ликвидирован. Важно помнить, что каждый случай может иметь свои особенности, поэтому рекомендуется получить юридическую консультацию перед началом процесса снятия обременения.

Что такое закладная

Закладная содержит следующую информацию:

- Наименование кредитора и заемщика

- Описание недвижимости, являющейся залогом

- Сумма кредита и процентная ставка

- Условия погашения ипотечного займа

Значение закладной для заемщика

Закладная является важным юридическим документом для заемщика, так как:

- Подтверждает наличие ипотечного долга

- Дает возможность заемщику пользоваться жилым помещением до полного погашения кредита

- Закладная может быть использована для получения дополнительного кредита или рефинансирования ипотеки

Правовые аспекты закладной

Закладная имеет юридическую силу и подлежит государственной регистрации в специальном органе — реестре ипотеки. Регистрация закладной позволяет обеспечить ее приоритетное положение в случае возникновения других обременений на недвижимость.

Кредитор имеет право требовать исполнения обязательств по закладной, включая обращение с залогом (продажа или арест недвижимости). Это позволяет ему защитить свои интересы и получить обратно заемные средства в случае невыполнения заемщиком своих обязательств.

Закладная остается в силе до момента полного погашения ипотечного долга, после чего она подлежит аннулированию и залог снимается.

| Преимущества закладной для заемщика | Недостатки закладной для заемщика |

|---|---|

| Получение крупной суммы на покупку или строительство недвижимости | Риск потери недвижимости в случае невыполнения обязательств |

| Возможность использования недвижимости до погашения ипотечного долга | Ограничение в праве распоряжения недвижимостью |

| Возможность получения дополнительного кредита или рефинансирования | Дополнительные расходы на регистрацию и обслуживание закладной |

Важно помнить, что закладная является юридически значимым документом, который обеспечивает права и обязанности заемщика и кредитора. При заключении ипотечного договора необходимо внимательно ознакомиться с условиями и подробно изучить закладную, чтобы избежать непредвиденных ситуаций и конфликтов в будущем.

Что такое обременение?

Такое ограничение может быть установлено в различных случаях, например при предоставлении займа под залог, при исполнении обязательств перед кредитором или при вступлении в силу решения суда.

Виды обременения

Обременение может быть временным или постоянным.

- Временное обременение устанавливается на определенный срок или до наступления определенного события, например до полной выплаты займа. По истечении срока или наступлении события ограничение снимается.

- Постоянное обременение устанавливается на неопределенный срок или до осуществления определенных действий со стороны собственника или кредитора.

Также обременение может быть добровольным или принудительным.

Значение обременения для кредитора

Для кредитора обременение имеет несколько преимуществ:

- Гарантия возврата займа или исполнения обязательств.

- Приоритетное право удовлетворения требований по обремененному имуществу.

- Возможность получения дохода от обремененного имущества.

Судебное обременение

Судебное обременение – это обременение, устанавливаемое решением суда в рамках разрешения имущественных споров.

Судебное обременение может быть установлено в случае, если у собственника есть задолженность перед другой стороной по договору или решение суда в пользу потерпевшего от основного обязательства.

Список разрешенных действий со стороны собственника при обременении

В случае обременения собственнику имущества могут быть ограничены следующие действия:

- Распоряжение имуществом (продажа, дарение, аренда и т.д.) может быть ограничено или запрещено.

- Совершение крупных сделок без согласия кредитора может быть невозможно.

- Имущество может быть подлежащим выведению из оборота.

Обременение имеет большое значение для защиты интересов кредиторов и обеспечения исполнения обязательств собственником недвижимости.

Итак, если вам выпадет такая неприятная ситуация, когда ипотека на вашу недвижимость уже выплачена, но банк-кредитор ликвидирован и закладная не была списана, не стоит паниковать. Вы можете самостоятельно вернуть свою закладную и подать соответствующие документы.

Для начала, вам следует обратиться в Центр по работе с закладными, где вам подскажут, какие именно документы нужно предоставить и какие процедуры пройти. Затем, вам необходимо подготовить пакет документов, который обычно включает в себя заявление, документы о факте полного погашения кредита, копии паспортов, оригинал закладной и другие необходимые бумаги.

Важно помнить, что процесс возвращения закладной и подачи документов может занять некоторое время, поэтому необходимо быть терпеливым и следовать всем инструкциям специалистов Центра. Уверены, что с вашим желанием и нашей помощью вы сможете успешно решить данную проблему и оформить все документы правильно. Удачи вам!