Донорство крови – это акт благотворительности, но в некоторых странах вознаграждение донорам становится основной причиной для участия в этом процессе. В данной статье мы рассмотрим, почему некоторые страны выплачивают донорам деньги и как это влияет на практику донорства крови.

Расчет среднего заработка

1. Метод средней заработной платы

Данный метод основывается на принципе вычисления средней арифметической суммы заработка за определенный период времени. Для этого необходимо суммировать все заработанные работником денежные средства за этот период и разделить полученную сумму на количество месяцев, за которые производится расчет.

2. Метод расчетного периода

Этот метод предполагает определение среднего заработка на основе конкретного периода, в течение которого работник фактически получал заработок. Для этого необходимо определить длительность этого периода и разделить полученную сумму на количество месяцев, за которые производится расчет.

3. Метод пропорционального увеличения

Данный метод используется при изменении размера заработной платы работника в течение расчетного периода. Он основывается на пропорциональном увеличении или уменьшении заработка для каждого месяца в зависимости от длительности периода до и после изменения размера заработной платы.

Пример расчета среднего заработка

Для наглядности рассмотрим пример расчета среднего заработка. Предположим, что работник за 6 месяцев получил следующие суммы заработка: 30000 руб., 35000 руб., 40000 руб., 45000 руб., 50000 руб., 55000 руб. Для определения среднего заработка необходимо просуммировать все указанные суммы и разделить полученную сумму на количество месяцев (6). Таким образом, средний заработок будет составлять: (30000 + 35000 + 40000 + 45000 + 50000 + 55000) / 6 = 42500 руб.

| Месяц | Заработок (руб.) |

|---|---|

| 1 | 30000 |

| 2 | 35000 |

| 3 | 40000 |

| 4 | 45000 |

| 5 | 50000 |

| 6 | 55000 |

Таким образом, средний заработок работника составляет 42500 руб. за указанный период времени.

Налог на доходы физических лиц (НДФЛ)

НДФЛ представляет собой ежегодный налог, который начисляется на доходы физических лиц. Этот налог могут платить граждане, получающие доходы как от работодателей, так и от других источников, таких как сдача недвижимости в аренду или инвестиции.

Кто подлежит уплате НДФЛ?

В соответствии с законодательством, платежи по НДФЛ подлежат уплате физическими лицами, которые получают доходы на территории России, вне зависимости от их гражданства. Таким образом, российские граждане и иностранные граждане, временно проживающие в России, также обязаны уплатить налог. Однако иностранцы, не являющиеся резидентами России, имеют право на налоговые вычеты и льготы, определенные законодательством.

Как осуществляется уплата НДФЛ?

Уплата НДФЛ может осуществляться как сразу в момент выплаты дохода, так и самостоятельно гражданами. Обычно работодатели вычитают НДФЛ из заработной платы своих сотрудников, а затем перечисляют его в бюджетную систему. Таким образом, физические лица, работающие по штатному расписанию, не должны заботиться о самостоятельной уплате НДФЛ. Однако граждане, получающие доходы от других источников, таких как аренда недвижимости или инвестиции, могут самостоятельно оплатить налог, обратившись в налоговую инспекцию.

Налоговые вычеты и льготы

Налоговые вычеты и льготы предоставляются гражданам России для уменьшения налоговой нагрузки. Они могут быть предоставлены на основе различных критериев, таких как налоговые вычеты на детей, вычеты на образование, медицинские расходы и другие.

| Тип вычета | Описание |

|---|---|

| Вычет на детей | Предоставляется родителям для каждого ребенка с целью снижения налоговой нагрузки. |

| Вычет на образование | Позволяет гражданам получать налоговые вычеты на расходы, связанные с образованием. |

| Вычет на медицинские расходы | Позволяет гражданам получать налоговые вычеты на медицинские услуги и лекарства. |

Кроме того, определенные категории граждан могут иметь право на льготы или освобождение от уплаты НДФЛ. Это, например, инвалиды, ветераны, пенсионеры и другие группы граждан, которым предоставляются налоговые льготы в соответствии с законодательством.

Налог на доходы физических лиц является важной составляющей налоговой системы России. Он облагает доходы граждан и играет значительную роль в формировании бюджета страны. Правильное понимание НДФЛ и его правил позволяет гражданам эффективно планировать свои финансы и использовать налоговые вычеты и льготы для снижения налоговой нагрузки.

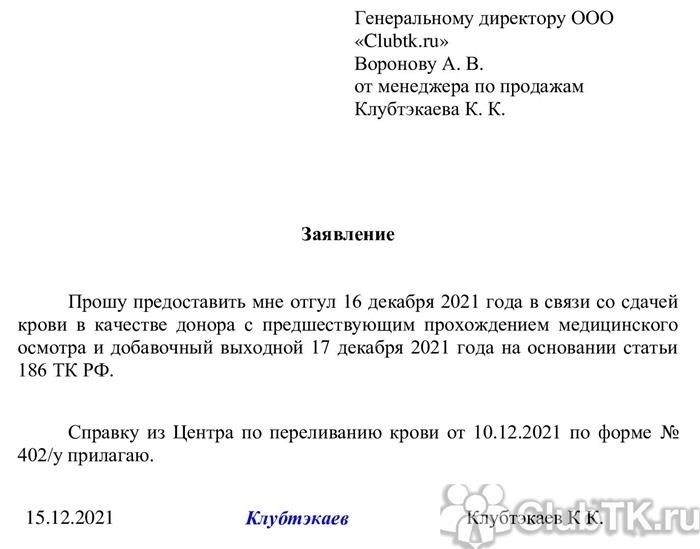

Как получить донорские выходные: гарантии и процедура

Процедура получения донорских выходных:

- Свяжитесь с отделом кадров или HR-специалистом, чтобы узнать, есть ли в вашей компании политика, позволяющая получить донорские выходные.

- Если политика действует, запросите специальную форму для заполнения. В этой форме вам потребуется указать желаемые даты выходных

- Предоставьте заполненную форму руководству или HR-отделу в соответствии с установленными сроками.

- Ожидайте реакции со стороны компании. Результаты вашего запроса должны быть коммуницированы вам в письменной формею.

- Если ваш запрос был удовлетворен, следуйте указанной компанией процедуре по получению донорских выходных.

Гарантии, предоставляемые работникам:

Когда работник запросил донорские выходные, следует учитывать, что некоторые гарантии предоставляются компанией. Вот несколько из них:

- Работник имеет право восстановить утерянное за время донорства рабочее время без учета отпуска или сокращения заработной платы.

- Работник имеет право на сохранение своего рабочего места и должности в течение срока донорских выходных.

- Работник не может быть произведен в увольнение или подвергнут дискриминации из-за участия в донорстве.

- Работник имеет право на конфиденциальность и защиту своих персональных данных в процессе донорства.

Получение донорских выходных для работника является важным шагом в развитии социально ответственного бизнеса. Следуя правилам и процедурам, каждый сотрудник может внести свой вклад в улучшение здоровья и жизни других людей.

Условия и нюансы предоставления донорского выходного

Условия предоставления донорского выходного:

- Получение донорского выходного осуществляется только теми работниками, которые действительно стали донорами крови;

- Для получения донорского выходного необходимо предоставить сертификат или подтверждение о прохождении донорской процедуры;

- Донорское выходное предоставляется на определенный срок, который указывается в законодательстве или договоре труда;

- Получение донорского выходного не зависит от количества сданной крови — каждый донор имеет право на выходной, независимо от количества сданной крови;

- Предоставление донорского выходного является обязанностью работодателя и не может быть отказано донору.

Нюансы предоставления донорского выходного:

- Право на донорское выходное принадлежит как мужчинам, так и женщинам;

- Работодателю запрещается устанавливать какие-либо дополнительные условия для предоставления донорского выходного, кроме требования предоставить подтверждение о прохождении донорской процедуры;

- Донорское выходное не может быть компенсировано дополнительным оплачиваемым отпуском или иными предоставляемыми льготами;

- Донорское выходное не включает время на саму донорскую процедуру — оно предоставляется только для восстановления организма после сдачи крови;

- Неиспользованные донорские выходные не могут быть перенесены на другой период или функционировать как совокупный отпуск.

| Плюсы предоставления донорского выходного | Минусы предоставления донорского выходного |

|---|---|

| Поддержка и стимулирование донорства крови; | Работодатель может испытывать временные затруднения в организации трудового процесса из-за отсутствия работника; |

| Повышение престижа и репутации компании; | Работники могут потерять доход, связанный с пропущенными рабочими днями; |

| Улучшение самочувствия и здоровья доноров; | Другие сотрудники могут испытывать недовольство или ревность в отношении получившего донорское выходное работника. |

Помните, что донорство крови — это проявление человеческого сочувствия и любви к ближнему. Поэтому, если у вас есть возможность стать донором и получить донорское выходное, не стесняйтесь пользоваться этим правом — вы делаете невероятно важное дело!

Обозначения субсчетов, используемые в таблице проводок

В бухгалтерии часто используются различные обозначения субсчетов, которые помогают структурировать информацию и проводить более точные и детальные расчеты. В таблице проводок, эти обозначения помогают указать конкретный счет и подсчет, на который будет осуществляться зачисление или списание средств.

Субсчет 01 «Основные средства»

Субсчет 01 относится к основным средствам, которые представляют собой материальные объекты, приобретенные организацией для осуществления своей деятельности на длительный срок. К ним относятся здания, сооружения, машины, оборудование и другие имущественные комплексы.

Субсчет 02 «Нематериальные активы»

Субсчет 02 относится к нематериальным активам, которые также имеют длительный срок службы, но не являются физическими объектами. К ним относятся права на использование нематериальных объектов, лицензии, патенты, товарные знаки и другие права интеллектуальной собственности.

Субсчет 03 «Товары»

Субсчет 03 относится к товарам, которые закупаются организацией для последующей продажи. Это может быть как готовая продукция, так и полуфабрикаты или другие компоненты, используемые для производства товаров.

Субсчет 04 «Дебиторская задолженность»

Субсчет 04 относится к дебиторской задолженности, которая возникает в результате отсрочки платежей или отгрузки товаров/услуг без предварительной оплаты. Этот счет указывает на сумму, которую должны клиенты или партнеры организации.

Субсчет 05 «Кредиторская задолженность»

Субсчет 05 относится к кредиторской задолженности и указывает на сумму, которую должна организация своим поставщикам или другим контрагентам. Это обязательства по оплате полученных товаров или услуг.

Субсчет 06 «Расчеты по налогам и сборам»

Субсчет 06 относится к расчетам по налогам и сборам, которые организация обязана уплатить в соответствии с действующим законодательством. Здесь указываются суммы, которые будут удержаны и переданы в бюджет.

Субсчет 07 «Расчеты с персоналом»

Субсчет 07 относится к расчетам с персоналом организации. В него включаются зарплата, премии, отпускные и другие выплаты, которые должны быть произведены сотрудникам.

В таблице проводок, под каждым субсчетом указывается операция, которая производится с этим счетом, а также сумма дебета и кредита, которая будет зачислена или списана. Это помогает бухгалтерии более точно отразить финансовые операции и отслеживать движение средств в организации.

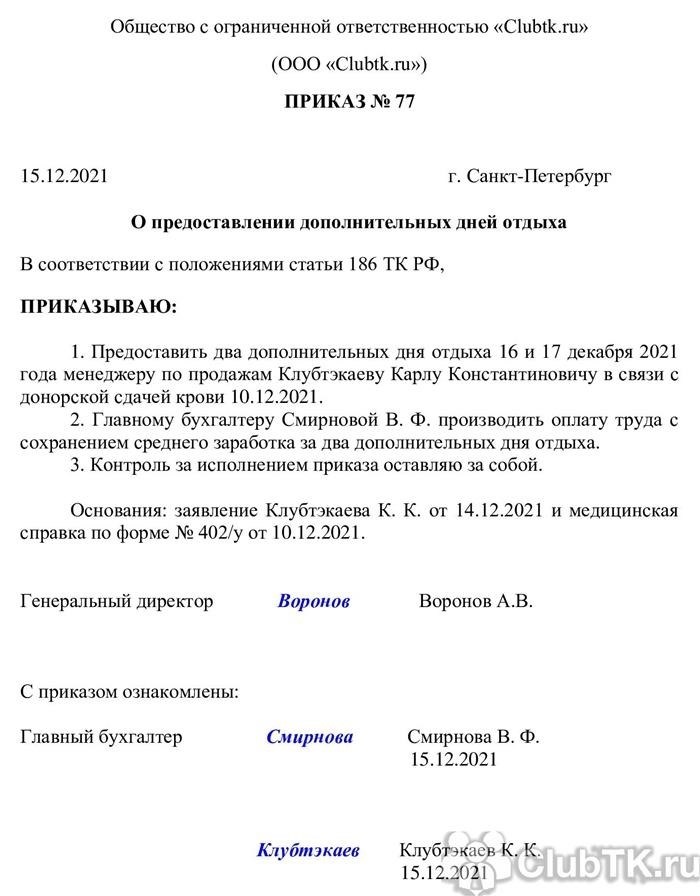

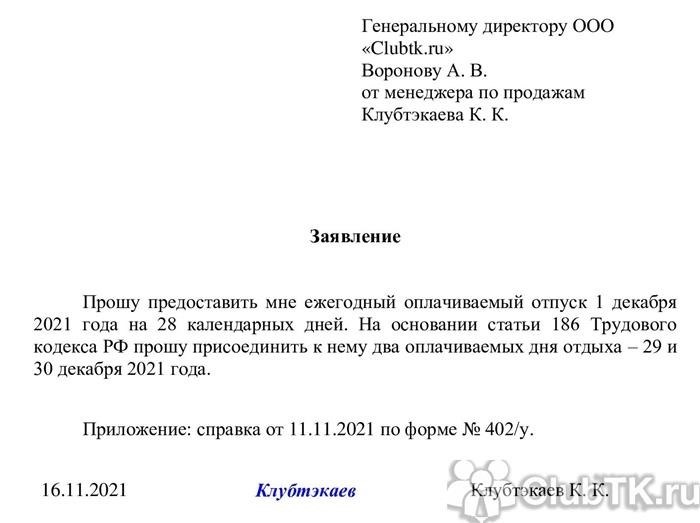

Можно ли присоединить донорские выходные к отпуску

Многие работники, являющиеся донорами, задаются вопросом, возможно ли объединить дни, которые они проводят на сдачу крови, с отпуском. Разберем этот вопрос юридически и выясним, какие права и возможности имеют доноры в данной ситуации.

1. Нормативная база

На российской территории действуют законы и нормативные акты, регулирующие права доноров и их отношения с работодателями.

- Федеральный закон от 30.11.2010 № 323-ФЗ «Об обеспечении санкций за нарушение законодательства Российской Федерации в области охраны здоровья граждан» — закон, устанавливающий ответственность за нарушение прав доноров, включая обязанность работодателей по предоставлению времени на сдачу крови.

- Федеральный закон от 22.11.1995 № 170-ФЗ «О донорстве крови и ее компонентов» — закон, определяющий права и обязанности доноров, включая право на дополнительные выходные для сдачи крови.

2. Предоставление выходных дней для сдачи крови

Согласно законодательству Российской Федерации, работодатель обязан предоставить донору время на сдачу крови.

В соответствии с пунктом 2 статьи 37 Трудового кодекса РФ, работникам, являющимся донорами, предоставляются дополнительные выходные в связи с сдачей крови. При этом от работника не требуется какие-либо дополнительные или объяснительные документы для подтверждения факта сдачи крови (статья 10 Федерального закона от 22.11.1995 № 170-ФЗ).

3. Добавление донорских выходных к отпуску

Соответствующий правовой акт, который бы явно говорил о возможности присоединения донорских выходных к отпуску, отсутствует. Однако, существует практика, когда работодатели соглашаются на такое объединение и учитывают донорские выходные при расчете продолжительности отпуска.

В любом случае, если работник желает объединить донорские выходные с отпуском, необходимо провести переговоры с работодателем, выразить свое желание и обсудить возможные варианты.

Таким образом, согласно законодательству, работодатель обязан предоставить дополнительные выходные донорам для сдачи крови. Однако, присоединение этих выходных к отпуску не регулируется законодательно, и факт возможного объединения будет зависеть от согласия и политики конкретного работодателя. Поэтому для достижения такого результата необходимо провести переговоры с работодателем и договориться о возможном варианте.

Во-первых, налог на прибыль организаций является одним из основных источников доходов государства. Благодаря этому налогу правительство получает средства для финансирования социальных программ, строительства инфраструктуры и поддержки экономического роста.

Во-вторых, налог на прибыль организаций имеет свои плюсы и минусы. С одной стороны, он способствует снижению неравенства в обществе, так как большие корпорации, получающие высокую прибыль, платят больше налогов. С другой стороны, высокие налоговые ставки могут быть обременительными для малых и средних предприятий, ограничивая их развитие и конкурентоспособность.

В-третьих, необходимо постоянно анализировать и обновлять налоговую систему, чтобы она соответствовала текущему экономическому и политическому состоянию страны. Идеальный налог на прибыль организаций должен быть справедливым и эффективным, стимулируя инвестиции и развитие бизнеса, но при этом обеспечивая необходимые доходы государству.

В целом, налог на прибыль организаций является важной составляющей налоговой системы. Он позволяет правительству получать средства для обеспечения благосостояния граждан, но при этом необходимо найти баланс между справедливостью и конкурентоспособностью для бизнеса.