Аренда жилья у физического лица стала популярной альтернативой для многих семей и лиц, которые не могут позволить себе приобретение недвижимости. Однако, когда приходит время оплаты аренды, многие сталкиваются с вопросом, куда и кому платить за аренду. В данной статье мы рассмотрим различные сценарии и предоставим рекомендации, чтобы облегчить этот процесс и избежать неприятных ситуаций.

Какой процент удерживается с премии

Один из вопросов, с которым сталкиваются работники при получении премии, связан с удержанием определенного процента суммы. В каждой организации это может быть регулировано по-разному. Рассмотрим основные моменты, связанные с удержанием процента с премии.

Сумма, подлежащая удержанию

Сумма премии, с которой может быть удержан процент, зависит от политики компании. Она может быть определена в трудовом договоре или внутренними правилами. Обычно такая сумма указывается в процентах от полученной премии. Например, если заработная плата работника составляет 50 000 рублей, а премия 10 000 рублей, и политика компании предусматривает удержание 10% суммы премии, то удержание составит 1 000 рублей.

Обоснование удержания

Компания должна обосновать удержание определенного процента с премии. В качестве причин могут быть указаны следующие:

- Расчеты налогов и отчислений;

- Погашение задолженности работника перед компанией;

- Участие в страховых программах;

- Выплата компенсации или возмещения затрат;

- Другие юридически обоснованные причины.

Уведомление работника

Работник должен быть уведомлен о том, какой процент будет удерживаться с его премии. Обычно это делается путем передачи письменного уведомления или согласования в трудовом договоре. Важно, чтобы работник был предупрежден заранее и имел возможность согласиться или отказаться от удержания премии.

Ограничения по удержанию

Законодательство устанавливает определенные ограничения на удержание процента с премии. Так, согласно Трудовому кодексу РФ, процент удержания не может превышать 10% от размера премии. Кроме того, размер премии не может быть ниже установленного минимального размера в соответствии с законодательством.

Удержание процента с премии является обычной практикой в различных организациях. Компании могут регулировать эту процедуру самостоятельно в соответствии с внутренними правилами и требованиями законодательства. Главное, чтобы работники были уведомлены о таких удержаниях заранее и могли принять информированное решение.

Как оплачивать налог на доходы с аренды квартиры?

1. Расчет и уплата НДФЛ

Сумма НДФЛ рассчитывается исходя из дохода от аренды квартиры. Согласно Налоговому кодексу РФ, ставка налога составляет 13% от дохода. Однако, с 1 января 2021 года введена новая ставка налога на доходы физических лиц с аренды жилого помещения, которая составляет единую ставку 15%.

Пример расчета НДФЛ:

| Доход от аренды квартиры | Ставка НДФЛ | Сумма НДФЛ |

|---|---|---|

| 100 000 рублей | 15% | 15 000 рублей |

2. Оформление налоговой декларации

Арендатор должен подать налоговую декларацию по форме 3-НДФЛ в налоговый орган по месту своего пребывания или по месту нахождения жилого помещения. В декларации следует указать сумму дохода от аренды квартиры, а также уплаченную сумму НДФЛ.

3. Сроки уплаты НДФЛ

НДФЛ с аренды квартиры должен быть уплачен в бюджет Российской Федерации втечение 30 календарных дней со дня получения дохода. Если дата окончания срока попадает на выходной или праздничный день, то уплата производится в следующий рабочий день.

4. Возможность удержания НДФЛ арендодателем

В некоторых случаях, арендодатель может самостоятельно удерживать НДФЛ с дохода арендатора. Для этого арендатор должен дать письменное согласие на удержание налога и предоставить арендодателю все необходимые документы для его учета.

Важно помнить, что уплата НДФЛ является обязательной и невыполнение данной обязанности может повлечь за собой штрафные санкции со стороны налоговой службы. Поэтому рекомендуется внимательно следовать правилам и процедурам оплаты НДФЛ с аренды квартиры.

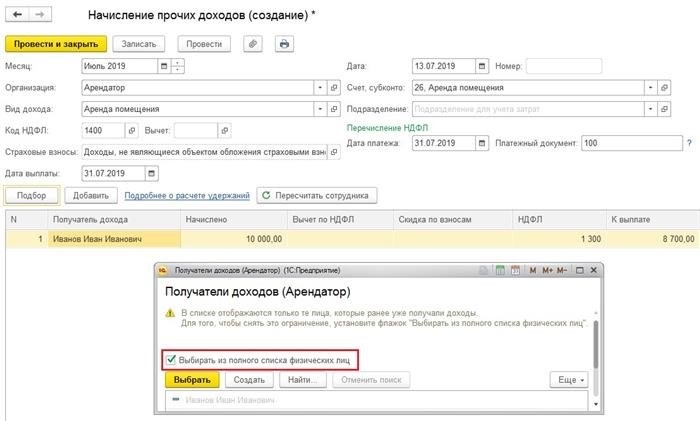

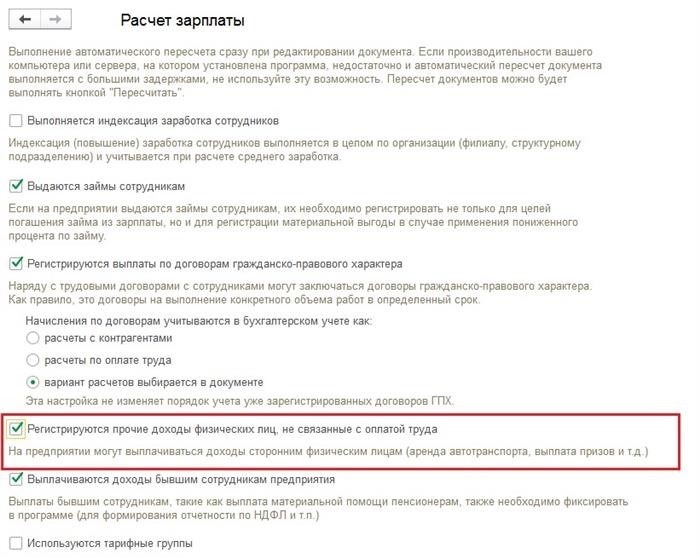

Отражение оплаты по договору в 1С: ЗУП

Оплата по договору аренды у физического лица требует правильного отражения в программе 1С: ЗУП. В данном тексте мы рассмотрим, как правильно оформить оплату и внести соответствующие изменения в программу.

Шаг 1: Создание документа оплаты

Первым шагом необходимо создать документ оплаты в программе 1С: ЗУП. Для этого нужно зайти в раздел «Финансы» и выбрать «Оплата». Затем заполните необходимую информацию о плательщике, получателе и сумме платежа.

Шаг 2: Указание договора аренды

В созданном документе оплаты необходимо указать договор аренды, по которому производится оплата. Для этого выберите соответствующий договор из списка или добавьте новый. Укажите номер договора и дату заключения.

Шаг 3: Отражение оплаты

После указания договора аренды необходимо отразить оплату в программе 1С: ЗУП. Воспользуйтесь следующими инструкциями для правильного заполнения:

- Укажите сумму оплаты в рублях.

- Выберите способ оплаты (наличные, безналичные).

- Если оплата производится частями, укажите количество и сумму платежей.

- Укажите дату оплаты.

- Если оплату производит третья сторона (например, арендатор), укажите ее наименование и данные.

Шаг 4: Проведение документа оплаты

После заполнения всех необходимых полей, проведите документ оплаты, чтобы сохранить его в программе 1С: ЗУП. Проверьте корректность всех указанных данных перед проведением документа.

Шаг 5: Учет оплаты в программе 1С: ЗУП

Для учета оплаты по договору аренды в программе 1С: ЗУП необходимо отразить ее соответствующим образом. Воспользуйтесь следующими инструкциями для правильного учета:

- В разделе «Финансы» выберите «Учет договоров».

- Выберите нужный договор аренды.

- Перейдите в раздел «Оплаты» и добавьте новую оплату.

- Внесите все необходимые данные о платеже: дату, сумму и способ оплаты.

Шаг 6: Проверка и закрытие оплаты

После внесения оплаты в программу 1С: ЗУП, проверьте корректность всех указанных данных. Если все данные верны и оплата прошла успешно, закройте документ оплаты.

Следуя указанным шагам, вы сможете правильно отразить оплату по договору аренды в программе 1С: ЗУП. Помните, что корректное заполнение всех полей и проведение документа обеспечат точность учета и анализ финансовых операций.

Что уменьшают вычеты по НДФЛ

При подаче налоговой декларации можно воспользоваться различными вычетами, которые помогут уменьшить сумму подлежащего уплате налога. Вычеты по НДФЛ могут быть произведены в следующих случаях:

1. Вычеты на детей

Один из наиболее распространенных видов вычетов — это вычеты на детей. Родители имеют право на уменьшение налоговой базы на определенную сумму за каждого ребенка. Вычет возможен до достижения ребенком 18-летнего возраста. Это позволяет существенно снизить сумму налога, подлежащего уплате.

2. Вычеты на обучение

Также существуют вычеты на обучение. Если налогоплательщик оплачивает обучение себе или своим детям, то он имеет право на уменьшение налоговой базы на сумму, потраченную на обучение. Это может включать оплату школьных, университетских, профессиональных или дополнительных курсов.

3. Вычеты на лечение

Затраты на лечение могут также учитываться при расчете налоговой базы. Если налогоплательщик понес затраты на медицинские услуги для себя или своих детей, то он имеет право на вычет по этим затратам. Важно, чтобы услуги были предоставлены официальными медицинскими учреждениями и оплачены по безналичному расчету.

4. Вычеты на благотворительность

Также имеется возможность уменьшить налоговую базу на сумму пожертвований. Если налогоплательщик совершает пожертвования в благотворительные организации или фонды, то он может воспользоваться вычетом по этой статье.

5. Прочие вычеты

Есть и другие виды вычетов, такие как вычеты на приобретение жилья, вычеты по ипотеке, вычеты на супруга и многое другое. Их наличие и размер зависят от законодательства и индивидуальных обстоятельств.

Уменьшение суммы налога посредством вычетов позволяет налогоплательщикам сэкономить на уплате налога и получить дополнительные деньги или возможности для развития.

Как произвести оплату НДФЛ

Шаги для оплаты НДФЛ

- Подготовка декларации. Прежде чем приступить к оплате НДФЛ, необходимо подготовить декларацию о доходах физического лица. В декларации необходимо указать все доходы, полученные за отчетный период, и произвести расчет суммы налога.

- Заполнение платежного поручения. После того, как декларация будет подготовлена, необходимо заполнить платежное поручение на оплату НДФЛ. В платежном поручении нужно указать номер государственной регистрации налогоплательщика и сумму налога к уплате.

- Оплата налога. После заполнения платежного поручения, необходимо произвести оплату налога. Оплатить НДФЛ можно в любом банке или через систему электронных платежей.

- Получение квитанции. После оплаты НДФЛ необходимо получить квитанцию об оплате, которая будет подтверждением о выполнении налоговых обязательств.

- Предоставление документов налоговой службе. В конце отчетного периода необходимо предоставить декларацию о доходах и квитанцию об оплате налога налоговой службе. Это позволит избежать штрафов и негативных последствий со стороны налоговых органов.

Сроки оплаты НДФЛ

Для физических лиц, получающих доходы, не связанные с предпринимательской деятельностью, сроки оплаты НДФЛ установлены следующие:

- За первые 3 квартала: до 30 апреля следующего года.

- За 4 квартал: до 20 января следующего года.

Для предпринимателей сроки оплаты НДФЛ могут отличаться и зависят от формы и способа ведения бухгалтерии.

Начисление пени за несвоевременную оплату НДФЛ

В случае несвоевременной оплаты НДФЛ налогоплательщик обязан уплатить пеню за каждый день просрочки. Размер пени составляет 1/300 Ставки рефинансирования Центрального Банка России за каждый день просрочки.

| Количество дней просрочки | Размер пени |

|---|---|

| 1 — 15 дней | 0,1% |

| 16 — 30 дней | 0,2% |

| 31 — 60 дней | 0,5% |

| 61 — 90 дней | 0,7% |

| Свыше 90 дней | 1% |

Если налогоплательщик не оплатил НДФЛ вовремя без уважительных причин, он также может быть привлечен к административной ответственности.

Будьте внимательны и своевременно производите оплату НДФЛ, чтобы избежать неприятных последствий со стороны налоговых органов.

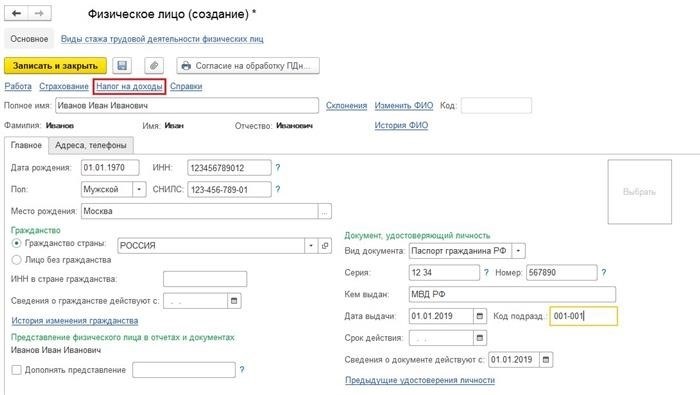

Учёт аренды имущества у физического лица в 1С: Бухгалтерии

Документы и операции, связанные с арендой

В программе 1С: Бухгалтерия можно создать несколько документов и операций для учёта аренды имущества у физического лица:

- Справочник арендаторов – здесь можно зарегистрировать данные арендатора, включая его контактные данные, паспортные данные, реквизиты договора аренды и другую информацию;

- Договор аренды – создание этого документа позволяет закрепить условия аренды, указать сроки, стоимость аренды и другие важные детали;

- Акт приема-передачи – в этом документе фиксируются данные о состоянии арендуемого имущества перед началом аренды и после её окончания;

- Платежные документы – в них указывается сумма арендной платы, дата её оплаты и другие финансовые детали.

Учёт аренды в программе 1С: Бухгалтерия

При использовании программы 1С: Бухгалтерия для учёта аренды имущества у физического лица, можно вести детальную информацию о каждом арендаторе, договоре аренды и платежных операциях.

- В справочнике арендаторов указываются все данные о физическом лице, которое сдаёт в аренду имущество, а также указываются реквизиты договора аренды и другая информация.

- При создании договора аренды в программе, указываются все условия аренды, включая сроки, стоимость, порядок оплаты и другие важные детали.

- Акт приема-передачи служит для фиксации состояния арендуемого имущества до и после аренды, а также для учёта повреждений или дефектов.

- Платежные документы создаются для учёта оплаты аренды, указываются сумма платежа, дата его оплаты и другие финансовые детали.

Преимущества учёта аренды в программе 1С: Бухгалтерия

Вести учёт аренды имущества у физического лица в программе 1С: Бухгалтерия имеет несколько преимуществ:

- Автоматизация процесса – программа позволяет создавать документы, генерировать отчёты и автоматически выполнять расчёты, что существенно ускоряет работу бухгалтеров;

- Удобный интерфейс – в программе просто найти нужную информацию, внести изменения или добавить новую информацию;

- Ошибки и пропуски – благодаря программе можно избегать ошибок и пропусков в учёте аренды, так как все данные фиксируются и проверяются системой.

Таким образом, использование программы 1С: Бухгалтерия в учёте аренды имущества у физического лица обеспечивает надёжность и точность учёта, а также экономит время и силы бухгалтеров.

Как узнать сколько нужно заплатить налога

Расчет налоговой суммы может быть сложным процессом, особенно если вы не разбираетесь в налоговом законодательстве. Однако, есть несколько способов, которые помогут вам узнать сколько нужно заплатить налога на имущество или доходы.

1. Проверьте свидетельство о налоговой регистрации

На скорость расчета налоговой суммы может повлиять ваш статус налогоплательщика. Если вы являетесь физическим лицом, то вам может потребоваться свидетельство о налоговой регистрации. В этом документе указаны все необходимые для определения налоговой суммы данные.

2. Обратитесь в налоговую службу

Если у вас возникли вопросы или необходима помощь в расчете налоговой суммы, вы можете обратиться в налоговую службу. Вам необходимо предоставить все необходимые документы и объяснить суть вашего вопроса или проблемы. Сотрудники налоговой службы смогут подробно проконсультировать вас и помочь рассчитать налоговую сумму.

3. Воспользуйтесь онлайн калькулятором

Для упрощения расчета налоговой суммы вы можете воспользоваться онлайн калькулятором. Некоторые налоговые службы предоставляют такие инструменты на своих официальных веб-сайтах. Вам нужно будет ввести необходимую информацию о вашем доходе или имуществе, и калькулятор автоматически рассчитает налоговую сумму.

4. Проверьте действующее налоговое законодательство

Важно помнить, что налоговое законодательство может меняться со временем. Поэтому рекомендуется проверять актуальное налоговое законодательство, чтобы быть уверенным в правильности расчета налоговой суммы. Налоговые службы, а также юридические и финансовые консультанты могут помочь вам разобраться в действующих законах и их применении к вашему случаю.

5. Запишитесь на консультацию к налоговому консультанту или бухгалтеру

Если у вас есть сложные налоговые вопросы, налоговый консультант или бухгалтер смогут дать исчерпывающие ответы и помочь вам рассчитать налоговую сумму. Они имеют профессиональное знание в области налогового законодательства и могут предложить вам оптимальные варианты для оптимизации налоговых выплат.

Расчет налоговой суммы может быть сложным процессом, но с помощью указанных выше способов вы сможете получить достоверную информацию о том, сколько нужно заплатить налога.

Что означает налог НДФЛ

Определение налога НДФЛ

НДФЛ — это налог на доходы, полученные физическими лицами в течение календарного года. Он взимается с доходов, которые получает физическое лицо от различных источников, таких как заработная плата, авторские вознаграждения, сдача в аренду имущества и другие. НДФЛ является обязательным налогом, который должны уплачивать все резиденты и нерезиденты России.

Ставки налога НДФЛ

Ставки налога НДФЛ могут различаться в зависимости от вида дохода. В общем случае, ставка налога составляет 13%. Однако, для некоторых категорий доходов, таких как дивиденды или проценты по вкладам, ставка налога может быть 15% или 35%. Также существуют особые условия и льготы для некоторых категорий налогоплательщиков.

Кто должен уплачивать налог НДФЛ

Уплата налога НДФЛ обязательна для всех физических лиц, получающих доходы в России. Это включает граждан России, иностранных граждан, российских резидентов и нерезидентов. Однако, есть некоторые исключения и особенности для некоторых категорий налогоплательщиков. Например, у некоторых групп лиц, таких как неработающие пенсионеры или инвалиды, может быть освобождение от уплаты налога или более низкая ставка.

Как уплачивать налог НДФЛ

Уплата налога НДФЛ осуществляется путем подачи налоговой декларации в налоговый орган. Налоговая декларация должна содержать информацию о всех полученных за год доходах и вычетах, а также сумму налога, подлежащую уплате. Налоговая декларация должна быть подана в установленные сроки, которые могут различаться в зависимости от статуса налогоплательщика и иных факторов.

Штрафы и ответственность

Неправильная или несвоевременная уплата налога НДФЛ может привести к наложению штрафов и иным мерам ответственности со стороны налоговых органов. Штрафы могут быть различными и зависят от степени нарушения. Кроме того, неплательщикам налога могут быть отказаны в некоторых привилегиях и льготах, которые доступны только налогоплательщикам.

| Преимущества | Недостатки |

|---|---|

| — Обеспечивает финансовую стабильность государства — Обеспечивает финансирование социальных программ и услуг — Создает условия для развития экономики и бизнеса |

— Дополнительная финансовая нагрузка на налогоплательщиков — Сложность и неопределенность в расчетах и уплате налога — Возможность ошибок и неправильной классификации доходов |

Налог НДФЛ является важной составляющей финансовой системы России. Его уплата обязательна для всех физических лиц, получающих доходы. Правильное понимание основных правил и принципов этого налога поможет избежать проблем и штрафов со стороны налоговых органов.

А что с квартирами?

Какие документы необходимы?

Для оформления аренды квартиры у физического лица необходимо составить договор аренды, который будет являться основным юридическим документом. В договоре должны быть указаны все условия аренды, включая размер арендной платы, срок аренды, порядок оплаты, ответственность сторон и прочие детали.

Как определить арендную плату?

Размер арендной платы за квартиру устанавливается по согласованию сторон и может зависеть от многих факторов, таких как местоположение квартиры, ее площадь, состояние и уровень комфорта. Также могут учитываться дополнительные услуги, предоставляемые арендодателем, такие как меблировка, бытовая техника и прочие удобства.

Как происходит оплата и какие сроки?

Обычно арендная плата за квартиру оплачивается ежемесячно. В договоре аренды обычно указывается срок оплаты, который может быть установлен на определенный день месяца. Арендатор должен производить оплату в указанный срок, в противном случае арендодатель имеет право расторгнуть договор и потребовать выселения.

Какие обязанности несет арендодатель и арендатор?

Как правило, арендатор несет обязанность соблюдать правила дома и поддерживать квартиру в чистоте и порядке. Арендодатель, в свою очередь, обязан предоставить арендатору жилые помещения в надлежащем состоянии и надлежащим качестве. Также арендодатель должен регулярно производить ремонт и обслуживание квартиры.

Что делать в случае конфликта или спора?

В случае возникновения споров между арендодателем и арендатором, стороны имеют право обратиться в суд или другие компетентные органы для разрешения проблемы. Важно иметь юридическую защиту и грамотно составить претензии или заявления, чтобы защитить свои права и интересы.

Как правильно перечислить НДФЛ

Шаг 1: Определите сумму налога

Перед перечислением НДФЛ необходимо определить сумму налога. Для этого умножьте сумму арендной платы на ставку налога, которая составляет 13%.

Шаг 2: Получите реквизиты физического лица

Для перечисления НДФЛ вам понадобятся реквизиты физического лица — ФИО арендодателя и его ИНН. Обратитесь к арендодателю и уточните эти данные.

Шаг 3: Откройте банковский счет

Чтобы перечислить НДФЛ, вам необходимо иметь банковский счет. Откройте счет в любом банке по вашему выбору.

Шаг 4: Заполните платежное поручение

На основании полученных реквизитов заполните платежное поручение. Укажите ФИО арендодателя, его ИНН, сумму налога и ваш ИНН.

Шаг 5: Перечислите НДФЛ

Переведите сумму налога с вашего банковского счета на счет арендодателя. Убедитесь, что вы указали правильные реквизиты и сумму.

Шаг 6: Сохраните документы

После перечисления НДФЛ сохраните все документы, подтверждающие перевод — платежное поручение и выписку со счета.

Шаг 7: Подтвердите платеж

Некоторые арендодатели могут попросить вас предоставить подтверждение перевода НДФЛ. Это может быть копия платежного поручения или скриншот подтверждения транзакции.

Следуя этим шагам, вы сможете правильно перечислить НДФЛ при аренде от физического лица. Помните, что правильное и своевременное перечисление налога является вашей обязанностью, поэтому выполняйте все требования закона.

НДФЛ при аренде жилья: основные понятия и правила

Основные понятия

Перед тем, как рассмотреть правила уплаты НДФЛ при аренде жилья, необходимо разобраться с основными понятиями.

- НДФЛ — налог на доходы физических лиц, который взимается с физических лиц при получении дохода от различных источников, в том числе от аренды жилья.

- Арендодатель — физическое лицо или организация, которая сдает в аренду жилое помещение.

- Налоговая база — сумма дохода, полученная арендодателем при сдаче жилья в аренду.

- Ставка налога — процент, по которому рассчитывается сумма налога на доходы физических лиц при аренде жилья. В России ставка НДФЛ составляет 13% от суммы полученного дохода.

Правила уплаты НДФЛ при аренде жилья

Уплата НДФЛ при аренде жилья осуществляется в соответствии с законодательством Российской Федерации. Следующие правила необходимо учитывать при уплате данного налога:

- Срок уплаты налога: арендодатель обязан уплатить НДФЛ при аренде жилья в течение 5 календарных дней, следующих за окончанием налогового периода.

- Способы уплаты налога: арендодатель может уплатить НДФЛ при аренде жилья путем перечисления суммы налога на специальный счет в налоговую инспекцию или через системы электронного платежа.

- Отчетность: арендодатель должен предоставить налоговой инспекции отчетность о полученных доходах и уплаченном НДФЛ в установленные законодательством сроки.

Преимущества уплаты НДФЛ при аренде жилья

Несмотря на обязательность уплаты НДФЛ при аренде жилья, эта практика имеет свои преимущества:

- Законность: уплата НДФЛ позволяет арендодателю быть законопослушным гражданином и избежать конфликтов с налоговыми органами.

- Отсутствие штрафов и неудобств: в случае неуплаты налога арендодатель может быть подвержен штрафам и проверкам со стороны налоговой инспекции, что может нести определенные неудобства.

- Повышение доверия со стороны арендатора: исполнение обязанностей по уплате НДФЛ создает у арендатора уверенность в законности аренды и серьезность арендодателя.

Итак, НДФЛ при аренде жилья — это налог, который обязан уплатить арендодатель при получении дохода от сдачи в аренду жилого помещения. Уплата данного налога является обязательной с точки зрения законодательства, и его нарушение может повлечь за собой негативные последствия для арендодателя. Поэтому владельцам жилой недвижимости следует быть внимательными к данному вопросу и соблюдать все правила и требования, связанные с уплатой НДФЛ при аренде жилья.

В данной статье мы рассмотрели, как арендаторы могут «вычислить» арендодателей и быть уверенными в том, что они выбирают надежного партнера для аренды жилья.

Основная рекомендация, которую мы можем дать, — это обратить внимание на следующие факторы:

- Отзывы и репутация. Интернет предоставляет нам огромное количество информации о различных арендодателях, и мы имеем возможность узнать о репутации конкретного человека или компании. Читайте отзывы других арендаторов и принимайте решения на основе этой информации.

- Договор аренды. Заключайте договор аренды и внимательно читайте все его условия. Убедитесь, что там описаны все важные моменты, включая расчёт сроков оплаты и условия возврата залога.

- Личная встреча. Если возможно, старайтесь встретиться с арендодателем лично. Это поможет вам оценить его надёжность и профессионализм.

Помните, что выбор надежного арендодателя — это залог успешной аренды. Будьте внимательны в процессе выбора и не бойтесь задавать все необходимые вопросы.