Если в акте камеральной проверки было указано о снижении штрафа, то необходимо принять решение о подаче ходатайства для уменьшения штрафной суммы. Однако решение о подаче ходатайства следует принимать исходя из ситуации и индивидуальных обстоятельств. Подача ходатайства может быть осуществлена для минимизации финансовых потерь и урегулирования налогового спора.

Когда можно быть освобожден от налоговой ответственности?

1. Невозможность уплаты налогов из-за обстоятельств непреодолимой силы

Если ваш бизнес столкнулся с кризисной ситуацией, вызванной непредвиденными обстоятельствами (например, стихийными бедствиями), и вы не можете уплатить налоги в установленные сроки, вы можете подать ходатайство на освобождение от налоговой ответственности. Важно предоставить документы, подтверждающие факт непреодолимой силы.

2. Причинение значительного ущерба предпринимателю

Если действия налоговой инспекции или иной государственной организации причинили значительный ущерб вашему бизнесу, вы можете просить освобождения от налоговой ответственности. В этом случае необходимо доказать факт причинения ущерба и его размеры.

3. Ошибки и неточности со стороны налоговых органов

Если вы обнаружили ошибки или неточности в действиях налоговых органов, которые могли повлиять на решение о взыскании налогов или штрафов, вы можете обратиться за освобождением от ответственности. Необходимо предоставить доказательства этих ошибок и подтверждающую документацию.

4. Уплата налогов после снижения штрафа

Если налоговая инспекция согласилась на снижение штрафа по итогам камеральной проверки вашего бизнеса и вы успешно исправили налоговые нарушения, необходимо уплатить оставшийся налог в полном объеме. После этого вы можете подать ходатайство на освобождение от оставшейся налоговой ответственности.

5. Соглашение о рассрочке платежей

Если вы заключили соглашение с налоговыми органами о рассрочке платежей, вам необходимо строго соблюдать его условия. При условии своевременной уплаты налогов в установленные сроки, можно просить освобождение от налоговой ответственности.

6. Судебное решение об отмене налоговой задолженности

Если судебное решение полностью или частично отменило налоговую задолженность, вы можете обратиться к налоговой инспекции с ходатайством об освобождении от налоговой ответственности соответственно к отмененной части задолженности.

Запрашивайте информацию о процедуре освобождения от налоговой ответственности у налоговых органов и обязательно предоставляйте полный пакет документов для подтверждения своей позиции. Воспользуйтесь возможностью освобождения от налоговой ответственности, чтобы облегчить финансовую нагрузку на ваш бизнес и восстановить его устойчивость.

Когда нельзя уменьшить налоговую ответственность

В рамках налогового законодательства существует ряд ситуаций, когда уменьшение налоговой ответственности невозможно. Ознакомьтесь с ними, чтобы быть в курсе возможных ограничений.

1. В случае совершения умышленно нарушаемых налоговых обязательств

Если налогоплательщик совершил умышленное нарушение налогового законодательства, то он не имеет права на уменьшение налоговой ответственности. Данная оговорка применима в случаях, когда налогоплательщик сознательно скрывал доходы, предоставлял заведомо ложные сведения или исполнительные документы, преднамеренно создавал фиктивные операции.

2. Если имели место повторные нарушения налогового законодательства

В случае, когда налогоплательщик в течение определенного периода совершил повторные нарушения налогового законодательства, уменьшение налоговой ответственности также не применяется. При этом, если повторное нарушение произошло после применения к налогоплательщику мер налогового воздействия, то речь идет о установлении повышенной налоговой ответственности.

3. При использовании недействительных налоговых льгот или преференций

Налогоплательщик не может претендовать на уменьшение налоговой ответственности, если он использовал недействительные налоговые льготы или преференции. Это включает в себя ситуации, когда налогоплательщик получил налоговые льготы на основании предоставления заведомо ложных сведений или использования фиктивных документов.

4. При несоблюдении сроков представления налоговой отчетности

Если налогоплательщик не представил свою налоговую отчетность в установленные законом сроки, то в этом случае он не имеет права на уменьшение налоговой ответственности. Неисполнение данного обязательства может привести к применению штрафных санкций и установлению повышенной налоговой ответственности.

5. При осуществлении налогового агентства мер налогового контроля

Если налоговое агентство осуществляет меры налогового контроля по налогоплательщику, то это ограничивает возможность уменьшения налоговой ответственности. В данном случае, налогоплательщик должен соблюдать все требования и предоставлять необходимую информацию по запросу налоговых органов.

Помните, что данные ограничения не отменяют необходимость соблюдения налогового законодательства и исполнения налоговых обязательств. Лучшим подходом является соблюдение всех требований и предоставление полной и достоверной информации, чтобы избежать налоговых проблем и штрафных санкций.

Иные смягчающие обстоятельства

Определение иных смягчающих обстоятельств

Иные смягчающие обстоятельства представляют собой факторы, которые могут быть учтены проверяющими при принятии решения о снижении размера назначенного штрафа. Наличие таких обстоятельств может свидетельствовать о том, что проверяемое лицо или организация несет некоторую ответственность за нарушение, но имеются аргументы, которые позволяют смягчить наказание.

Примеры иных смягчающих обстоятельств

- Сотрудничество с проверяющими: Если проверяемое лицо или организация проявили активную позицию в сотрудничестве с проверяющими, например, предоставили все требуемые документы и объяснения, это может быть считано в пользу смягчения наказания.

- Устранение нарушений: Если проверяемое лицо или организация быстро и эффективно устранили выявленные нарушения, это может быть учтено как смягчающий фактор.

- Исправление ошибок: Если ошибки, выявленные при камеральной проверке, были признаны и исправлены, это также может быть учитано при принятии решения о снижении размера штрафа.

- Наличие хорошей репутации: Если проверяемое лицо или организация имеют безупречную репутацию и ранее не нарушали законодательство, это может быть учтено при определении размера штрафа.

Иные смягчающие обстоятельства могут стать дополнительными аргументами в пользу снижения размера штрафа, назначенного по результатам камеральной проверки. Данные факторы должны быть представлены в акте проверки или в отдельном ходатайстве. Проверяемое лицо или организация должны проявить активность в документировании и доказательстве наличия этих обстоятельств. Важно отметить, что наличие иных смягчающих обстоятельств не гарантирует полного освобождения от ответственности, но может существенно снизить назначенный штраф.

Можно ли не платить налоги, если оплатил штраф?

Подъем активности налоговых органов и регулярные проверки налоговой отчетности ставят предпринимателей в сложное положение. В результате камеральной проверки налоговый орган может выявить нарушения, что может привести к наложению штрафа. Возникает вопрос: можно ли не платить налоги, если уже оплатил штраф? Рассмотрим данную ситуацию более подробно.

Последствия неуплаты налогов

Невыполнение обязательств по уплате налогов может привести к серьезным последствиям для предпринимателя. Налоговая служба имеет право применить следующие меры воздействия:

- Наёмные коллекторы. Налоговая служба может передать взыскание долга специализированной коллекторской организации, которая будет добиваться возврата задолженности.

- Блокировка счетов. Налоговая служба может заморозить банковские счета предпринимателя до погашения задолженности.

- Обращение в суд. В случае непогашения налоговой задолженности, налоговая служба может обратиться в суд с требованием о взыскании задолженного суммы посредством осуществления исполнительного производства.

- Конфискация имущества. В случае непогашения налоговой задолженности, налоговая служба может обратиться в суд с иском о конфискации имущества предпринимателя для погашения задолженности.

Возможность перерасчета налогов

В случае, если был оплачен штраф, это не отменяет налоговую задолженность перед государством. Однако, в некоторых ситуациях можно обратиться в налоговую службу с заявлением о перерасчете налоговых обязательств. Возможность перерасчета возникает, когда:

- Были сделаны ошибки в налоговой отчетности. Если вы обнаружили ошибки в своей налоговой отчетности, вам следует уведомить налоговую службу об этом и предоставить исправленные документы. В результате исправлений может произойти перерасчет налоговых обязательств.

- Законодательство изменилось после оплаты штрафа. Если после оплаты штрафа были внесены изменения в налоговое законодательство, которые могут отразиться на вашей налоговой задолженности, вы можете обратиться в налоговую службу с просьбой пересмотреть вашу ситуацию и произвести перерасчет.

В любом случае, оплата штрафа не освобождает предпринимателя от налоговых обязательств перед государством. Однако, в определенных ситуациях возможно обращение в налоговую службу с просьбой о перерасчете налоговых обязательств. Важно своевременно и правильно реагировать на проверки налоговой службы, чтобы избежать серьезны

Как уменьшить штрафы и пени по налогам

Ошибки при уплате налогов могут привести к назначению штрафов и пеней со стороны налоговых органов. Однако, существуют различные способы уменьшить размер таких штрафов и пеней. Рассмотрим некоторые из них:

1. Активное участие в проверке

Важно активно участвовать в процессе проведения налоговой проверки, предоставлять необходимые документы и объяснения вовремя. Это позволит свести к минимуму возможное наложение штрафов и пеней. Также целесообразно обратить внимание на соблюдение сроков оказания информационных запросов налоговыми органами.

2. Использование налоговых льгот и преференций

В некоторых случаях можно использовать налоговые льготы или преференции, чтобы уменьшить сумму налоговой задолженности и, как следствие, штрафы и пени. Обратитесь к налоговому законодательству для ознакомления с возможными льготами и преференциями, которые могут быть применимы в вашей ситуации.

3. Налаживание диалога с налоговым органом

В случае назначения штрафов и пеней, рекомендуется наладить диалог с налоговым органом для объяснения причин возникновения налоговой задолженности или ошибок при ее уплате. В некоторых случаях можно достичь соглашения о частичном снижении размера штрафов и пеней.

4. Проверка законности назначения штрафов и пеней

Важно проверить законность назначения штрафов и пеней налоговым органом. Для этого рекомендуется обратиться к юристам или специалистам в области налогового права. Они смогут проанализировать ситуацию и решить, были ли нарушены ваши права в процессе назначения штрафов и пеней.

5. Обращение в арбитражный суд

Если все вышеперечисленные меры не помогли уменьшить размер штрафов и пеней, можно обратиться в арбитражный суд с апелляционной жалобой. Суд может пересмотреть решение налогового органа и принять решение об уменьшении штрафа или пени.

6. Согласование рассрочки или расторжения договора об урегулировании контролирующим органом

В случае невозможности немедленной уплаты налоговой задолженности полностью, можно обратиться в контролирующий орган для согласования рассрочки или расторжения договора об урегулировании. Это может помочь уменьшить размер штрафов и пеней.

7. Признание вины и добровольное исправление ошибок

Если вы сознаете свою вину и готовы исправить ситуацию, можно признать свою вину перед налоговым органом и добровольно исправить ошибки. В некоторых случаях это может привести к снижению размера штрафов и пеней.

8. Сотрудничество с опытным юристом

Для уменьшения штрафов и пеней по налогам рекомендуется обратиться за помощью к опытному юристу в области налогового права. Юрист сможет оценить ситуацию, предложить оптимальные решения и представлять ваши интересы в взаимодействии с налоговыми органами.

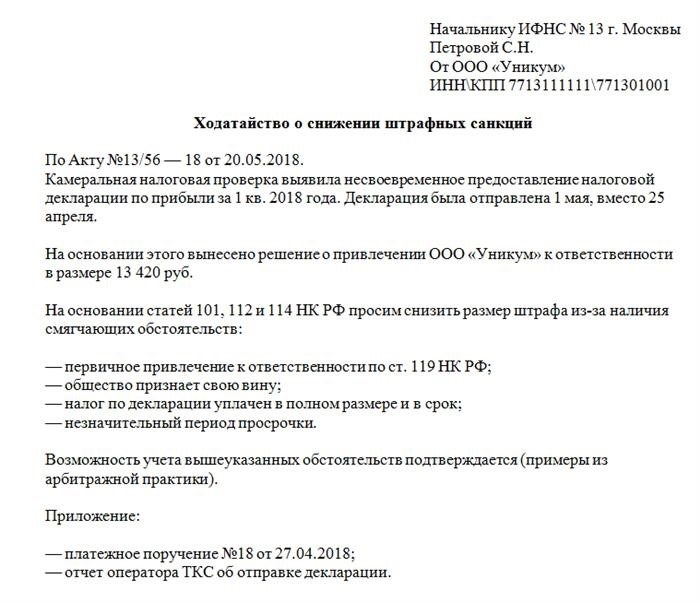

Пример заполнения ходатайства

Пример заполнения ходатайства:

Ваше Имя и Фамилия

Ваш адрес

Название органа или суда

Адрес органа или суда

Дата подачи ходатайства

Ходатайствую:

- Внести изменения в акт камеральной проверки, проведенной согласно документу (название и номер документа), в части штрафа, установленного мне.

- Снизить размер штрафа, указанного в акте камеральной проверки, согласно следующей таблице:

| Номер нарушения | Размер штрафа, установленный в акте | Желаемый размер штрафа |

|---|---|---|

| 1 | 100 000 рублей | 50 000 рублей |

| 2 | 150 000 рублей | 75 000 рублей |

| 3 | 200 000 рублей | 100 000 рублей |

Примерное содержание ходатайства:

Уважаемые (название органа или суда)!

Мною получено акт камеральной проверки, проведенной согласно документу (название и номер документа). В акте указан размер штрафа, который я нахожу завышенным. В связи с этим, я прошу Вас внести изменения в акт и снизить размер штрафа до указанной в таблице величины.

Прошу рассмотреть мое ходатайство в соответствии с действующим законодательством и принять необходимые меры для изменения акта камеральной проверки.

С уважением,

Ваше Имя и Фамилия

Срок подачи ходатайства

В случае, когда в акте камеральной проверки указано о снижении штрафа, возникает вопрос о необходимости подачи ходатайства. Согласно действующему законодательству, участник контрольного или налогового правоотношения имеет право подать ходатайство об уменьшении штрафа в течение определенного срока после получения акта проверки.

Срок подачи ходатайства

Согласно статье 100.1 Налогового кодекса РФ, участник контрольного или налогового правоотношения может подать ходатайство об уменьшении штрафа в течение 10 дней после даты получения акта проверки. Таким образом, существует четко определенный срок, который следует учесть при подаче ходатайства.

Порядок подачи ходатайства

Для того чтобы подать ходатайство об уменьшении штрафа, необходимо составить соответствующее заявление и направить его компетентному органу. В заявлении следует указать основания и факты, на основании которых запрашивается уменьшение штрафа, а также приложить необходимые документы, подтверждающие данные факты.

Возможные результаты рассмотрения ходатайства

После подачи ходатайства об уменьшении штрафа, компетентный орган проводит его рассмотрение. В результате рассмотрения ходатайства могут быть приняты следующие решения:

- Удовлетворение ходатайства и уменьшение штрафа в соответствии с указанными в заявлении основаниями. В этом случае участнику правоотношения будет выставлен новый акт с уточненными суммой штрафа;

- Отклонение ходатайства и подтверждение суммы штрафа, указанной в акте проверки. В этом случае участнику правоотношения будет выслано уведомление о результате рассмотрения ходатайства;

- Отклонение ходатайства и установление новой суммы штрафа, отличной от той, которая указана в акте проверки. В этом случае участнику правоотношения будет выставлен новый акт с уточненной суммой штрафа.

Важно помнить

При подаче ходатайства об уменьшении штрафа необходимо учитывать следующие моменты:

- Срок подачи ходатайства не может быть пропущен, так как в противном случае штраф будет взыскан в установленном размере;

- Заявление следует оформить в письменной форме и направить его компетентному органу с уведомлением о вручении;

- Приложить к заявлению все необходимые документы и материалы в подтверждение оснований, указанных в ходатайстве.

Итак, соблюдение срока подачи ходатайства и предоставление полной и достоверной информации в заявлении являются важными условиями для достижения желаемого результата — уменьшения штрафа.

В каких случаях могут привлечь к налоговой ответственности

В соответствии с действующим законодательством, налоговая ответственность может быть применена к налогоплательщикам в следующих случаях:

1. Уклонение от уплаты налогов

Если налогоплательщик предоставляет заведомо ложную информацию, скрывает доходы, совершает иные действия, которые приводят к сокрытию или уклонению от уплаты налогов, он может быть привлечен к налоговой ответственности.

2. Неуплата налогов

Если налогоплательщик не выполняет обязанность по уплате налогов в соответствии с установленными сроками и порядком, он может быть привлечен к налоговой ответственности.

3. Представление заведомо ложных документов

Если налогоплательщик представляет заведомо ложные документы, в том числе бухгалтерскую и налоговую отчетность, с целью сокрытия или искажения своего финансового состояния или совершения других правонарушений, он может быть привлечен к налоговой ответственности.

4. Нарушение налогового законодательства

Если налогоплательщик совершает действия, противоречащие требованиям налогового законодательства, в том числе несвоевременное предоставление налоговой отчетности, несоблюдение порядка учета и отражения операций, он может быть привлечен к налоговой ответственности.

В этих случаях налоговая ответственность может быть выражена в штрафах, выплате неуплаченных налогов с пеней, а в некоторых случаях — даже привлечении к уголовной ответственности.

Что такое налоговая ответственность

Налоговые обязанности

Физические и юридические лица имеют свои обязанности в отношении налогов:

- Расчет и уплата налогов;

- Представление отчетности в налоговые органы;

- Соблюдение сроков представления отчетности и уплаты налогов;

- Правильное заполнение деклараций и документов по налогам;

- Сотрудничество с налоговыми органами в процессе проведения налоговых проверок.

Нарушение налоговых обязанностей

Несоблюдение налоговых обязанностей может привести к налоговым санкциям и налоговой ответственности. Санкции могут включать штрафы, пени, проценты за неуплату налогов и ущерб, причиненный налоговым органам.

Виды налоговой ответственности

Существуют различные виды налоговой ответственности, включая:

- Административная ответственность – назначается налоговым органом и может включать штрафы, пени и прочие санкции.

- Уголовная ответственность – возникает в случае совершения преступления в сфере налогов и включает уголовные наказания.

- Гражданская ответственность – возникает в случае причинения ущерба налоговым органам и может включать компенсацию убытков.

Обжалование налоговой ответственности

Лица, не согласные с налоговой ответственностью, имеют право обжаловать ее в суде. Обжалование может быть направлено на отмену налоговых санкций, уменьшение размера штрафов или изменение решения налоговых органов.

Преимущества соблюдения налоговых обязанностей

Соблюдение налоговых обязанностей имеет несколько преимуществ:

- Избежание налоговых санкций и штрафов;

- Поддержание хороших отношений с налоговыми органами;

- Сокращение риска налоговых проверок и ревизий;

- Увеличение доверия со стороны партнеров, клиентов и инвесторов;

- Снижение риска уголовной ответственности и судебных разбирательств.

Налоговая ответственность – это серьезное юридическое понятие, которое олицетворяет обязанность уплачивать налоги и соблюдать налоговые обязанности. Несоблюдение этих обязанностей может привести к наступлению налоговых санкций и ответственности. Поэтому важно всегда следовать законодательству о налогах и сотрудничать с налоговыми органами при проведении проверок и ревизий.

Что такое презумпция невиновности

Презумпция невиновности означает, что обвиняемый не обязан доказывать свою невиновность – это обязательство лежит на плечах обвинителя, который должен представить убедительные доказательства вины. Суд при осуществлении правосудия исходит из предположения, что обвиняемый несовершал преступление до тех пор, пока его вина не будет доказана за пределами всякого разумного сомнения.

Презумпция невиновности является фундаментальным принципом правовой системы, который призван защищать невинных людей от неправосудия. Этот принцип ограничивает произвол власти и обеспечивает сбалансированность между правом на защиту и интересами общества в целом. Презумпция невиновности подразумевает недопустимость произвольных задержаний и наказаний, а также обязывает судебные органы к придерживанию процедурных гарантий и презумпций, защищающих права обвиняемого.

Принцип презумпции невиновности применяется не только в уголовных делах, но и в гражданском и административном праве. В гражданском споре каждая сторона считается невиновной до тех пор, пока ее вина не будет доказана. В административном процессе лицо, на которое налагается административная ответственность, считается невиновным до тех пор, пока его вина не будет доказана.