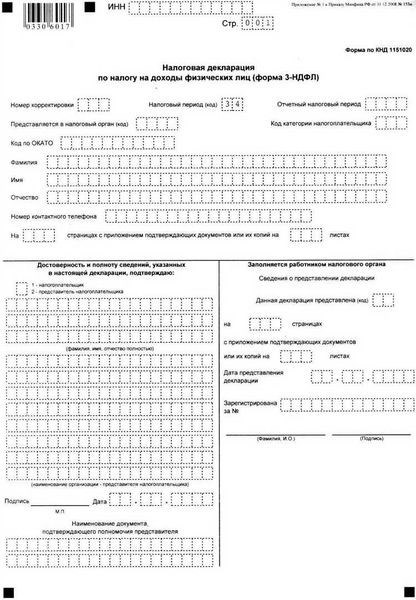

Заполнение декларации по налогу на доходы физических лиц (3 ндфл) на подаренное имущество является важной процедурой для российских граждан. В данной статье мы рассмотрим основные моменты, которые необходимо учесть при заполнении данной декларации в 2026 году. Узнайте, как правильно указать имущество, принадлежащее вам по подарку, и избежать возможных ошибок. Будьте готовы предоставить все необходимые документы и следуйте инструкциям для успешного заполнения декларации.

Нужна ли налоговая декларация при дарении?

Значимость налоговой декларации при дарении

Налоговая декларация при дарении имущества необходима для следующих целей:

- Подтверждение факта дарения — наличие декларации является юридическим документом, подтверждающим факт перехода имущества от одного лица к другому;

- Установление налоговых обязательств — заполнение декларации позволяет определить размер налоговых обязательств при дарении имущества;

- Соблюдение законодательства — предоставление налоговой декларации является обязательным требованием законодательства, и невыполнение этого требования может повлечь за собой административную или уголовную ответственность.

Когда необходимо подавать налоговую декларацию

Обычно налоговую декларацию при дарении имущества нужно подавать в следующих случаях:

- Дарение имущества, полученного от физических лиц или организаций, которые не являются налоговыми агентами;

- Дарение имущества с величиной превышающей пороговые значения, установленные законодательством;

- Дарение имущества, которое требует уплаты налога на дарение.

Как подать налоговую декларацию

Налоговую декларацию при дарении имущества можно подать следующими способами:

- Лично посетив налоговую инспекцию — заполните декларацию и представьте ее в налоговую инспекцию лично;

- Отправив почтой с уведомлением — заполненную декларацию можно отправить почтой с уведомлением о вручении;

- Электронно через портал налоговой службы — в большинстве случаев налоговая декларация может быть подана в электронном виде через портал налоговой службы.

Итак, при дарении имущества необходимо знать, нужно ли подавать налоговую декларацию. Декларирование дарения имеет важное значение, так как позволяет законно сообщить о переходе имущества и установить налоговые обязательства. Соблюдение требований законодательства и своевременное заполнение декларации помogут избежать негативных последствий в виде штрафов и санкций со стороны налоговых органов.

Зачем нужна декларация 3-НДФЛ в 2021 году

Основные причины заполнения декларации 3-НДФЛ в 2021 году:

- Контроль со стороны налоговых органов: Правительство стремится улучшить налоговую дисциплину и эффективность сбора налогов, поэтому строго контролирует декларации физических лиц.

- Проверка соответствия доходов и расходов: Декларация позволяет оценить соответствие между доходами и расходами граждан, что позволяет выявить возможные нарушения и необоснованные финансовые операции.

- Создание базы данных о налогоплательщиках: Заполняя декларацию, гражданин вносит информацию о своих доходах, что помогает государству создать базу данных о налогоплательщиках и точнее рассчитывать налоговые ставки.

- Право на возврат переплаченного налога: В случае переплаты налога или уплаты излишних ставок в прошлых периодах гражданин может использовать декларацию для возврата этих средств.

Как заполнить декларацию 3-НДФЛ в 2021 году:

Для заполнения декларации 3-НДФЛ в 2021 году необходимо знать следующую информацию:

- Сроки заполнения и подачи: Декларацию необходимо заполнить и подать в налоговую службу до определенного срока. В 2021 году дедлайн составляет 1 мая.

- Форма декларации: Для заполнения декларации 3-НДФЛ необходимо использовать ее официальную форму, предоставленную налоговыми органами.

- Информация о доходах: Декларация требует указания всех видов доходов, полученных в течение отчетного года, включая заработную плату, проценты по банковским вкладам, прибыль от сдачи в аренду имущества и другие.

- Налоговые вычеты и скидки: В декларации можно указать налоговые вычеты и скидки, которые гражданин имеет право получить в соответствии с законодательством.

Корректное и своевременное заполнение декларации 3-НДФЛ в 2021 году является важным обязательством перед налоговыми органами. В случае неправильного заполнения или непредоставления декларации, гражданин может столкнуться с финансовыми штрафами. Поэтому рекомендуется обращаться к специалистам или тщательно изучить инструкцию по заполнению декларации перед ее подачей.

Когда нужно подавать декларацию при продаже квартиры?

Сроки подачи декларации

Согласно законодательству, декларацию о продаже квартиры необходимо подавать в течение 3 месяцев с момента совершения сделки. Срок истекает в последний день третьего месяца после даты продажи. Например, если квартира была продана 15 апреля, декларацию нужно подать до 31 июля.

Стоит ли подавать декларацию даже при отсутствии налоговой обязанности?

Даже если вы не обязаны платить налог при продаже квартиры, подача декларации все равно является обязательной. В случае, если не будет подана декларация, возможны штрафы и проблемы со сделками в будущем.

Какие документы нужно предоставить вместе с декларацией?

Вместе с декларацией о продаже квартиры граждане должны предоставить следующие документы:

- Документ, подтверждающий право собственности на квартиру

- Документ о регистрации изменений в государственной регистрации прав на недвижимое имущество и сделок с ним

- Документы, подтверждающие фактическую стоимость квартиры

- Договор купли-продажи квартиры

Какие последствия могут возникнуть при нарушении сроков подачи декларации?

В случае несоблюдения сроков подачи декларации о продаже квартиры могут возникнуть следующие негативные последствия:

- Штрафы и санкции со стороны налоговой службы

- Проблемы с регистрацией права собственности на другое недвижимое имущество

- Ограничения в совершении сделок с недвижимостью и получении кредитов

Какие налоги нужно заплатить при продаже квартиры?

При продаже квартиры граждане обязаны уплатить налог в размере 13% от разницы между стоимостью покупки и стоимостью продажи квартиры. Также существуют налоговые льготы и освобождения, которые следует уточнить в налоговой инспекции.

| Стоимость покупки квартиры | Стоимость продажи квартиры | Разница | Налог (13%) |

|---|---|---|---|

| 5 000 000 руб. | 6 000 000 руб. | 1 000 000 руб. | 130 000 руб. |

Уплата налога осуществляется путем перечисления денежных средств на счет налоговой службы в установленный срок.

Обратитесь к профессионалу

Помните, что при продаже квартиры всегда рекомендуется обратиться к профессионалу в области налогового законодательства. Это поможет вам избежать ошибок и проблем в будущем. Хорошо подготовленная декларация и правильное исполнение налоговых обязательств позволят вам спокойно осуществить сделку и избежать негативных последствий.

Ответственность за несвоевременное представление налоговой декларации

В случае несвоевременного представления налоговой декларации по налогу на доходы физических лиц (3-НДФЛ), налогоплательщик может быть подвергнут юридической ответственности. Это может привести к неприятным последствиям, таким как штрафы и санкции.

Штрафы за несвоевременное представление налоговой декларации

Согласно Налоговому кодексу РФ, за несвоевременное представление налоговой декларации налогоплательщик может быть обязан уплатить штраф. Размер этого штрафа может составлять до 5% от суммы налогового платежа, указанного в декларации.

Санкции за несвоевременное представление налоговой декларации

Помимо штрафов, налогоплательщик также может быть подвергнут санкциям за несвоевременное представление декларации. Например, несвоевременное представление декларации может повлечь за собой отказ в учете налогового вычета, задержку в получении возмещения переплаченного налога или отказ в возмещении убытков.

Последствия несвоевременного представления налоговой декларации

Несвоевременное представление налоговой декларации может иметь серьезные последствия для налогоплательщика:

- Сокращение срока налоговой давности — если налогоплательщик не представляет декларацию в срок, срок налоговой давности может быть сокращен, что ограничивает его права и возможности в будущем.

- Увеличение рисков налоговой проверки — несвоевременное представление декларации может привлечь внимание налоговых органов и повысить риск проведения налоговой проверки.

- Потеря доверия со стороны налоговых органов — регулярное несвоевременное представление декларации может вызвать недоверие налоговых органов к налогоплательщику и повысить сложность взаимодействия с ними.

Как предотвратить ответственность за несвоевременное представление налоговой декларации

Чтобы избежать последствий, связанных с несвоевременным представлением налоговой декларации, рекомендуется соблюдать следующие меры:

- Устанавливать напоминания о сроках представления декларации и придерживаться их.

- Своевременно запрашивать и получать все необходимые документы и информацию для заполнения декларации.

- Обратиться за помощью к налоговому консультанту или юристу, чтобы убедиться, что все требования и нюансы заполнения декларации были учтены.

Если налогоплательщик не может представить декларацию в срок по уважительным причинам, рекомендуется обратиться в налоговый орган с просьбой о продлении срока представления декларации. В некоторых случаях налоговый орган может принять позитивное решение и предоставить налогоплательщику дополнительное время.

Порядок оформления декларации 3-НДФЛ

Декларация 3-НДФЛ, или декларация по налогу на доходы физических лиц, представляет собой документ, который необходимо заполнить и подать в налоговую службу. Если вы получили подарок в виде имущества и хотите заполнить декларацию 3-НДФЛ на данный подарок, следуйте следующему порядку:

1. Уточните условия заполнения декларации

Перед началом заполнения декларации важно ознакомиться с требованиями и правилами, установленными налоговым законодательством. Изучите руководство по заполнению декларации 3-НДФЛ и основные правила подачи документа.

2. Внимательно заполните личные данные

При заполнении декларации важно указать точные и полные данные о себе, включая ФИО, адрес проживания, ИНН и другую необходимую информацию. Обратите внимание на правильность указания данных, чтобы избежать возможных ошибок и задержек в обработке декларации.

3. Укажите имущество, полученное в подарок

В соответствующем разделе декларации необходимо указать информацию о подаренном имуществе. Укажите его характеристики, стоимость на момент получения, а также данные об участниках сделки, включая ФИО и ИНН дарителя. Если вы получили несколько подарков, заполните информацию о каждом из них отдельно.

4. Рассчитайте налоговую базу и сумму налога

На основании предоставленных данных налоговой службой будет рассчитана налоговая база и сумма налога на подаренное имущество. Вам необходимо проверить правильность рассчетов и итоговую сумму налога.

5. Подпишите и подайте декларацию

После того, как декларация будет заполнена, внимательно проверьте все данные на наличие ошибок. Подпишите документ и подайте его в налоговую службу. Обратите внимание на сроки подачи декларации, чтобы избежать штрафов и неприятностей.

Следуя этому порядку оформления декларации 3-НДФЛ на подаренное имущество, вы сможете правильно заполнить и подать документ, что обеспечит законность вашего налогообложения.

Порядок подачи налоговой декларации при дарении

Для правильного заполнения налоговой декларации при дарении имущества в 2026 году по 3-НДФЛ, необходимо учесть основные требования и последовательность действий. Ниже представлен подробный порядок действий, который поможет вам грамотно и своевременно подать декларацию.

1. Сбор необходимых документов

Перед началом заполнения налоговой декларации убедитесь, что вы имеете следующие документы:

- Договор дарения;

- Свидетельства о праве собственности на подаренное имущество;

- Справку о рыночной стоимости подаренного имущества;

- Другие документы, подтверждающие факт дарения.

2. Заполнение налоговой декларации

При заполнении налоговой декларации важно следовать указанным ниже шагам:

- Внимательно ознакомьтесь с инструкцией по заполнению декларации;

- Укажите свои персональные данные и данные организации-дарителя;

- Укажите реквизиты документов, подтверждающих факт дарения;

- Укажите характеристики и рыночную стоимость подаренного имущества;

- Заполните информацию о налоговых льготах (если применимо);

- Проверьте правильность заполнения декларации и исправьте возможные ошибки;

- Подпишите декларацию и приложите необходимые документы.

3. Подача налоговой декларации

Подача налоговой декларации может быть осуществлена несколькими способами:

- Онлайн-подача декларации через портал налоговой службы;

- Почтовая отправка декларации с уведомлением о вручении;

- Личная подача декларации в налоговом органе.

4. Сроки подачи налоговой декларации

Сроки подачи налоговой декларации при дарении в 2026 году составляют:

- Для физических лиц — до 30 апреля 2026 года;

- Для юридических лиц — в течение 30 дней после подписания договора дарения.

5. Результаты рассмотрения декларации

После подачи налоговой декларации на дарение имущества вам будет предоставлено уведомление о принятии декларации на учет. Затем налоговый орган проведет проверку предоставленных данных и примет решение о начислении налога или об отсутствии налоговых обязательств. В случае начисления налога вам необходимо будет оплатить его в установленный срок.

Теперь вы знаете основные этапы заполнения налоговой декларации при дарении имущества. При соблюдении всех требований и правил подачи декларации вы сможете избежать проблем с налоговой службой и выполнить свои обязанности гражданина.

Как уменьшить налог при продаже квартиры

Продажа квартиры может стать значительной статьей расходов для продавца, особенно с учетом налоговых платежей. Однако существуют способы уменьшить налогооблагаемую базу и сократить непосредственно сумму налога при продаже недвижимости. В этой статье мы рассмотрим несколько полезных советов, которые помогут вам оптимизировать налогообложение при продаже квартиры.

1. Зарегистрируйтесь в качестве собственника более трех лет

Если вы являетесь собственником квартиры более трех лет, вы можете полностью освободиться от налоговой обязанности при ее продаже. Но для этого вам необходимо правильно оформить сделку и подтвердить срок владения имуществом.

2. Воспользуйтесь льготой на одну продажу недвижимости в год

Если вы были владельцем только одной квартиры в предыдущем году и продаете ее, вы можете воспользоваться льготой на освобождение от уплаты налога. Для этого вам нужно выполнить определенные условия, о которых следует узнать у налогового консультанта.

3. Учтите расходы на улучшение и ремонт квартиры

Расходы на улучшение и ремонт квартиры можно учесть при расчете налогооблагаемой базы. Но чтобы использовать эту возможность, вам необходимо правильно оформить документы, подтверждающие стоимость и характер проведенных работ.

4. Приобретите новое жилье

Если вы планируете приобрести новое жилье после продажи квартиры, вы можете использовать полученные средства для этой цели и уменьшить налогооблагаемую базу. Учтите, что сделка по приобретению нового жилья должна быть выполнена в определенные сроки и удовлетворять требованиям налогового законодательства.

5. Получите налоговый вычет на страхование жилья

Если вы застраховали свою квартиру и платите страховой взнос, вы можете получить налоговый вычет на сумму страхового взноса. Это позволит снизить налогооблагаемую базу и, следовательно, сумму налога при продаже квартиры.

Продажа квартиры может быть дорогостоящей операцией, но с помощью определенных налоговых льгот и стратегического планирования можно снизить налоговые обязательства и сумму налога при продаже. Не забудьте проконсультироваться с налоговым консультантом или юристом, чтобы убедиться, что вы правильно применяете все доступные вам налоговые льготы.

Ответы юриста на частые вопросы

В этой статье представлены ответы на часто задаваемые вопросы юриста. Если у вас возникли правовые вопросы, ознакомьтесь с этой информацией для получения полезной подсказки.

1. Какие документы требуются для заполнения декларации 3-НДФЛ на подаренное имущество?

Для заполнения декларации 3-НДФЛ на подаренное имущество вам понадобятся следующие документы:

- Документ, подтверждающий факт передачи имущества в качестве подарка;

- Документ, подтверждающий стоимость переданного имущества;

- Документы, подтверждающие право собственности на имущество до его передачи в качестве подарка;

- Документы, подтверждающие родственные отношения между дарителем и получателем.

2. Каким образом происходит уплата налога при подаче декларации 3-НДФЛ?

Уплата налога при подаче декларации 3-НДФЛ на подаренное имущество происходит следующим образом:

- Расчет суммы налога на основании данных, указанных в декларации;

- Перечисление суммы налога на счет налоговой службы в установленный срок после подачи декларации;

- Получение подтверждения об уплате налога от налоговой службы.

3. Какие последствия могут возникнуть при неправильном заполнении декларации 3-НДФЛ?

При неправильном заполнении декларации 3-НДФЛ могут возникнуть следующие последствия:

- Оштрафование за нарушение налогового законодательства;

- Необходимость дополнительного освобождения подаренного имущества;

- Дополнительные проверки и расследования со стороны налоговой службы;

- Потеря доверия и репутации в глазах налоговых органов.

4. Какие дедукции и льготы могут быть применены при заполнении декларации 3-НДФЛ на подаренное имущество?

При заполнении декларации 3-НДФЛ на подаренное имущество можно воспользоваться следующими дедукциями и льготами:

- Дедукция на родительский капитал;

- Дедукция на обучение;

- Дедукция на лечение;

- Дедукция на ипотечный кредит и др.

5. Какие сроки подачи декларации 3-НДФЛ на подаренное имущество?

Сроки подачи декларации 3-НДФЛ на подаренное имущество определяются законодательством и варьируются в зависимости от места жительства и прочих критериев. Рекомендуется подавать декларацию в установленные сроки для избежания штрафов.

6. Какие правила действуют при подаче декларации 3-НДФЛ на подаренное имущество через интернет?

При подаче декларации 3-НДФЛ на подаренное имущество через интернет необходимо соблюдать следующие правила:

- Пользоваться официальным сайтом налоговой службы;

- Предоставить все необходимые данные и документы в электронной форме;

- Сохранить подтверждение о приеме декларации для контроля.

Учтите, что эта информация не является юридической консультацией и не заменяет профессионального совета юриста. Если у вас возникли юридические вопросы или проблемы, проконсультируйтесь с квалифицированным юристом.

Заполнение декларации 3-НДФЛ на подаренное имущество может показаться сложным процессом, однако соблюдение нескольких простых шагов позволит быстро подать декларацию и уменьшить налог к уплате.

Важно помнить о ключевых моментах:

- Определите вид подаренного имущества и узнайте, подлежит ли он налогообложению.

- Ознакомьтесь с необходимыми документами и заполните декларацию 3-НДФЛ в соответствии с требованиями.

- При подаче декларации учтите возможные налоговые льготы и вычеты, которые позволяют уменьшить сумму налога.

- Обратитесь за консультацией к специалисту, чтобы быть уверенным в правильности заполнения декларации и не допустить ошибок, которые могут привести к штрафам или иным негативным последствиям.

Соблюдение этих рекомендаций позволит вам оперативно и правильно заполнить декларацию 3-НДФЛ на подаренное имущество, а также снизит сумму налога, которую вам придется уплатить.