С началом 2026 года вступают в силу изменения в порядке восстановления НДС с субсидий в сфере растениеводства. Новые правила позволят восстановить НДС даже в случае отсутствия раздельного учета, что упростит процесс для предприятий данной отрасли.

Как восстановить НДС при получении субсидии

Восстановление НДС при получении субсидии по растениеводству в 2026 году возможно при соблюдении определенных требований и правил. В данной статье мы рассмотрим основные шаги, которые необходимо сделать для правильного восстановления НДС.

Возможность восстановления НДС

Для того чтобы иметь возможность восстановить НДС, необходимо наличие следующих условий:

- Являться плательщиком НДС

- Предъявить документы, подтверждающие получение субсидии по растениеводству

Подготовка необходимых документов

Для восстановления НДС необходимо подготовить следующие документы:

- Заявление на возврат НДС

- Копии счетов-фактур на приобретение товаров и услуг

- Копии договоров на поставку товаров и оказание услуг

- Копии документов, подтверждающих получение субсидии по растениеводству

Порядок восстановления НДС

Для восстановления НДС необходимо выполнить следующие действия:

- Заполнить заявление на возврат НДС

- Приложить к заявлению необходимые документы

- Сдать заявление и документы в налоговый орган

- Дождаться проверки и рассмотрения заявления

- Получить возврат НДС на указанный счет

Ключевые требования для восстановления НДС

При восстановлении НДС необходимо соблюдать следующие требования:

- Срок подачи заявления на возврат НДС — не позднее 3 лет с момента наступления обязанности по уплате НДС

- Точность и полнота заполнения заявления и приложенных документов

- Соответствие документов счетам-фактурам и договорам

- Наличие всех необходимых подписей и печатей на документах

Восстановление НДС при получении субсидии по растениеводству в 2026 году является возможным при соблюдении всех ключевых требований и подготовке необходимых документов. Это позволяет предприятиям получить обратно уплаченный НДС и снизить финансовую нагрузку.

Можно ли принять НДС к вычету, если затраты профинансированы субсидией

При рассмотрении вопроса о возможности принятия НДС к вычету, когда затраты профинансированы субсидией, следует обратиться к налоговому законодательству. Согласно статье 171 Налогового кодекса РФ, налогоплательщик имеет право на вычет по НДС, уплаченному по расчетам на территории Российской Федерации, связанным с приобретением товаров (работ, услуг), включая затраты, понесенные на развитие сельского хозяйства.

Условия принятия НДС к вычету при профинансировании затрат субсидией:

- Субсидия должна быть получена на развитие сельского хозяйства.

- Субсидия должна быть причислена к доходам по операциям, облагаемым НДС.

- Затраты, понесенные на приобретение товаров (работ, услуг), должны быть документально подтверждены.

- Налогоплательщик должен предоставить декларацию по НДС с информацией о полученной субсидии и осуществленном расчете НДС.

Таким образом, если субсидия была предоставлена на развитие сельского хозяйства и относится к операциям, облагаемым НДС, и если имеются документы, подтверждающие затраты, то можно принять НДС к вычету.

Пример декларации по НДС с информацией о субсидии и расчете НДС:

| Номер п/п |

Наименование документа | Дата и номер документа |

Сумма операции (рубли) |

|---|---|---|---|

| 1 | Счет-фактура | 01.01.2026 №123 | 100 000 |

| 2 | Субсидия на развитие сельского хозяйства | 01.01.2026 №456 | 50 000 |

| 3 | Налоговая декларация по НДС | Период 1 квартал 2026 | -10 000 |

| 4 | Решение о признании субсидии причисленной к доходам по операциям, облагаемым НДС | 01.01.2026 | -5 000 |

В данном примере счет-фактура на сумму 100 000 рублей и субсидия на развитие сельского хозяйства на сумму 50 000 рублей являются документами, подтверждающими затраты на приобретение товаров (работ, услуг). Решение о признании субсидии причисленной к доходам по операциям, облагаемым НДС, также необходимо предоставить в декларации по НДС.

Таким образом, при выполнении вышеуказанных условий, можно принять НДС к вычету, даже если затраты были профинансированы субсидией.

Рост ставки НДС и налогообложение субсидий

С 1 января 2026 года ставка НДС в России увеличится с 20% до 23%. Это означает, что все товары и услуги, на которые ранее начислялась ставка в 20%, теперь будут облагаться НДС в размере 23%.

Однако, необходимо отметить, что налогообложение субсидий будет производиться по особым правилам. Субсидии, получаемые в рамках растениеводства, являются одним из видов субсидий, предоставляемых государством для поддержки сельского хозяйства. Такие субсидии облагаются НДС по особым правилам, установленным Налоговым кодексом РФ.

Порядок налогообложения субсидий по растениеводству

Для налогообложения субсидий по растениеводству необходимо учесть следующие моменты:

- Субсидии по растениеводству подлежат облаганию НДС, если у получателя таких субсидий имелось право на возмещение НДС или по этим субсидиям предлагается провести восстановление НДС (п.1 ст.168 НК РФ).

- При наличии раздельного учета доходов и расходов, возможно осуществление восстановления НДС, связанных с получением субсидий по растениеводству (п.2 ст.170 НК РФ).

- В случае отсутствия раздельного учета доходов и расходов, налогоплательщик не имеет права на возмещение или восстановление НДС, связанного с получением субсидий по растениеводству (п.3 ст.170 НК РФ).

Важное уточнение

Стоит отметить, что налогоплательщик, получающий субсидии по растениеводству, обязан вести раздельный учет доходов и расходов, связанных с этими субсидиями, чтобы иметь возможность восстановления НДС в будущем.

В случае отсутствия раздельного учета доходов и расходов, налогоплательщику необходимо проследить за изменениями в законодательстве и возможностью восстановления НДС без раздельного учета.

Восстановление НДС с 01.01.2019

Кто может восстановить НДС

Восстановить НДС могут юридические лица и индивидуальные предприниматели, зарегистрированные в качестве налогоплательщиков по НДС, а также осуществляющие операции, облагаемые НДС.

Период восстановления

Восстановление НДС производится за предыдущий календарный год, то есть с 1 января по 31 декабря. Например, восстановление НДС за 2019 год будет проводиться с 1 января по 31 декабря 2020 года.

Порядок восстановления

Для восстановления НДС необходимо подготовить и подать налоговую декларацию, в которой указать информацию о расходах, облагаемых НДС. В декларации необходимо указать все статьи затрат и корректно рассчитать сумму НДС, подлежащую восстановлению.

Сроки подачи декларации

Декларацию на восстановление НДС необходимо подать в налоговый орган в течение 4 месяцев с момента окончания налогового периода, за который запрашивается восстановление. Например, для восстановления НДС за 2019 год декларацию нужно подать до 30 апреля 2020 года.

Обязательные документы

Для восстановления НДС необходимо предоставить следующие документы:

- Налоговую декларацию на восстановление НДС

- Счета на оплату товаров или услуг, облагаемых НДС

- Акты выполненных работ или оказанных услуг

- Прочие документы, подтверждающие расходы, облагаемые НДС

Процесс проверки и возврата

После подачи декларации на восстановление НДС налоговый орган проводит ее проверку. В случае обнаружения ошибок, требуется их исправление и повторная подача документов. После успешной проверки налоговый орган возвращает восстановленный НДС на расчетный счет налогоплательщика.

| Шаг | Описание |

|---|---|

| 1 | Подача декларации на восстановление НДС |

| 2 | Проверка декларации налоговым органом |

| 3 | Исправление ошибок (при необходимости) |

| 4 | Повторная подача документов (при необходимости) |

| 5 | Возврат восстановленного НДС на расчетный счет |

Важные моменты

- Необходимо внимательно проверять все документы и правильно рассчитывать сумму НДС для восстановления

- В случае отказа в возврате НДС, можно обжаловать решение налогового органа в соответствующем порядке

- Наличие всех необходимых документов и точное соблюдение сроков подачи влияют на быстроту и успешность процедуры восстановления НДС

Восстановление НДС с 01.01.2019 — важная процедура, которая требует внимания и точного соблюдения требований налогового законодательства. Необходимо тщательно подготовить документы и скорректировать ошибки, если они были допущены. Соблюдение всех требований позволит успешно восстановить НДС и получить дополнительные средства для развития бизнеса.

Облагаются ли субсидии НДС

При рассмотрении вопроса о том, облагаются ли субсидии НДС, следует обратить внимание на следующие аспекты:

1. Тип субсидии

В зависимости от типа субсидии, возникает вопрос о том, облагается ли она НДС или нет. Например, если субсидия предоставляется в виде безвозмездной помощи или субсидирования стоимости услуги, то она может быть освобождена от НДС. Однако, если субсидия предоставляется в виде компенсации за закупку товаров или определенных услуг, то она обычно облагается НДС.

2. Право на вычеты

Если субсидии облагаются НДС, предприниматели могут иметь право на вычет НДС, который был уплачен при приобретении товаров и услуг, связанных с получением субсидий. В этом случае предприниматели должны вести раздельный учет НДС, чтобы определить сумму НДС, подлежащую вычету.

3. Налоговое законодательство

При определении облагаемости субсидий НДС следует обратить внимание на действующее налоговое законодательство. Законы и правила, регулирующие налогообложение субсидий, могут различаться в зависимости от юрисдикции и конкретной ситуации.

Таким образом, ответ на вопрос о том, облагаются ли субсидии НДС, зависит от типа субсидии, права на вычеты и действующего налогового законодательства. Предпринимателям рекомендуется консультироваться с налоговыми специалистами или юристами, чтобы правильно определить облагаемость НДС и выполнить все требования налогового законодательства.

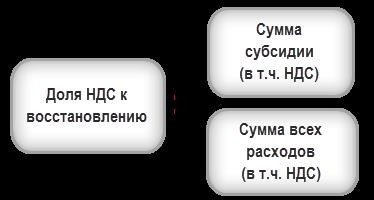

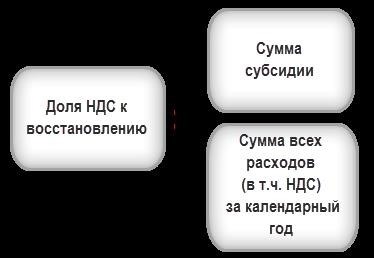

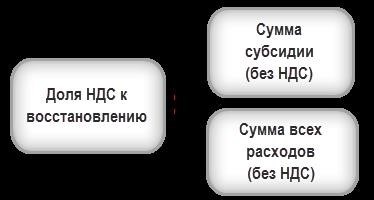

Восстановление НДС в доле субсидии

Восстановление НДС в доле субсидии по растениеводству возможно даже при отсутствии раздельного учета, однако для этого требуется соблюдение определенных правил и порядка.

Шаги для восстановления НДС:

- Получение исходной документации, подтверждающей факт получения субсидии;

- Определение доли НДС в субсидии;

- Подготовка и подача заявления на восстановление НДС в налоговый орган;

- Ожидание рассмотрения заявления и получение решения налогового органа;

- Получение возмещения НДС по решению налогового органа.

Особенности восстановления НДС без раздельного учета:

В случае отсутствия раздельного учета, необходимо определить долю НДС в полученной субсидии. Для этого можно использовать:

- Данные о сумме субсидии, полученной на растениеводство;

- Коэффициенты, установленные налоговым органом для определения доли НДС в разных отраслях.

| Название отрасли | Коэффициент |

|---|---|

| Зерновые культуры | 0.1 |

| Овощи и плоды | 0.15 |

| Масличные культуры | 0.2 |

Применяя соответствующий коэффициент к сумме субсидии, можно определить долю НДС, подлежащую восстановлению.

Заявление на восстановление НДС:

Для восстановления НДС в доле субсидии требуется подготовить и подать заявление в налоговый орган, в котором указать:

- Сведения о полученной субсидии;

- Размер НДС, подлежащий восстановлению;

- Основание для восстановления НДС без раздельного учета;

- Другие необходимые документы, подтверждающие право на восстановление НДС.

После подачи заявления налоговый орган рассмотрит его и примет решение о восстановлении НДС в доле субсидии или об отказе.

Получение возмещения НДС:

После положительного решения налогового органа, на основании которого будет возможно восстановление НДС в доле субсидии, можно ожидать получение возмещения на банковский счет.

Важно: Для успешного восстановления НДС в доле субсидии необходимо соблюдать все требования и представить необходимую документацию, подтверждающую право на восстановление. Если возникают вопросы или сложности, следует обратиться к специалистам или юристам, которые окажут необходимую помощь и консультацию.

«Входной» НДС по общехозяйственным расходам

Что включает в себя «входной» НДС по общехозяйственным расходам?

В «входной» НДС по общехозяйственным расходам включаются следующие компоненты:

- Общехозяйственные услуги — расходы на коммунальные услуги, ремонт и содержание помещений, гарантийное и послегарантийное обслуживание техники и оборудования и прочие услуги, которые используются для поддержания производственных процессов.

- Операционные расходы — затраты, связанные с текущей деятельностью организации, такие как расходы на транспорт, связь, офисное оборудование и прочие необходимые ресурсы.

- Услуги по обслуживанию и ремонту — затраты на обслуживание и ремонт предметов собственности организации для поддержания их работоспособности.

Как правильно восстановить «входной» НДС по общехозяйственным расходам?

- Выявление общехозяйственных расходов, которые не привязаны к конкретным товарам или услугам.

- Расчет «входного» НДС по общехозяйственным расходам на основе ставки НДС и суммы расходов.

- Включение суммы «входного» НДС в налоговую декларацию и представление ее в налоговый орган.

- Получение возврата НДС или использование его для погашения других налоговых обязательств.

Цитата:

«Входной» НДС по общехозяйственным расходам является важным элементом восстановления НДС при отсутствии раздельного учета. Это позволяет организациям получать возврат налога на добавленную стоимость и снижать свои налоговые обязательства».

О письме Минфина России от 06.02.2026 № 03‑07‑11/9081

Письмо Минфина России от 06.02.2026 № 03‑07‑11/9081 содержит разъяснения по вопросу восстановления НДС субсидий по растениеводству в 2026 году в случае отсутствия раздельного учета.

Основные положения письма:

- В случае отсутствия раздельного учета расходов на приобретение активов, необходимых для осуществления деятельности по растениеводству, возможно применение пропорционального метода распределения НДС.

- Пропорциональный метод распределения НДС предполагает определение доли использования активов для целей, облагаемых НДС, и использования для целей, не облагаемых НДС.

- Для применения пропорционального метода необходимо разработать методику определения указанной доли и подтвердить ее аргументацией.

- При применении пропорционального метода восстановление НДС осуществляется на основании учетных документов, подтверждающих расходы на приобретение активов.

- Пропорциональный метод распределения НДС может применяться только при условии, что отсутствуют другие методы определения доли использования активов для целей, облагаемых НДС.

Возможные документы, подтверждающие расходы и используемые для восстановления НДС:

- Накладные, счета-фактуры и другие документы, подтверждающие приобретение активов.

- Договоры, акты выполненных работ или оказанных услуг, связанных с использованием активов.

- Протоколы определения доли использования активов для целей, облагаемых и не облагаемых НДС.

Важное замечание:

При использовании пропорционального метода распределения НДС необходимо обратить внимание на требования налогового законодательства и правил составления и хранения документов.

| Преимущества | Недостатки |

|---|---|

| Возможность восстановления НДС при отсутствии раздельного учета | Необходимость разработки и аргументации методики пропорционального распределения НДС |

| Использование учетных документов для восстановления НДС | Ограничения по применению пропорционального метода |

Исходя из письма Минфина России от 06.02.2026 № 03‑07‑11/9081, в случае отсутствия раздельного учета расходов на приобретение активов, необходимых для осуществления деятельности по растениеводству, возможно применение пропорционального метода распределения НДС. Для этого следует разработать методику определения доли использования активов и подтвердить ее аргументацией. Пропорциональный метод распределения НДС позволяет восстановить НДС на основе учетных документов, подтверждающих расходы на приобретение активов. Необходимо учитывать требования налогового законодательства и правил составления и хранения документов.

Субсидия на возмещение недополученных доходов

Условия получения субсидии

Для получения субсидии на возмещение недополученных доходов необходимо выполнение следующих условий:

- Сельскохозяйственное предприятие должно быть зарегистрировано и иметь соответствующую лицензию;

- Предприятие должно предоставить документы, подтверждающие убытки или недополучение доходов;

- Убытки или недополучение доходов должны быть связаны с неблагоприятными климатическими условиями или иными неблагоприятными обстоятельствами, которые выходят за пределы нормального риска;

- Сельскохозяйственное предприятие должно быть включено в реестр субъектов малого и среднего предпринимательства.

Процедура предоставления субсидии

Получение субсидии на возмещение недополученных доходов осуществляется по следующей процедуре:

- Сельскохозяйственное предприятие подает заявление на получение субсидии в соответствующий орган государственной власти;

- Предприятие предоставляет документы, подтверждающие убытки или недополучение доходов, а также другие необходимые документы в соответствии с требованиями законодательства;

- Орган государственной власти проводит проверку предоставленных документов и принимает решение об предоставлении или отказе в предоставлении субсидии;

- Если решение о предоставлении субсидии положительное, сельскохозяйственному предприятию выплачивается компенсация в размере, предусмотренном законодательством.

Результаты получения субсидии

Получение субсидии на возмещение недополученных доходов позволяет сельскохозяйственным предприятиям компенсировать финансовые потери и сохранить стабильность и эффективность своей деятельности. Это способствует развитию аграрного сектора и обеспечению продовольственной безопасности страны.

Правило «пяти процентов»: как восстановить НДС по субсидиям по растениеводству в 2026 году без раздельного учета

Для восстановления НДС по субсидиям по растениеводству в 2026 году без раздельного учета применяется правило «пяти процентов». Это правило позволяет компенсировать часть НДС по расходам, не относящимся непосредственно к производству сельскохозяйственной продукции.

В соответствии с правилом «пяти процентов», предприятиям сельского хозяйства и субъектам, осуществляющим растениеводство, разрешается восстановление НДС в размере 5% от общей суммы НДС, которая была уплачена на сумму субсидий. Это позволяет частично компенсировать налоговую нагрузку и улучшить финансовое положение предприятий.

Основные требования к применению правила «пяти процентов»:

- Субсидии должны быть получены на программы по развитию растениеводства.

- Средства, полученные в качестве субсидий, должны использоваться исключительно на производство сельскохозяйственной продукции.

- Субсидии должны быть получены по отдельно учтенным проводкам в бухгалтерии.

- Документы, подтверждающие получение субсидий и использование средств, должны быть грамотно оформлены и храниться в соответствии с законодательством.

Пример расчета:

| Общая сумма НДС, уплаченная на сумму субсидий | 10 000 рублей |

|---|---|

| Размер компенсации по правилу «пяти процентов» | 500 рублей (5% от 10 000 рублей) |

Для восстановления НДС по субсидиям по растениеводству в 2026 году без раздельного учета необходимо соответствовать требованиям правила «пяти процентов» и правильно оформить документацию. Такой подход поможет предприятиям сельского хозяйства получить частичную компенсацию налоговых расходов и улучшить свое финансовое положение.

Как быть при частичном субсидировании

Частичное субсидирование в рамках программы поддержки растениеводства может возникнуть из-за отсутствия раздельного учета НДС по субсидиям. Восстановление НДС в такой ситуации требует особого подхода.

1. Внесение изменений в бухгалтерский учет

Для начала, необходимо внести необходимые изменения в бухгалтерский учет. Это может включать создание дополнительных счетов для учета НДС по субсидиям и определение правил оформления соответствующих документов.

2. Анализ полученных субсидий

Далее, необходимо провести анализ полученных субсидий и определить, какие из них могут быть восстановлены в качестве НДС. Не все субсидии могут подлежать восстановлению, поэтому важно детально изучить условия программы и требования к ее участникам.

3. Расчет восстановления НДС

После того, как будет определено, какие субсидии могут быть восстановлены в качестве НДС, необходимо провести расчет этого восстановления. Это можно сделать, учитывая ставку НДС и сумму полученных субсидий.

4. Оформление необходимых документов

После расчета восстановления НДС необходимо оформить соответствующие документы для его восстановления. Это могут быть налоговые декларации, счета-фактуры и другие необходимые документы. Важно следовать требованиям законодательства и правилам оформления таких документов.

5. Контроль за сроками и правильностью оформления

Важно не только оформить все необходимые документы, но и следить за сроками и правильностью их оформления. Нарушение требований законодательства и неправильное оформление документов может привести к отказу в восстановлении НДС. Поэтому важно быть внимательным и соблюдать все требования.

Частичное субсидирование может повлечь за собой изменения в процессе восстановления НДС по субсидиям. Важно внести соответствующие изменения в бухгалтерский учет, провести анализ полученных субсидий, расчитать восстановление НДС, оформить необходимые документы и следить за сроками и правильностью их оформления. Только в таком случае можно быть уверенным в успешном восстановлении НДС при частичном субсидировании.

Как избежать ошибок при налогообложении субсидий

При получении субсидий на растениеводство важно правильно оформить налогообложение, чтобы избежать ошибок и проблем с налоговой службой. В этой статье мы рассмотрим несколько ключевых аспектов, которые следует учесть при ведении учета и налогообложении субсидий.

1. Отделяйте субсидии от других доходов

Для правильного налогообложения необходимо отдельно учитывать полученные субсидии от других доходов вашего предприятия. Это поможет избежать путаницы и ошибок при заполнении налоговой декларации.

2. Уточните статус субсидий

Перед налогообложением субсидий важно уточнить их статус в соответствии с действующим законодательством. Некоторые субсидии могут быть освобождены от налогообложения, если они соответствуют определенным требованиям.

3. Ведите раздельный учет

Для удобства исключения ошибок рекомендуется вести раздельный учет субсидий, отражая их в отдельных счетах и документах. Это поможет контролировать полученные субсидии и снизить риск налоговых ошибок.

4. Обратитесь к профессионалам

Если у вас возникают трудности с налогообложением субсидий, рекомендуется обратиться к квалифицированным специалистам, таким как бухгалтер или налоговый консультант. Они помогут вам правильно оценить и налогообложить полученные субсидии.

5. Следите за изменениями в законодательстве

Правила налогообложения могут меняться со временем, поэтому важно следить за изменениями в законодательстве. Это поможет вам быть в курсе последних требований и предотвратить возможные ошибки при налогообложении субсидий.

Надо ли включать субсидии в налоговую базу по НДС?

1. Понятие субсидий по НДС

Субсидии по НДС представляют собой финансовые средства, предоставляемые государством в целях поддержки определенных секторов экономики. В растениеводстве, субсидии могут быть выделены на компенсацию затрат на закупку семян, удобрений, а также на увеличение производства и повышение качества продукции.

2. Зачем включать субсидии в налоговую базу по НДС?

- Увеличение налоговых поступлений: Включение субсидий в налоговую базу по НДС увеличит налоговые поступления в государственный бюджет и позволит государству регулировать отрасль сельского хозяйства более эффективно.

- Прозрачность и контроль: Включение субсидий в налоговую базу по НДС позволит создать прозрачную систему контроля за использованием субсидий и предотвратить их злоупотребление.

- Сокрытие налогов: Включение субсидий в налоговую базу по НДС поможет уменьшить возможность сокрытия налогов и способствует более справедливому распределению налогового бремени.

3. Аргументы против включения субсидий в налоговую базу по НДС

- Двойное налогообложение: Субсидии по НДС уже являются формой государственной поддержки и включение их в налоговую базу по НДС может привести к двойному налогообложению.

- Усложнение учета: Включение субсидий в налоговую базу по НДС усложнит учет и отчетность для предприятий, что может привести к ошибкам и дополнительным затратам на подготовку документов.

Споры о включении субсидий в налоговую базу по НДС продолжаются, и пока не существует однозначного решения. В каждом конкретном случае необходимо учитывать особенности налогообложения субсидий и принимать решение, исходя из экономических и финансовых интересов государства и предприятий.

Какие бывают субсидии, и кто может на них рассчитывать

Существует несколько видов субсидий, которые могут быть предоставлены различным категориям лиц. Речь может идти о субсидиях на развитие сельского хозяйства и растениеводства, компенсации затрат на производство и реализацию сельскохозяйственной продукции, поддержку предпринимательства в регионах, а также выплаты по социальным программам и программам поддержки населения.

В качестве получателей субсидий могут быть фермеры и садоводы, предприниматели, открытые акционерные общества, а также отдельные категории граждан, например, многодетные семьи или люди с ограниченными возможностями.

Субсидии являются важным инструментом поддержки разных секторов экономики и отдельных групп населения. Они позволяют стимулировать развитие сельского хозяйства, развивать предпринимательство и создавать новые рабочие места. Благодаря социальным программам и программам поддержки населения государство может обеспечивать социальную защиту граждан. Важно учитывать, что получение субсидий требует соблюдения определенных условий и процедур, которые устанавливаются соответствующими органами и ведомствами.