Работник, увольняемый за прогулы, может быть лишен выплаты 13 зарплаты, если данный случай предусмотрен в трудовом договоре или соответствующих нормативных актах. Необходимо понимать, что каждая ситуация индивидуальна и требует тщательного анализа трудовых правоотношений и правовой базы.

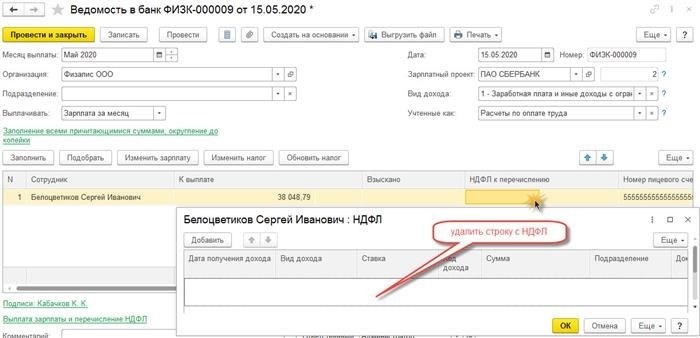

НДФЛ удержать невозможно

При увольнении работника за прогулы, согласно действующему законодательству, работодатель не имеет права удерживать сумму НДФЛ (налог на доходы физических лиц) из выплаты 13-й зарплаты.

Согласно статье 206 Трудового кодекса РФ, работник имеет право на получение денежного вознаграждения за фактически отработанное время и в случае прекращения трудового договора. Налоговые удержания осуществляются в соответствии с Налоговым кодексом РФ и регулируются отдельными статьями данного кодекса.

Почему работодатель не может удержать НДФЛ:

-

Ответственность за уплату НДФЛ лежит на самом работнике

Согласно Налоговому кодексу РФ, налоговые обязательства возлагаются на налогоплательщика. То есть, даже при увольнении, работник самостоятельно должен уплатить НДФЛ.

-

Удержание НДФЛ противоречит Трудовому кодексу

В соответствии с Трудовым кодексом РФ, работодатель обязан выплачивать работнику все денежные суммы, предусмотренные трудовым договором или законодательством. Удержание НДФЛ из 13-й зарплаты является нарушением данной нормы.

В целом, работник не теряет выплату 13-й зарплаты при увольнении за прогулы, так как удержание НДФЛ незаконно. Однако, работодатель вправе применить иные меры карательного характера, предусмотренные трудовым законодательством, включая прекращение трудового договора или наложение дисциплинарного взыскания.

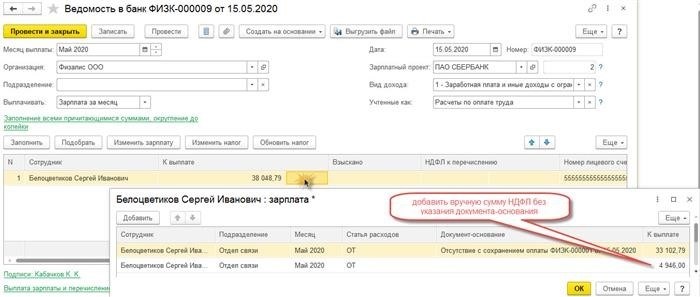

Как удержать НДФЛ

Однако, есть несколько способов, как удержать больше суммы НДФЛ в своем кармане, несмотря на увольнение:

1. Отработка полного календарного года

Если вы отработали полный календарный год в организации, то по итогам этого года вы можете получить налоговый вычет в полной сумме НДФЛ, что позволит вам вернуть уже уплаченные налоги.

2. Налоговый вычет на детей

Если у вас есть несовершеннолетние дети, вы можете воспользоваться налоговым вычетом на их содержание. Это позволит уменьшить сумму НДФЛ, которую нужно уплатить в бюджет.

3. Налоговый вычет на обучение

Если вы или ваши дети обучаются в высшем или среднем специальном учебном заведении, вы можете использовать налоговый вычет на обучение. Это также позволит снизить сумму уплачиваемого НДФЛ.

4. Налоговый вычет на лечение

Если у вас или у ваших иждивенцев есть серьезные заболевания, вы можете воспользоваться налоговым вычетом на лечение. Это также уменьшит сумму НДФЛ, которую нужно уплатить.

5. Участие в долевом строительстве

Если вы участвуете в долевом строительстве и получаете вычеты по ипотечным платежам, вы можете использовать их для уменьшения суммы уплачиваемого НДФЛ.

| Способ | Преимущества | Недостатки |

|---|---|---|

| Отработка полного календарного года | Возможность вернуть уже уплаченные налоги | Требуется отработать полный календарный год |

| Налоговый вычет на детей | Уменьшение суммы НДФЛ | Доступно только для родителей несовершеннолетних детей |

| Налоговый вычет на обучение | Снижение суммы уплачиваемого НДФЛ | Доступно только при обучении в высшем или среднем специальном учебном заведении |

| Налоговый вычет на лечение | Уменьшение суммы НДФЛ | Доступно только для лиц с серьезными заболеваниями или их иждивенцев |

| Участие в долевом строительстве | Использование вычетов по ипотеке | Доступно только для участников долевого строительства |

Используя эти способы, вы можете удержать больше сумму НДФЛ и иметь больше денег в своем распоряжении.

Если НДФЛ не выделен

В случае, если НДФЛ не выделен, работнику, уволенному за прогулы, не выплачивается 13-я зарплата.

Предусмотренные в законодательстве выплаты, такие как пособия по беременности и родам, определенные компенсации и отпускные, могут быть удержаны работодателем при увольнении за прогулы.

Основания для удержания

Работодатель вправе удержать определенные суммы из заработной платы работника в случае увольнения за прогулы по следующим основаниям:

- В соответствии с трудовым договором;

- В случае утери работником находящегося у него на временное использование имущества;

- В случае причинения материального ущерба работодателю;

- В случае отсутствия согласия работника на удержание;

- В случае нарушения работником правил внутреннего трудового распорядка указанных в приказе работодателя.

Законодательство о НДФЛ

Законодательство о НДФЛ предусматривает, что социальные выплаты, такие как оплата больничного листа, оплата отпуска, и другие, должны быть подвергнуты обложению налогом. Если работник уволен за прогулы, эти выплаты могут быть удержаны работодателем, и при этом он не обязан выплачивать 13-ю зарплату.

В случае, если работник был уволен за прогулы и НДФЛ не был выделен, основываясь на законодательстве, работодатель может удержать определенные суммы из заработной платы работника, и при этом не выплачивать ему 13-ю зарплату.

Оснований для освобождения от налогообложения нет

Согласно действующему законодательству, работник теряет право на получение выплаты 13 зарплаты в случае своего увольнения по причине прогулов. Как правило, прогулы регламентируются трудовым кодексом и включаются в список оснований для увольнения. В данном случае работодатель имеет право применить соответствующие меры дисциплинарного воздействия и прекратить трудовой договор с работником.

Важно отметить, что выплата 13 зарплаты является бонусом и не является обязательной для всех работодателей. Законодательство не требует ее выплаты при любом увольнении. Для сохранения этой выплаты работник должен выполнить все трудовые обязанности и заключенные соглашения, в том числе и не нарушать режим присутствия на работе.

Таким образом, оснований для освобождения от налогообложения при увольнении за прогулы нет. Работники должны быть внимательны к своему режиму работы и выполнять свои трудовые обязанности в полном объеме, чтобы избежать неприятных последствий, таких как потеря части заработка. Обращайтесь к трудовому законодательству и всегда готовьтесь к диалогу с работодателем. Только так можно обеспечить свои права и интересы на рынке труда.