В 2026 году вступят в силу изменения в Налоговом кодексе, касающиеся налогообложения аренды помещений у физических лиц. Согласно новым правилам, арендаторы будут обязаны уплачивать НДФЛ с суммы арендной платы, если ее размер превышает установленные лимиты. В данной статье мы рассмотрим основные моменты, касающиеся уплаты НДФЛ за аренду помещения у физического лица в 2026 году.

Сроки уплаты НДФЛ в 2026 году

В 2026 году сроки уплаты налога на доходы физических лиц (НДФЛ) при аренде помещения у физического лица остаются неизменными. Это важно учитывать при составлении расчетов и планировании финансовых обязательств.

1. Уплата НДФЛ

Согласно законодательству, НДФЛ по доходам, полученным от аренды помещения, должен быть уплачен в бюджет РФ. Размер налога составляет 13% от суммы заработка. Арендатор обязан удерживать и перечислять НДФЛ суммы налога из оплаты аренды физическому лицу, являющемуся арендодателем.

2. Сроки уплаты

Сроки уплаты НДФЛ в 2026 году зависят от категории арендатора и могут быть различными:

-

Физические лица:

- Если арендатором является физическое лицо, у которого доход от аренды является основным видом дохода, НДФЛ должен быть уплачен налогоплательщиком ежеквартально до 30-го числа месяца, следующего за отчетным кварталом.

- Если арендатором является физическое лицо, у которого доход от аренды не является основным видом дохода, НДФЛ должен быть уплачен налогоплательщиком в течение 30 дней с момента получения дохода.

-

Юридические лица:

- Если арендатором является юридическое лицо, НДФЛ должен быть уплачен ежемесячно до 20-го числа месяца, следующего за отчетным.

3. Ответственность за неуплату

Невыполнение своих обязательств по уплате НДФЛ может привести к негативным последствиям для арендатора. Налоговые органы имеют право начислить пени и штрафы на неуплаченные суммы налога. Поэтому, важно соблюдать сроки уплаты и осуществлять свои обязательства в полном объеме.

Порядок признания доходов в целях НДФЛ

Признание доходов в целях налога на доходы физических лиц (НДФЛ) осуществляется в соответствии с законодательством и требует соблюдения определенного порядка. Рассмотрим основные шаги и правила признания доходов в целях НДФЛ.

1. Определение объекта налогообложения

Перед началом процедуры признания доходов необходимо определить объект налогообложения. В случае аренды помещения у физического лица, объектом налогообложения является полученный доход от аренды.

2. Расчет суммы дохода

Следующим шагом является расчет суммы полученного дохода от аренды помещения. Для этого необходимо учитывать сумму арендной платы, а также возможные дополнительные доходы, такие как платежи за дополнительные услуги или коммунальные платежи.

3. Учет возможных льгот и вычетов

Признание доходов в целях НДФЛ также включает учет возможных льгот и вычетов, предусмотренных законодательством. Например, при аренде жилого помещения, можно применить вычет на ребенка или вычет по оплате процентов по ипотеке.

4. Заполнение декларации

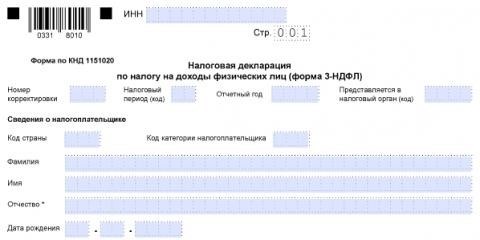

Для признания доходов в целях НДФЛ необходимо заполнить соответствующую декларацию. В ней следует указать полученный доход от аренды помещения, а также все примененные льготы и вычеты. Декларацию необходимо подать в налоговый орган в установленный срок.

5. Уплата налога

После заполнения и подачи декларации необходимо произвести уплату налога на доходы физических лиц. Размер налоговых платежей определяется с учетом ставок, установленных законодательством.

6. Сохранение документов

Важным шагом в порядке признания доходов является сохранение связанных с арендой помещения документов. Их необходимо хранить в течение определенного срока, чтобы иметь возможность предъявить их в случае проверки со стороны налогового органа.

Авансовый НДФЛ с доходов иностранцев

Порядок уплаты авансового НДФЛ с доходов иностранцев

Уплата авансового НДФЛ с доходов иностранцев производится в форме ежеквартальных платежей в течение года, а именно:

- 15 апреля — за 1-й квартал;

- 15 июля — за 2-й квартал;

- 15 октября — за 3-й квартал;

- 15 января — за 4-й квартал.

При этом, иностранцы, которые проработали в России менее года, могут уплачивать авансовый НДФЛ за период работы в стране.

Расчет авансового НДФЛ по доходам иностранцев

Расчет авансового НДФЛ по доходам иностранцев осуществляется на основании следующих данных:

- Сумма дохода иностранца за соответствующий период;

- Ставка НДФЛ, которая может быть изменена в установленном порядке;

- Срок работы иностранца в России, если он проработал менее года.

Льготы и особенности уплаты авансового НДФЛ иностранцами

Иностранные граждане, осуществляющие работу в России, могут претендовать на определенные льготы и особенности уплаты авансового НДФЛ, которые предусмотрены законодательством. Например:

- Некоторые категории иностранцев могут уплачивать по-особому сниженные ставки НДФЛ;

- Иностранцы, работающие в рамках программы привлечения высококвалифицированных специалистов, могут получить освобождение от уплаты НДФЛ;

- Есть возможность компенсации предшествующих периодов, если иностранец работал в России до введения авансового НДФЛ.

Авансовый НДФЛ с доходов иностранцев представляет собой обязательный платеж, который производится ежеквартально в течение года. Расчет иностранцами этого налога осуществляется на основании суммы дохода, ставки НДФЛ и срока работы в России. Иностранные граждане также могут претендовать на некоторые льготы и особенности уплаты этого налога в соответствии с законодательством.

Отчетность по НДФЛ у налогового агента-арендатора

При аренде помещения у физического лица налоговый агент обязан правильно оформлять и подавать отчетность по уплате налога на доходы физических лиц (НДФЛ). В данной статье мы рассмотрим основные аспекты отчетности по НДФЛ у налогового агента-арендатора.

Какие документы необходимо предоставить при заключении договора аренды?

- Копия документа, удостоверяющего личность арендатора;

- ИНН арендатора и арендодателя;

- Договор аренды помещения;

- Свидетельство о государственной регистрации арендодателя (если имеется).

Как осуществляется уплата НДФЛ при аренде помещения?

Налоговый агент-арендатор обязан уплачивать и удерживать НДФЛ с дохода арендодателя. Уплата налога производится в бюджет в течение 5 рабочих дней, следующих за днем уплаты денежных средств арендатором арендодателю.

Ставка НДФЛ составляет 13 процентов от суммы арендной платы. При уплате налога необходимо использовать специальные формы налоговой декларации.

Какая отчетность подается налоговым агентом-арендатором?

Налоговый агент-арендатор обязан подавать следующую отчетность:

- Ежемесячный налоговый расчет (Форма 6НДФЛ). В данном отчете указывается сумма удержанного и уплаченного НДФЛ за месяц. Отчетность подается в налоговый орган по месту своего нахождения не позднее 20-го числа месяца, следующего за отчетным.

- Ежеквартальная налоговая декларация по НДФЛ (Форма 3НДФЛ). В этой декларации налоговый агент указывает суммы доходов и уплаченного НДФЛ за квартал. Отчетность подается в налоговый орган не позднее 30-го числа месяца, следующего за отчетным.

Что может повлечь нарушение отчетности по НДФЛ?

Нарушение отчетности по НДФЛ может иметь негативные последствия для налогового агента-арендатора. В случае выявления нарушений налоговым органом могут быть применены штрафные санкции, вплоть до аннулирования договора аренды и возбуждения уголовного дела.

Для избежания проблем с отчетностью по НДФЛ рекомендуется внимательно изучить требования законодательства, связанные с этим видом деятельности, и учесть их при оформлении документов и уплате налога.

Отчетность по НДФЛ у налогового агента-арендатора является важным и неотъемлемым этапом при аренде помещения у физического лица. Ответственность за правильное оформление и своевременную уплату налога лежит на налоговом агенте-арендаторе. Нарушение требований отчетности может повлечь серьезные последствия, поэтому необходимо проявлять должную внимательность и соблюдать все правила и процедуры, связанные с уплатой НДФЛ.

Реквизиты и правила оформления платежных поручений по НДФЛ

Реквизиты для платежей по НДФЛ за аренду помещения у физического лица:

- ИНН арендодателя: 12-значный идентификационный номер налогоплательщика физического лица.

- Наименование арендодателя: полное наименование физического лица.

- Банковские реквизиты арендодателя: реквизиты банковского счета физического лица для перевода денежных средств.

Правила оформления платежных поручений по НДФЛ:

- Указание корректных реквизитов: перед оформлением платежного поручения необходимо тщательно проверить правильность указанных реквизитов арендодателя, чтобы избежать ошибок при переводе.

- Указание суммы платежа: необходимо указать сумму НДФЛ за аренду помещения, рассчитанную согласно установленному налоговым законодательством проценту.

- Назначение платежа: следует четко указать назначение платежа, например: «Оплата НДФЛ за аренду помещения по договору №XXXXX».

- Сроки платежа: необходимо соблюдать установленные законодательством сроки уплаты НДФЛ за аренду помещения.

- Оформление документов: сохраните все документы, связанные с оплатой НДФЛ, включая платежные поручения и подтверждения перевода, в целях дальнейшей финансовой отчетности и документальной подтвержденности.

Правильное оформление платежных поручений по НДФЛ за аренду помещения важно для соблюдения налогового законодательства и исполнения своих обязанностей в сфере налогообложения. При возникновении вопросов рекомендуется обратиться к специалистам в области налогового права или налоговому консультанту для получения профессиональной помощи и консультации.

Что спрашивают бухгалтеры про НДФЛ по новым правилам

Введение НДФЛ за аренду помещения у физического лица может вызвать много вопросов у бухгалтеров. Новые правила могут быть сложными, поэтому важно разобраться в них и знать, как правильно уплатить данную налоговую сумму.

Внизу представлен список самых часто задаваемых вопросов бухгалтерами по НДФЛ по новым правилам и их ответы, который может помочь вам получить нужную информацию.

1. Какой процент НДФЛ применяется к аренде помещения у физического лица?

При аренде помещения у физического лица применяется налоговая ставка 13 процентов.

2. Как определить базу налогообложения при аренде помещения?

База налогообложения определяется путем расчета дохода, полученного от аренды помещения, и вычета расходов, связанных с арендой (например, коммунальные услуги, ремонтные работы).

3. Как должна быть оформлена договор аренды, чтобы правильно уплатить НДФЛ?

Договор аренды должен быть оформлен надлежащим образом с указанием всех необходимых условий, включая стоимость аренды и срок сдачи помещения.

4. Какие документы должны храниться у арендодателя для уплаты НДФЛ?

Арендодатель должен иметь копию договора аренды, квитанции о выплате налога и другие документы, подтверждающие оплату налога.

5. Когда и как необходимо уплатить НДФЛ по аренде помещения?

НДФЛ необходимо уплатить в течение 25 дней с момента получения дохода от аренды помещения. Уплата производится путем перечисления налоговой суммы на соответствующий счет.

| Вопрос | Ответ |

|---|---|

| 1. Какой процент НДФЛ применяется к аренде помещения у физического лица? | При аренде помещения у физического лица применяется налоговая ставка 13 процентов. |

| 2. Как определить базу налогообложения при аренде помещения? | База налогообложения определяется путем расчета дохода, полученного от аренды помещения, и вычета расходов, связанных с арендой (например, коммунальные услуги, ремонтные работы). |

| 3. Как должна быть оформлена договор аренды, чтобы правильно уплатить НДФЛ? | Договор аренды должен быть оформлен надлежащим образом с указанием всех необходимых условий, включая стоимость аренды и срок сдачи помещения. |

| 4. Какие документы должны храниться у арендодателя для уплаты НДФЛ? | Арендодатель должен иметь копию договора аренды, квитанции о выплате налога и другие документы, подтверждающие оплату налога. |

| 5. Когда и как необходимо уплатить НДФЛ по аренде помещения? | НДФЛ необходимо уплатить в течение 25 дней с момента получения дохода от аренды помещения. Уплата производится путем перечисления налоговой суммы на соответствующий счет. |

Уведомление налоговой об исчисленном и удержанном НДФЛ

1. Определение ставки НДФЛ

Согласно Налоговому кодексу Российской Федерации, ставка НДФЛ для аренды помещения у физического лица составляет 13%. Это означает, что 13% суммы арендной платы должны быть удержаны и перечислены в бюджет.

2. Исчисление суммы НДФЛ

Для исчисления суммы НДФЛ необходимо умножить сумму арендной платы на ставку НДФЛ (0,13). Полученная сумма будет являться налоговой базой.

3. Удержание и перечисление НДФЛ

Арендатор обязан удержать сумму НДФЛ из арендной платы, перечислить ее в налоговый орган и предоставить налоговую декларацию.

4. Составление уведомления

Уведомление налоговой об исчисленном и удержанном НДФЛ должно содержать следующую информацию:

- Номер и дата уведомления;

- Полное наименование и ИНН налогоплательщика;

- Полное наименование и ИНН получателя (налогового органа);

- Сумма налога, исчисленная и удержанная;

- Подпись руководителя организации или уполномоченного лица.

Важно учесть, что уведомление должно быть составлено на бланке организации и отправлено в налоговый орган в срок не позднее 20-го числа месяца, следующего за отчетным.

5. Предоставление документов

Вместе с уведомлением налоговой об исчисленном и удержанном НДФЛ необходимо предоставить следующие документы:

- Счет на оплату аренды;

- Акт сверки расчетов по аренде помещения;

- Копия договора аренды.

Эти документы подтвердят факт аренды помещения и правильность исчисленной и удержанной суммы НДФЛ.

Обязательное уведомление налоговой об исчисленном и удержанном НДФЛ при аренде помещения у физического лица гарантирует соблюдение требований налогового законодательства и предотвращает возможные негативные последствия и штрафы.

Какие нужны КБК по НДФЛ в 2026 году

В 2026 году при оплате НДФЛ по аренде помещения у физического лица необходимо использовать следующие КБК:

- КБК 182 1 02 — резидентное физическое лицо

- КБК 182 2 02 — нерезидентное физическое лицо

Эти КБК указываются в платежных документах при уплате НДФЛ за аренду помещения. Они позволяют государству отследить оплату и правильно зачислить деньги в бюджет.

Таблица ниже отображает полную информацию о КБК по НДФЛ в 2026 году:

| Вид аренды | Код бюджетной классификации (КБК) |

|---|---|

| Резидентное физическое лицо | 182 1 02 |

| Нерезидентное физическое лицо | 182 2 02 |

Важно запомнить, что использование правильного КБК при уплате НДФЛ является обязательным требованием. Это поможет избежать ошибок и задержек в зачислении денежных средств в бюджет, а также возможных штрафов со стороны налоговой службы.

Частые ошибки при сдаче квартиры в аренду

Одна из главных ошибок при сдаче квартиры в аренду — это неправильное оформление договора аренды. В договоре должны быть указаны все условия аренды, включая сроки, стоимость, порядок оплаты и ответственность сторон. Необходимо также убедиться, что договор составлен в соответствии с действующим законодательством.

2. Неполное описание состояния квартиры

При заключении договора аренды необходимо детально описать состояние квартиры, указать все имеющиеся дефекты и повреждения. Это поможет избежать споров и недоразумений в будущем. Рекомендуется также сделать фотографии и видеофиксацию состояния квартиры перед передачей ее в аренду.

3. Несоблюдение правил пожарной безопасности

Одной из ключевых ошибок при сдаче квартиры в аренду — это несоблюдение правил пожарной безопасности. Владелец квартиры обязан предоставить арендатору все необходимые средства пожарной безопасности, а также провести инструктаж по их использованию. Нарушение правил пожарной безопасности может повлечь за собой серьезные последствия.

4. Незаконное удержание денег с арендатора

Еще одна распространенная ошибка при сдаче квартиры в аренду — это незаконное удержание денег с арендатора. Владелец квартиры не имеет права удерживать деньги с арендатора без обоснованных причин. В случае возникновения споров необходимо обратиться за консультацией к юристу или специалисту по жилищным вопросам.

5. Невыполнение своих обязательств

Ответственность несет и владелец квартиры, и арендатор. Частая ошибка — это невыполнение своих обязательств, например, несвоевременная оплата арендной платы или несвоевременное выполнение ремонтных работ. Все условия договора аренды должны выполняться взаимно, иначе возможны юридические последствия.

Чтобы избежать этих и других ошибок, необходимо внимательно изучить законодательство, проконсультироваться с профессионалами и тщательно подготовиться к процессу сдачи квартиры в аренду. Только так можно обезопасить себя и свои интересы.

Налог на доходы физических лиц

Основные характеристики налога на доходы физических лиц:

- Ставка налога определяется в соответствии с законодательством и может различаться в зависимости от вида дохода, его источника и налогового режима;

- Уплата налога производится путем удержания его из дохода работодателем или плательщиком дохода (в случае аренды помещения у физического лица);

- НДФЛ подлежит уплате в течение определенного срока после получения дохода;

- Физические лица обязаны подать декларацию о доходах и уплате налога в соответствующие налоговые органы;

- При неуплате или неправильной уплате налога возможно привлечение к административной или уголовной ответственности.

Какие доходы облагаются НДФЛ:

- Заработная плата и выплаты по договору гражданско-правового характера;

- Прибыль от предпринимательской деятельности;

- Проценты по банковским вкладам и долговым ценным бумагам;

- Дивиденды;

- Доходы от продажи имущества;

- Доходы от аренды и сдачи в аренду имущества;

- Доходы от авторских и иных договоров;

- Пенсии и стипендии;

- Выигрыши в лотереях и азартных играх.

| Вид дохода | Ставка налога |

|---|---|

| Заработная плата | 13% |

| Прибыль от предпринимательской деятельности | 15% |

| Проценты по банковским вкладам | 13% |

| Дивиденды | 9% |

| Доходы от продажи имущества | 13% |

| Доходы от аренды и сдачи в аренду | 30% |

| Доходы от авторских и иных договоров | 13% |

| Пенсии и стипендии | 0% |

| Выигрыши в лотереях и азартных играх | 13% |

Оплата НДФЛ является обязанностью каждого физического лица. Правильное и своевременное уплату налога позволит избежать административных и уголовных преследований. Для уточнения ставки налога и порядка его уплаты рекомендуется обратиться к налоговым консультантам или ознакомиться с соответствующим законодательством.

НДФЛ для иностранных граждан

Для иностранных граждан, работающих в России и получающих доходы, включая арендную плату, действуют особые правила по уплате налога на доходы физических лиц (НДФЛ).

Иммиграционный статус и налогообложение

Иностранные граждане в России могут иметь различный иммиграционный статус, который определяет их обязанности по уплате налогов. В зависимости от статуса возможны следующие варианты:

- Резиденты России. Иностранные граждане, проживающие в России более 183 дней в году, считаются налоговыми резидентами и должны уплачивать НДФЛ с доходов по всему миру.

- Нерезиденты России. Иностранные граждане, проживающие в России менее 183 дней в году, считаются налоговыми нерезидентами и обязаны уплачивать НДФЛ только с доходов, полученных в России.

Тарифы НДФЛ для иностранных граждан

Тарифы налога на доходы физических лиц для иностранных граждан могут отличаться от тарифов для российских граждан. В России действуют следующие общие ставки НДФЛ:

| Тип дохода | Ставка НДФЛ |

|---|---|

| Зарплата и прочие доходы от работы | от 13% до 30% |

| Дивиденды | 15% |

| Проценты по вкладам и облигациям | 13% |

Однако, для иностранных граждан могут быть установлены специальные тарифы в соответствии с действующими международными соглашениями.

Уплата НДФЛ для иностранных граждан

Иностранные граждане обязаны уплачивать НДФЛ с доходов в России путем их декларирования и уплаты налоговой суммы до установленного срока. Процесс уплаты НДФЛ включает следующие шаги:

- Определение своего иммиграционного статуса.

- Сбор необходимых документов для декларирования доходов.

- Заполнение налоговой декларации и расчет суммы НДФЛ.

- Перечисление налоговой суммы на специальный счет в налоговой службе.

Неуплата или неправильная уплата НДФЛ может привести к административным или уголовным санкциям.

Обратитесь к специалисту

Для точной информации о правилах уплаты НДФЛ для иностранных граждан рекомендуется обратиться к юристу или специалисту по налоговому праву. Они помогут определить ваш статус, рассчитать сумму налога и подготовить необходимые документы.

Как законно сдать квартиру в аренду в 2026 году

1. Заключите письменный договор

2. Проверьте надежность арендатора

Прежде чем сдать квартиру в аренду, рекомендуется проверить надежность потенциального арендатора. Запросите у него паспортные данные, контактные телефоны и информацию о месте работы. Также полезно связаться с предыдущими арендодателями и узнать о поведении и своевременной оплате аренды.

3. Устанавливайте адекватную цену

При установлении стоимости аренды квартиры необходимо учитывать ее площадь, расположение, состояние и рыночную цену в данном районе. Цена должна быть конкурентоспособной, но и прибыльной для вас. Не стоит завышать арендную плату, так как это может отпугнуть потенциальных арендаторов.

4. Обеспечьте безопасность имущества

Забота о безопасности квартиры и имущества является неотъемлемой частью процесса сдачи в аренду. Рекомендуется установить надежные замки, сигнализацию и видеонаблюдение. Также стоит попросить арендатора предоставить залоговую сумму, которая будет использоваться в случае возникновения ущерба.

5. Соблюдайте налоговые обязательства

Важным аспектом при сдаче квартиры в аренду являются налоговые обязательства. В 2026 году действуют определенные правила, которые необходимо соблюдать. В частности, для физических лиц установлена ставка НДФЛ на доходы от аренды в размере 13%. Рекомендуется вести отчетность и своевременно уплачивать налоги в соответствии с законодательством.

| Сумма дохода | Ставка НДФЛ |

|---|---|

| до 200 000 рублей в год | 13% |

| свыше 200 000 рублей в год | 13% |

В случае, если вы являетесь индивидуальным предпринимателем, сдача квартиры в аренду рассматривается в рамках предпринимательской деятельности. В этом случае применяется упрощенная система налогообложения, а ставка НДФЛ составляет 6% от дохода.

Как предоставлять 6-НДФЛ в 2026 году

В 2026 году важно правильно предоставлять декларации по налогу на доходы физических лиц (НДФЛ) для арендодателей, осуществляющих аренду помещений. Ознакомьтесь с нижеприведенными инструкциями, чтобы быть в курсе требований и соблюдать все необходимые процедуры.

Декларация 6-НДФЛ

Первым шагом является заполнение декларации 6-НДФЛ. В этой декларации вы указываете информацию о доходах, полученных от аренды помещений, включая сумму дохода и удержанный налог.

Важно: Декларацию необходимо заполнять с учетом изменений и требований Налогового кодекса Российской Федерации и приложений к нему.

Сроки подачи декларации

Сроки подачи декларации 6-НДФЛ в 2026 году следующие:

- За I квартал — до 30 апреля;

- За II квартал — до 31 июля;

- За III квартал — до 31 октября;

- За IV квартал — до 31 января следующего года.

Важно: Обратите внимание на сроки подачи деклараций и не опаздывайте. В случае нарушения сроков могут быть применены штрафы и пеня за несвоевременную подачу.

Уплата налога

Уплата налога должна быть произведена в соответствии с требованиями Налогового кодекса Российской Федерации. Обратитесь к своему бухгалтеру или налоговому консультанту, чтобы узнать наиболее эффективный способ уплаты налога.

Важно: Обязательно сохраняйте все документы, подтверждающие факт уплаты налога и составления декларации. Это поможет вам в случае проверки со стороны налоговых органов.

Настройка бухгалтерского учета

Чтобы эффективно предоставлять декларации 6-НДФЛ в 2026 году, необходимо настроить бухгалтерский учет таким образом, чтобы весь доход от аренды был корректно отражен и учтен в декларации.

Полезный совет: Обратитесь к специалисту по бухгалтерии для настройки бухгалтерского программного обеспечения и оформления документов по аренде помещений.

Весьма важно следовать указанным выше инструкциям и ознакомиться с требованиями налогового законодательства. Это поможет вам не только избежать претензий со стороны налоговых органов, но и сэкономит ваше время и ресурсы.

Налог на имущество

Налог на имущество является обязательным платежом и его размер определяется государством. От налогооблагаемой базы зависит итоговая сумма налога. Плательщик налога должен внести его сроки и в правильном размере. В случае нарушения законодательства по налогам, установленных норм, грозит наказание в виде штрафов и различных санкций.

Платеж налога может быть проведен через банк или другую финансовую организацию. Для этого нужно заполнить необходимые формы и указать все данные о плательщике и плательщике налога. Главное – не забыть указать правильную сумму налога, чтобы избежать возможных проблем.

Таким образом, налог на имущество является финансовым обязательством перед государством и его необходимо платить в срок и в полном объеме. Это поможет избежать лишних проблем и сохранить хорошие отношения с налоговыми органами.