Возврат товара — неотъемлемая часть розничной торговли. Отслеживание и правильное оформление возврата товара имеет огромное значение для бухгалтерии и учета в компании. В данной статье мы рассмотрим основные бухгалтерские проводки и документы, связанные с возвратом товара, а также объясним, какие вычеты и изменения необходимо внести в финансовые отчеты при таких операциях.

Некомплект, брак, ассортимент: разбираемся с причинами возврата

Некомплектность товара

Некомплектность товара – это ситуация, когда покупатель получает товар, не полностью соответствующий ожиданиям, а именно:

- отсутствуют отдельные компоненты или аксессуары;

- неправильная комплектация, когда покупателю продают совершенно другой товар, несмотря на сходство упаковки;

- повреждения во время транспортировки, когда часть товара попросту разбивается.

В случае некомплектности товара, продавец обязан принять возврат и вернуть покупателю полный платеж.

Брак

Брак – это ситуация, когда товар имеет физические или технические дефекты, которые делают его непригодным для использования или снижают его стоимость:

- недостатки в конструкции или изготовлении;

- неисправности или поломки товара;

- повреждения, вызванные некачественным материалом или износом.

Закон обязывает продавца принять возврат товара с браком и вернуть покупателю полную стоимость товара или предложить замену на новый товар без дефектов.

Несоответствие ассортименту

Несоответствие ассортименту – это ситуация, когда покупатель обнаруживает отличие между товарами, представленными на полках магазина, и тем, что ему было продано:

- отличия в цвете, размере или модели товара;

- комплектация товара, несоответствующая описанию или фотографии на упаковке.

В случае несоответствия ассортименту, покупателю предоставляется право на возврат товара и полный возврат денежных средств.

Претензионное письмо с требованием поставщику принять возвращенные покупателем товары

Уважаемое руководство ООО «Поставщик»,

Мы обращаемся к вам в связи с неудовлетворительным качеством товаров, приобретенных у вашей компании. Согласно пункту 2 статьи 18 Закона РФ «О защите прав потребителей», мы вправе предъявить вам требование о замене товара ненадлежащего качества.

В соответствии с нашими обязательствами перед покупателем, мы приняли обратно следующие товары:

- Наименование товара 1 — количество: 10 шт.

- Наименование товара 2 — количество: 5 шт.

- Наименование товара 3 — количество: 3 шт.

Общая сумма товаров, возвращаемых покупателем: 100 000 рублей.

Просим вас принять данные товары обратно и заменить их на товары надлежащего качества в кратчайшие сроки, не превышающие 10 дней с момента получения данного письма. Вместе с товарами мы прилагаем накладную и чек об оплате, подтверждающие факт приобретения товаров у вашей компании.

Обращаем ваше внимание, что отказать в замене товаров или отсрочить выполнение нашего требования мы будем вынуждены обратиться в суд и потребовать полного возмещения ущерба, причиненного нам в результате качественных недостатков товаров.

Ожидаем вашего ответа и принятия товаров в течение 5 рабочих дней.

С уважением,

ООО «Покупатель»

Понятие возврата товара для целей исчисления НДС

Понятие НДС

НДС (налог на добавленную стоимость) является одним из основных налоговых платежей в России. Он взимается с суммы добавленной стоимости товаров и услуг на каждом этапе их производства и реализации.

Правила исчисления НДС при возврате товара

Исчисление НДС при возврате товара происходит в соответствии с правилами, установленными законодательством Российской Федерации:

- Если покупатель возвращает товар в течение 3 дней с момента его приобретения и товар остается в первоначальной упаковке, продавец должен вернуть покупателю полную стоимость товара, включая сумму НДС.

- Если покупатель возвращает товар после 3 дней с момента покупки или товар был распакован, продавец имеет право удержать сумму НДС при возврате товара.

- Если возвращаемый товар был приобретен с вычетом суммы НДС (например, для использования в предпринимательской деятельности), то при его возврате в первоначальном состоянии сумма НДС также возвращается покупателю.

Бухгалтерские проводки и документы при возврате товара

При возврате товара исчисление и учет НДС производится посредством следующих бухгалтерских проводок:

| № | Описание проводки |

|---|---|

| 1 | Списание суммы возврата товара со счета «Расчеты с поставщиками и подрядчиками» |

| 2 | Списание суммы НДС со счета «Налоговый учет» |

| 3 | Увеличение суммы дебиторской задолженности с покупателем по счету «Расчеты с покупателями и заказчиками» (если возврат товара осуществляется после 3 дней с момента покупки) |

Помимо бухгалтерских проводок, при возврате товара также составляются следующие документы:

- Акт приема-передачи возвращаемого товара

- Счет-фактура на возврат товара

- Акт списания возвращаемого товара

Возврат товара для целей исчисления НДС является важным процессом, связанным с правилами исчисления налога и бухгалтерскими проводками. При возврате товара необходимо следовать законодательству, составлять соответствующие документы и проводить соответствующие бухгалтерские операции.

Возврат в налоговой базе по прибыли

Возврат в налоговой базе по прибыли представляет собой процесс возврата суммы налоговой базы, ранее учтенной в налоговом декларации предприятия, когда условия и ситуации изменились и такая учетная сумма стала излишней или неприменимой.

Правила и процедуры для возврата в налоговой базе по прибыли зависят от законодательства и налоговых правил в каждой конкретной юрисдикции.

Возврат в налоговой базе по прибыли: основные аспекты

При возврате в налоговой базе по прибыли необходимо учесть следующие ключевые аспекты:

- Осуществление возврата должно соответствовать требованиям законодательства и налоговых правил;

- Необходимо предоставить соответствующую документацию и подтверждающие документы;

- При возврате необходимо учесть возможные налоговые последствия и их влияние на финансовые показатели предприятия;

- Обратиться в налоговые органы для получения информации о процедуре и необходимых документах для возврата.

Процедура возврата в налоговой базе по прибыли

Процедура возврата в налоговой базе по прибыли может включать следующие шаги:

- Подготовка необходимых документов, включая декларацию о прибылях и убытках;

- Подача заявления и документов в налоговые органы;

- Рассмотрение заявления и проверка предоставленных документов;

- Утверждение или отказ в возврате в налоговой базе по прибыли;

- Получение суммы возврата или объяснительных материалов в случае отказа;

- Учет полученной суммы в финансовой отчетности предприятия.

Налоговые последствия возврата в налоговой базе по прибыли

Возврат в налоговой базе по прибыли может иметь налоговые последствия, которые следует учесть:

- Изменение налогового обязательства предприятия;

- Возможность пересмотра уплаченных налоговых платежей;

- Необходимость вносить изменения в финансовую и налоговую отчетность;

- Возможные аудиторские проверки и анализ налоговой декларации предприятия.

Возврат в налоговой базе по прибыли является важным инструментом, который позволяет предприятиям и организациям корректировать свои налоговые показатели в соответствии с изменяющимися условиями и ситуациями. Однако, процедура возврата требует соблюдения правил и представления соответствующей документации.

Бухгалтерский учет возврата у продавца

1. Причины возврата товара

Продавцы могут столкнуться с разными причинами возврата товара. Некоторые из них включают:

- Неудовлетворительное качество товара;

- Неправильный размер, модель или цвет товара;

- Изменение в потребностях покупателя;

- Ошибка в заказе или поставке товара.

2. Бухгалтерские проводки при возврате товара

Для правильного учета возврата товара необходимо выполнить следующие бухгалтерские проводки:

- Списание суммы возврата товара со счета «Дебиторская задолженность» или «Краткосрочные обязательства».

- Увеличение остатка товара на складе или счета «Материалы» со счетом «Возврат от покупателей».

- Корректировка суммы выручки от продажи товара по счету «Выручка от продаж» или «Доходы от реализации товаров».

- Эмиссия кредитной ноты или возвратная накладная для покупателя в целях подтверждения возврата.

3. Бухгалтерские документы при возврате товара

Для правильной фиксации возврата товара рекомендуется использовать следующие бухгалтерские документы:

- Акт возврата товара или акт сверки, подписанный продавцом и покупателем.

- Возвратная накладная, которая содержит информацию о возвращенном товаре, его количестве и стоимости.

- Кредитная нота, которая выдается продавцом и подтверждает возврат средств покупателю.

- Служебная записка или отчет о возврате товара для внутренних нужд предприятия.

4. Влияние возврата товара на финансовый результат

Возврат товара может оказать влияние на финансовый результат предприятия. При проведении бухгалтерских проводок и корректировке выручки от продажи товара, финансовый результат может измениться. Таким образом, необходимо тщательно отслеживать и учитывать возвраты, чтобы обеспечить точность финансовой отчетности.

5. Важность автоматизации процесса учета возврата товара

Автоматизация процесса учета возврата товара может значительно упростить бухгалтерскую работу и повысить точность учетных записей. Использование специализированного программного обеспечения позволяет автоматически генерировать необходимые документы, проводки и аналитические отчеты, что сокращает ручной труд и минимизирует ошибки.

| Счет | Описание | Дебет | Кредит |

|---|---|---|---|

| Дебиторская задолженность | Списание суммы возврата товара | Х | |

| Материалы | Увеличение остатка товара на складе | Х | |

| Выручка от продаж | Корректировка суммы выручки | Х |

Возврат товара является неизбежной частью бизнеса и требует правильного бухгалтерского учета. Следуя приведенным выше рекомендациям и использованию автоматизированных инструментов, продавцы могут обеспечить точность и надежность своей бухгалтерии при возврате товара.

НДС при расторжении договора и возврате товара

Исходя из статьи 146 Налогового кодекса РФ, при расторжении договора и возврате товара, продавец вправе вернуть покупателю сумму НДС, уплаченную покупателем за данный товар, если данная операция удовлетворяет условиям возврата НДС. В свою очередь, покупатель должен вернуть продавцу товар и заплатить установленные законодательством РФ комиссионные и штрафы.

Учет НДС при расторжении договора

1. Возврат НДС от продажи товаров при расторжении договора фиксируется в следующей бухгалтерской проводке:

| Счет | Дебет | Кредит |

|---|---|---|

| 60 «Расчеты с поставщиками и подрядчиками» | Сумма НДС, подлежащая возврату покупателю | 68 «Расчеты по налогам и сборам» |

2. Необходимо составить акт о возврате товара, в котором указать причины расторжения договора и подтвердить факт возврата товара.

3. Вместе с актом о возврате товара следует предоставить документы, подтверждающие право на возврат НДС, такие как копии платежных документов и накладных.

Учет НДС при возврате товара

1. Возврат товара и возврат НДС должны быть зафиксированы в следующей бухгалтерской проводке:

| Счет | Дебет | Кредит |

|---|---|---|

| 60 «Расчеты с поставщиками и подрядчиками» | Сумма товара, подлежащая возврату | 68 «Расчеты по налогам и сборам» |

| 68 «Расчеты по налогам и сборам» | Сумма НДС, подлежащая возврату | 90 «Продажи» |

2. Вместе с возвратом товара необходимо предоставить документы, подтверждающие право на возврат НДС, такие как копии платежных документов и накладных.

3. Для фиксации возврата товара и НДС следует составить акт о возврате товара, в котором указать причины возврата и подтвердить факт возврата товара.

При расторжении договора и возврате товара необходимо правильно оформить бухгалтерские проводки и документы для учета НДС. Особое внимание следует уделить составлению акта о возврате товара и предоставлению документов, подтверждающих право на возврат НДС. Только при соблюдении всех необходимых условий будет возможно вернуть НДС при расторжении договора и возврате товара.

Как оформить покупателю возврат товара поставщику

1. Проверка условий возврата

Перед оформлением возврата товара важно ознакомиться с условиями возврата, которые установлены поставщиком. Это может быть срок возврата, состояние товара, наличие чека или товарного чека и другие условия.

2. Сбор необходимых документов

Для оформления возврата покупателю нужно предоставить определенный набор документов, включая:

- Чек или товарный чек

- Заявление на возврат товара

- Договор с поставщиком (если необходимо)

- Протокол осмотра товара (в случае дефекта товара)

3. Заполнение заявления на возврат товара

Заявление на возврат товара должно содержать следующую информацию:

- ФИО покупателя

- Дата покупки

- Наименование товара

- Причина возврата

- Подпись покупателя

4. Согласование возврата с поставщиком

Перед возвратом товара необходимо связаться с поставщиком и уточнить процедуру возврата. Обычно это делается по телефону или по электронной почте. Поставщик может запросить дополнительные документы или уточнить детали возврата.

5. Отправка товара поставщику

После согласования с поставщиком необходимо отправить товар ему. Важно упаковать товар в соответствии с требованиями поставщика и использовать надежный способ доставки, чтобы избежать повреждений товара по дороге.

6. Получение подтверждения возврата

После отправки товара поставщику необходимо получить подтверждение возврата. Это может быть накладная, акт по приемке товара или другой документ, подтверждающий факт возврата.

7. Бухгалтерские проводки

Возврат товара поставщику следует отразить в бухгалтерском учете. Для этого необходимо использовать следующие проводки:

| Счет | Дебет | Кредит |

|---|---|---|

| Товары возвращены поставщику | Х | |

| Расходы по возврату товара | Х | |

| Расчеты с поставщиками | Х |

Обратите внимание: бухгалтерские проводки могут отличаться в зависимости от условий возврата и внутренней политики компании.

Оформление возврата товара поставщику требует внимательности и соблюдения необходимых процедур. Правильное оформление возврата может помочь избежать недоразумений с поставщиком и сохранить положительные отношения.

Возврат товара контрагенту или от контрагента

В процессе ведения бизнеса возникают ситуации, когда необходимо произвести возврат товара контрагенту или от контрагента. Это может произойти по различным причинам, например, из-за брака или невостребованности товара.

Возврат товара контрагенту

Когда контрагент обнаруживает брак или другие недостатки в поставленном товаре, он может обратиться с требованием о возврате товара. В этом случае, он должен составить заявление о возврате и передать его нам. Мы обязаны рассмотреть его заявление и принять решение о возврате товара.

После принятия решения о возврате товара, мы должны произвести бухгалтерские проводки:

- Начислить сумму стоимости товара на счет 41 «Материалы», если товар был списан;

- Уменьшить оборотный капитал за счет счета 60 «Расчеты поставщиками и подрядчиками» на сумму возврата товара;

- Произвести проводки на счет 90 «Продажи» и счет 68 «Расчеты по налогам и сборам» для учета налоговой базы по возвращенному товару.

Возврат товара от контрагента

Если мы обнаруживаем брак или другие недостатки в товаре, поставленном нам контрагентом, мы имеем право потребовать возврата товара. Нам необходимо составить заявление о возврате и передать его контрагенту.

После принятия решения о возврате товара контрагентом, необходимо произвести следующие бухгалтерские проводки:

- Увеличить оборотный капитал за счет счета 60 «Расчеты поставщиками и подрядчиками» на сумму возвратного товара;

- Списать сумму стоимости товара со счета 41 «Материалы», если товар был принят;

- Произвести проводки на счет 90 «Продажи» и счет 68 «Расчеты по налогам и сборам» для учета налоговой базы по возвращенному товару.

Возврат товара контрагенту или от контрагента является нормальной практикой в бизнесе. Правильное оформление и бухгалтерская отчетность по возврату товара помогут поддерживать четкость и прозрачность в бухгалтерии и укреплять деловые отношения между контрагентами.

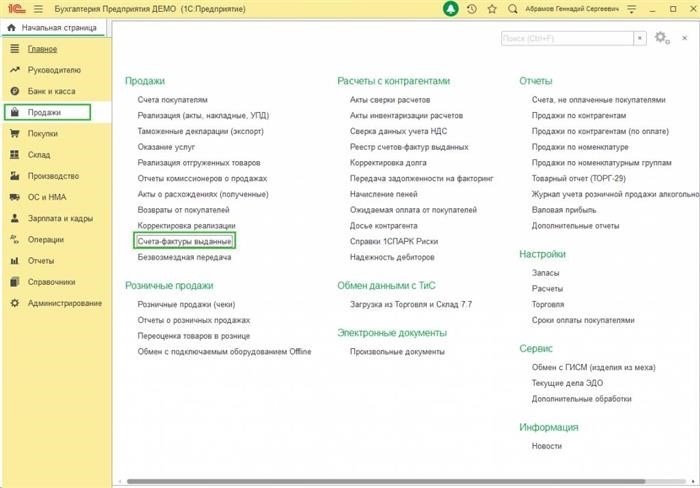

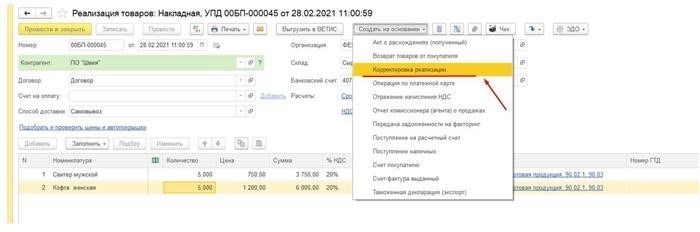

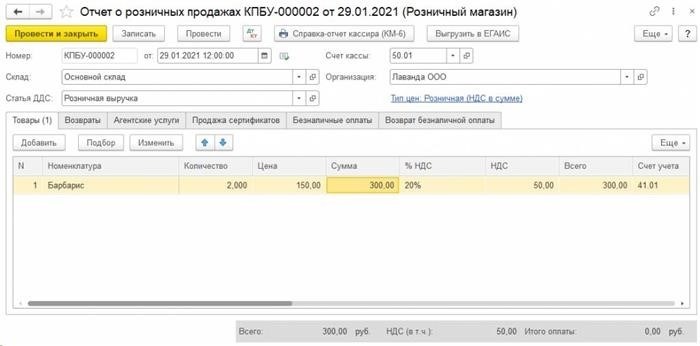

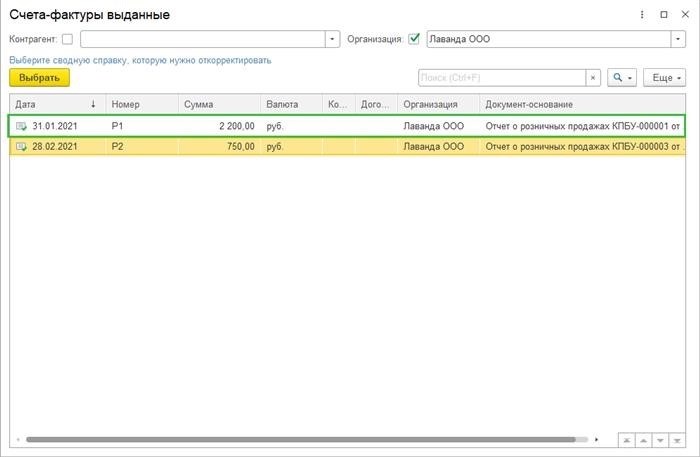

Формирование корректировочной счет-фактуры в 1С

С использованием программного продукта 1С можно формировать корректировочную счет-фактуру с помощью следующих шагов:

1. Вход в программу 1С

Для начала необходимо открыть программу 1С и выбрать соответствующую базу данных.

2. Поиск оригинальной счет-фактуры

Далее необходимо найти и открыть оригинальную счет-фактуру, которую необходимо скорректировать.

3. Создание нового документа корректировочной счет-фактуры

После открытия оригинальной счет-фактуры следует создать новый документ корректировочной счет-фактуры. Для этого необходимо выбрать соответствующую команду в программе 1С.

4. Заполнение данных в документе

После создания документа необходимо заполнить все необходимые данные, такие как номер счет-фактуры, дату, наименование товара/услуги, сумму и т.д. Также следует указать причину корректировки.

5. Печать и сохранение документа

После заполнения данных следует печать и сохранение документа корректировочной счет-фактуры. Также необходимо проверить правильность заполненных данных.

6. Отправка документа

После печати и сохранения документа его можно отправить контрагенту, который получил оригинальную счет-фактуру. Вместе с документом необходимо предоставить объяснение о причине корректировки.

7. Бухгалтерские проводки

После отправки корректировочной счет-фактуры необходимо внести соответствующие бухгалтерские проводки в программе 1С для отражения изменений в учете.

| Счет | Дебет | Кредит |

|---|---|---|

| Дебетовый счет | Сумма корректировки | 0 |

| Кредитовый счет | 0 | Сумма корректировки |

Данные бухгалтерские проводки позволяют правильно учесть изменения, связанные с корректировочной счет-фактурой.

Таким образом, с использованием программного продукта 1С можно легко и правильно формировать корректировочную счет-фактуру, а также осуществлять соответствующие бухгалтерские проводки для отражения изменений в учете.

Возврат бракованного товара поставщику после приемки

Для осуществления возврата бракованной продукции поставщику необходимо выполнить следующие шаги:

- Переписать дефекты товара в акте приемки

- Сообщить поставщику о необходимости возврата

- Оформить заявку на возврат товара

- Упаковать товар для возврата

- Отправить товар поставщику

- Получить подтверждение о получении возврата

При возврате бракованного товара поставщику необходимо учесть следующие бухгалтерские аспекты:

- Отразить операцию в журнале учета расчетов с поставщиками.

- Списать стоимость бракованного товара с балансового счета «Товары» и начислить его на счет учета расчетов с поставщиками.

- Оформить документы, подтверждающие возврат бракованного товара (например, акт возврата).

- Создать проводку, отражающую возврат бракованного товара (например, дебет счета «Расчеты с поставщиками» и кредит счета «Товары»).

Пример бухгалтерской проводки:

| Счет | Сумма | Дебет | Кредит |

|---|---|---|---|

| Расчеты с поставщиками | Сумма возвращаемого товара | + | — |

| Товары | Сумма возвращаемого товара | — | + |

Важно помнить, что бухгалтерские проводки могут отличаться в зависимости от учетной политики организации.

Возврат бракованного товара поставщику после приемки является важным для бизнеса процессом, который позволяет поддерживать качество предлагаемых товаров и защищать интересы организации. Правильное оформление возврата и соответствующие бухгалтерские проводки помогут сохранить финансовую прозрачность и точность учета в организации.

Первичные учетные документы на возврат товара поставщику

Возвратная накладная

Основным документом, удостоверяющим факт возврата товара поставщику, является возвратная накладная. В ней указываются следующие сведения:

- Наименование и адрес организации, осуществляющей возврат товара;

- Наименование и адрес поставщика;

- Дата составления документа;

- Номер накладной;

- Сведения о возвращаемом товаре: наименование, артикул, количество, цена;

- Подписи лиц, осуществляющих возврат товара и лиц, принимающих товар обратно.

Счет-фактура

Помимо возвратной накладной, при возврате товара поставщику также используется счет-фактура. Счет-фактура содержит следующие данные:

- Реквизиты организаций: наименование, адрес, ИНН, КПП;

- Дата составления счета-фактуры;

- Номер счета-фактуры;

- Сведения о возвращаемом товаре: наименование, артикул, количество, цена;

- Сумма возврата товара;

- Подписи уполномоченных представителей организаций.

Акт о выполнении работ (оказании услуг)

В случае, когда возвращается товар, являющийся результатом выполнения работ или оказания услуг, дополнительно оформляется акт о выполнении работ (оказании услуг). Акт содержит следующую информацию:

- Реквизиты организаций: наименование, адрес, ИНН, КПП;

- Дата составления акта;

- Номер акта;

- Детали о выполненных работах или оказанных услугах;

- Сведения о возвращаемом товаре: наименование, артикул, количество, цена;

- Подписи уполномоченных представителей организаций.

Правильное оформление первичных учетных документов является основой для корректного бухгалтерского учета возврата товара поставщику. Это позволяет избежать ошибок и упрощает взаимодействие с поставщиками, а также обеспечивает прозрачность и надежность процесса возврата товара.

Возврат товара от физических лиц: бухгалтерские проводки и документы

Бухгалтерские проводки при возврате товара от физических лиц

При возврате товара от физического лица необходимо учесть следующие бухгалтерские проводки:

- Списание товара со счета «Товары»: на сумму возврата товара будет списана соответствующая сумма со счета «Товары». Эта проводка отражает факт возврата товара и уменьшение его стоимости.

- Восстановление товара на счет «Товары возвратные»: сумма возвращенного товара будет зачислена на счет «Товары возвратные», который отражает количество и стоимость товара, который вернули.

- Зачисление суммы возврата на счет «Дебиторская задолженность»: если физическое лицо производит возврат товара, но не получает деньги обратно, то сумма возврата будет зачислена на счет «Дебиторская задолженность». Это отражается в бухгалтерии как увеличение задолженности перед физическим лицом.

- Вычет НДС: если возврат товара от физического лица сопровождается возвратом уплаченного НДС, необходимо сделать специальную проводку на счет «НДС по приобретенным ценностям». Это отражает вычет уплаченного НДС в связи с возвратом товара.

Документы при возврате товара от физических лиц

При возврате товара от физических лиц необходимо оформить следующие документы:

- Акт возврата товара: документ, который оформляется при возврате товара от физического лица. В нем указываются детали товара, причины возврата и сумма возврата.

- Счет-фактура: если возврат товара производится с возвратом уплаченного НДС, необходимо оформить соответствующую счет-фактуру.

- Накладная: документ, который подтверждает передачу товара обратно от физического лица в магазин.

Правильное оформление бухгалтерских проводок и документов при возврате товара от физических лиц позволяет грамотно учесть все операции и избежать ошибок. Это важно для поддержания четкой финансовой отчетности и соблюдения налоговых требований. Поэтому при возврате товара необходимо следить за правильностью проводок и оформлять все необходимые документы.

Возврат нереализованного товара поставщику. Обратная реализация

В процессе розничной торговли иногда возникает необходимость вернуть поставщику нереализованный товар и осуществить обратную реализацию. Для данной процедуры необходимо правильно оформить бухгалтерские проводки и соответствующую документацию.

Возврат нереализованного товара поставщику

Когда розничный магазин не может реализовать товар, возврат товара поставщику является логичным шагом. При этом необходимо провести следующие бухгалтерские проводки:

- Списание товара с активного счета «Товары для продажи» на счет «Расходы от реализации товаров».

- Уменьшение оборотных активов и снижение остатков товаров в учете.

- Зачисление суммы возврата на счет «Задолженность перед поставщиками».

При проведении проводок необходимо учесть налоговые аспекты, связанные с возвратом товара поставщику.

Обратная реализация

Обратная реализация — это процесс, когда нереализованный товар возвращается на полки магазина для дальнейшей продажи. Для правильной бухгалтерской отчетности, необходимо провести следующие бухгалтерские проводки:

- Зачисление товара с активного счета «Расходы от реализации товаров» на счет «Товары для продажи».

- Повышение оборотных активов и увеличение остатков товаров в учете.

- Списание суммы задолженности перед поставщиками со счета «Задолженность перед поставщиками».

| Активный счет | Бухгалтерская проводка |

|---|---|

| Товары для продажи | Списание |

| Расходы от реализации товаров | Зачисление |

| Задолженность перед поставщиками | Зачисление (при возврате товара) или списание (при обратной реализации) |

Обратная реализация является важным шагом для магазина, так как позволяет сократить убытки, связанные с нереализованным товаром, и повысить эффективность использования ресурсов.

Важно помнить:

- Оформить все необходимые документы для возврата товара поставщику или обратной реализации.

- Согласовать процедуру возврата с поставщиком и уточнить возможные условия и требования.

- Тщательно провести бухгалтерские проводки и следить за правильностью учета.

Соблюдение все вышеуказанных пунктов поможет эффективно и без проблем осуществить возврат нереализованного товара поставщику и обратную реализацию.

Бракованный товар вернулся от покупателя: проводки у покупателя и продавца

Проводки у покупателя

- Счет 51 – Дебет (увеличение) – Сумма возврата товара

- Счет 90 – Кредит (уменьшение) – Сумма возврата товара (списание)

Покупатель должен сделать проводки в своей бухгалтерии с учетом возврата бракованного товара. На счете 51 (товары) покупатель увеличивает сумму возврата, а на счете 90 (расчеты с поставщиками и подрядчиками) покупатель уменьшает сумму возврата с помощью дебетовой и кредитовой записи соответственно.

Проводки у продавца

- Счет 90 – Дебет (увеличение) – Сумма возврата товара

- Счет 41 – Кредит (уменьшение) – Сумма возврата товара (списание)

Продавец также должен сделать проводки в своей бухгалтерии, чтобы учесть возврат бракованного товара. На счетах 90 (расчеты с покупателями и заказчиками) и 41 (товары) продавец проводит дебетовую и кредитовую запись, соответственно, чтобы учесть сумму возврата товара и его списание.

Возврат бракованного товара может иметь большое значение для бухгалтерии как покупателя, так и продавца. Проводки, описанные выше, помогут корректно отобразить эту операцию в учете и согласовать финансовые результаты с действительностью. При возникновении такой ситуации важно сразу же обратиться к специалисту бухгалтерии, который сможет дать рекомендации относительно проводок и документации.