Военные пенсионеры в России задаются вопросом о возврате денег за бензин, учитывая высокую стоимость топлива. Многие из них ожидают, что им будет предоставлен компенсационный платеж, учитывая их службу и вклад в защиту родины. Однако, в настоящее время вопрос о возврате денег за бензин остается открытым и требует дальнейших решений со стороны государства.

Что такое транспортный налог?

Как рассчитывается транспортный налог?

Расчет транспортного налога производится на основании следующих факторов:

- Тип транспортного средства: автомобиль, мотоцикл, грузовик и другие.

- Мощность транспортного средства: указывается в лошадиных силах (л.с.) или киловаттах (кВт).

- Возраст транспортного средства: учитывается год выпуска автомобиля.

- Пробег транспортного средства: указывается в километрах (км).

На основе этих данных производится расчет ставки налога, которая умножается на коэффициент, зависящий от региона, и полученная сумма умножается на период налогообложения.

Как использование транспортного налога?

Средства, полученные от взимания транспортного налога, используются для различных целей:

- Финансирование дорожного строительства и ремонта.

- Поддержка общественного транспорта.

- Развитие инфраструктуры и обеспечение безопасности движения.

- Создание и поддержка системы контроля и обслуживания дорожного движения.

Таким образом, транспортный налог является важным источником доходов для улучшения дорожной сети и обеспечения комфортных условий для автовладельцев и пешеходов.

Особенности уплаты транспортного налога для пенсионеров

Понятие транспортного налога

Транспортный налог является одним из видов налогового обязательства, которое возникает у собственников автотранспортных средств. Этот налог является региональным налогом и рассчитывается исходя из ряда параметров, включая технические характеристики транспортного средства, его возраст и пробег.

Особенности уплаты транспортного налога для пенсионеров

Для пенсионеров существуют ряд льгот и особенностей при уплате транспортного налога:

- Социальная льгота: одним из основных преимуществ для пенсионеров является возможность получения социальных льгот при уплате транспортного налога. Размер льготы определяется в каждом регионе отдельно и зависит от социального статуса пенсионера.

- Снижение ставки налога: в некоторых регионах предусмотрено снижение ставки транспортного налога для пенсионеров. Это позволяет снизить общую сумму налогового платежа и делает его более доступным для данной категории граждан.

- Отсрочка уплаты: также пенсионерам может быть предоставлена возможность отсрочки уплаты транспортного налога. Это может быть особенно полезно для пенсионеров, у которых возникли временные финансовые трудности.

Процедура уплаты транспортного налога для пенсионеров

Уплата транспортного налога для пенсионеров производится в соответствии с общими правилами, действующими для всех собственников автотранспортных средств. Для этого нужно выполнить следующие шаги:

- Получение уведомления о начислении: пенсионеры должны получить уведомление от налоговой службы о начислении транспортного налога. В уведомлении указывается сумма налога и срок его уплаты.

- Расчет и уплата налога: на основе уведомления пенсионер должен самостоятельно рассчитать сумму налога и осуществить его уплату в соответствии с установленным сроком.

- Предоставление документов: после уплаты налога пенсионер должен предоставить налоговой службе подтверждающие документы, включая копию платежного поручения или квитанции об оплате.

В общем случае, уплата транспортного налога для пенсионеров осуществляется в соответствии с общими правилами, однако данной категории граждан предоставляются льготы, снижающие сумму налогового платежа или предоставляющие возможность отсрочки уплаты. Пенсионерам следует внимательно ознакомиться с требованиями налоговой службы своего региона и вовремя выполнять все необходимые процедуры для уплаты транспортного налога.

Льготы по налогу на имущество для пенсионеров

Льготы по налогу на имущество предоставляют пенсионерам возможность снизить свои налоговые обязательства и сохранить больше средств для своих нужд. В данной статье мы рассмотрим основные виды льгот, предоставляемых пенсионерам по налогу на имущество.

Освобождение от уплаты налога

Пенсионерам, получающим пенсию в соответствии с федеральными законами о пенсионном обеспечении, возможно предоставление полного освобождения от уплаты налога на имущество. Это означает, что они не обязаны платить налог на свое имущество.

Недвижимость, использованная для нужд пенсионера

Если пенсионер использует недвижимость, такую как квартира или дом, в котором он проживает, в личных целях, он может иметь право на уменьшение размера налога на имущество или освобождение от его уплаты. Для этого необходимо предоставить подтверждающие документы, которые доказывают, что недвижимость используется пенсионером именно для его нужд.

Автомобиль пенсионера

Пенсионерам также могут предоставляться льготы по налогу на автомобиль. Если автомобиль зарегистрирован на пенсионера, и он используется в личных целях, он может иметь право на уменьшение размера налоговых выплат или полное освобождение от уплаты налога.

Порядок получения льгот по налогу на имущество

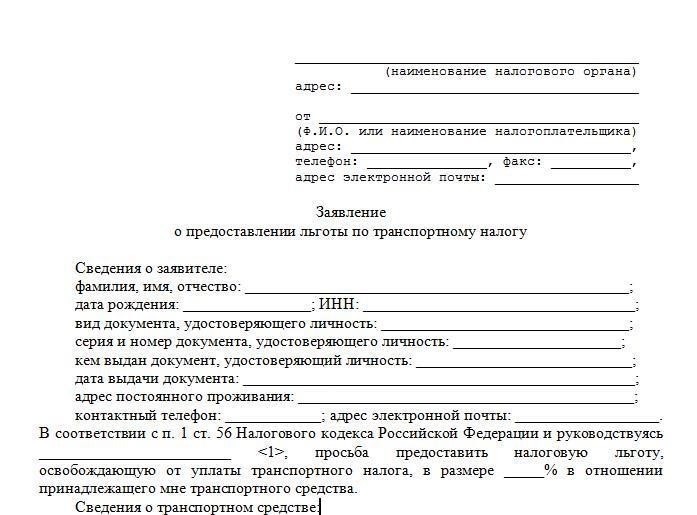

Для получения льгот по налогу на имущество пенсионерам необходимо обратиться в налоговый орган по месту жительства с заявлением о предоставлении льготы. В заявлении нужно указать все имеющиеся у пенсионера основания для предоставления льготы, а также предоставить соответствующие документы.

Примерные сроки предоставления льготы

После подачи заявления и предоставления всех необходимых документов налоговым органом проводится проверка и рассмотрение заявления. Обычно предоставление льготы происходит в течение 30 дней с момента подачи заявления.

| Документы, необходимые для получения льготы | Срок предоставления льготы |

|---|---|

| Заявление | 30 дней |

| Подтверждающие документы | 30 дней |

Сохранение документов и контроль

После получения льготы пенсионеру нужно сохранить все документы, подтверждающие основания предоставления льготы, в течение 3 лет. Также рекомендуется периодически проверять правильность расчета налога на имущество и своевременно обращаться в налоговый орган в случае возникновения проблем или изменений в обстоятельствах.

Льготы по налогу на имущество для пенсионеров — важный инструмент для снижения налоговых обязательств и экономии средств. С их помощью пенсионеры могут более эффективно распоряжаться своими доходами и использовать их для своих нужд.

Какие документы нужны для оформления льготы

Для оформления льготы на получение компенсации за дорогостоящее топливо, необходимо представить следующие документы:

1. Заявление

В заявлении должны быть указаны личные данные пенсионера, такие как ФИО, дата рождения, паспортные данные и адрес проживания. Важно заполнить заявление без ошибок и проверить все данные перед подачей.

2. Паспорт

Необходимо предоставить копию паспорта пенсионера, а также оригинал для проверки. Паспорт должен быть действующим и содержать все необходимые данные для идентификации.

3. Свидетельство о пенсии

Для подтверждения статуса пенсионера необходимо предоставить копию свидетельства о пенсии. В нем должны быть указаны все реквизиты, а также информация о размере пенсии и статусе пенсионера.

4. Справка о доходах

Для определения права на льготу и расчета компенсации необходимо предоставить справку о доходах. В ней должна быть указана сумма пенсии, а также информация о других источниках дохода, если они имеются.

5. Договор с поставщиком топлива

Необходимо предоставить копию договора с поставщиком топлива, который подтверждает право на получение компенсации за дорогостоящее топливо. В договоре должны быть указаны все условия поставки и оплаты топлива.

6. Другие документы

Возможно, в зависимости от региона и требований местных органов власти, потребуется предоставить и другие документы. Например, справку о составе семьи, документы, подтверждающие статус инвалида, и тому подобное.

Важно предоставить все документы в полном объеме и в соответствии с требованиями органов, выдающих льготу на компенсацию за дорогостоящее топливо. Отсутствие какого-либо документа может привести к отказу в получении льготы.

Как определяется размер налога

Определение размера налога осуществляется на основе ряда факторов и условий, установленных налоговым законодательством. Эти факторы влияют на базу налогообложения и коэффициенты, которые используются для расчета налогового обязательства. Важно понимать основные принципы и механизмы определения размера налога.

Факторы, влияющие на размер налога:

- Доходы: основным фактором, влияющим на размер налога, является уровень доходов налогоплательщика. Чем выше доходы, тем выше будет налоговое обязательство. Определение размера налогового обязательства на основе доходов может включать различные ставки и коэффициенты.

- Ставки налога: налоговое законодательство устанавливает ставки налога для различных категорий налогоплательщиков. Эти ставки могут быть прогрессивными, то есть возрастающими по мере увеличения доходов, либо единой для всех налогоплательщиков.

- Налоговые вычеты и льготы: налоговое законодательство может предусматривать возможность применения налоговых вычетов и льгот. Это позволяет снизить налоговое обязательство на определенную сумму или процент.

- Зависимые отличные лица: если налогоплательщик содержит или является иждивенцем для другого физического лица, это также может влиять на размер налога. Налоговое законодательство предусматривает возможность учесть расходы на содержание зависимого лица при определении налогового обязательства.

Пример расчета налога:

Допустим, налоговое законодательство устанавливает следующие параметры:

- Ставка налога: 20%;

- Доходы налогоплательщика: 100 000 рублей;

- Налоговые вычеты: 10 000 рублей.

При таких условиях расчет налогового обязательства будет следующим:

- Вычисление базы налогообложения: 100 000 рублей — 10 000 рублей = 90 000 рублей.

- Расчет налогового обязательства: 90 000 рублей * 20% = 18 000 рублей.

Таким образом, налоговое обязательство составит 18 000 рублей при заданных параметрах.

Размер налога определяется на основе доходов налогоплательщика, ставок налога, налоговых вычетов и других факторов. Расчет налогового обязательства происходит путем применения соответствующих формул и коэффициентов, установленных налоговым законодательством.

Платят ли пенсионеры НДФЛ?

Сумма налога

Размер НДФЛ для пенсионеров зависит от суммы пенсии и определяется в соответствии с действующими ставками. На данный момент ставки НДФЛ для пенсионеров колеблются от 13% до 35%, в зависимости от величины пенсионных накоплений.

Способы уплаты

Налог может быть уплачен пенсионерами самостоятельно в налоговую службу или удержан из пенсии органом, выплачивающим пенсию, если работник предоставил соответствующую заявление о задержке НДФЛ.

Обязанности пенсионера

- Самостоятельно рассчитывать сумму НДФЛ и своевременно ее уплачивать;

- Предоставлять документы, подтверждающие факт уплаты налога, при необходимости;

- Сохранять документы о доходах, полученных в течение налогового периода, в течение определенного срока.

Преимущества задержки НДФЛ

Задержка НДФЛ напрямую влияет на финансовое положение пенсионеров, поэтому многие из них предпочитают оформить заявление о задержке удержания НДФЛ из пенсии. Это позволяет им получить больше денег на руки каждый месяц и распределить их по своему усмотрению, в том числе на оплату различных расходов.

| Сумма пенсии | Ставка НДФЛ | Сумма удержания |

|---|---|---|

| 30 000 рублей | 13% | 3 900 рублей |

Таким образом, пенсионеры обязаны уплачивать НДФЛ в соответствии с действующими ставками. Они могут самостоятельно уплачивать налог или оформить заявление о задержке его удержания из пенсии. Задержка НДФЛ позволяет пенсионерам иметь больше денег на руках и распоряжаться ими по своему усмотрению.

Как уплатить налог?

1. Онлайн-платежи через систему Госуслуги

Одним из удобных способов уплаты налогов является использование системы Госуслуги. Для этого необходимо зарегистрироваться на сайте Госуслуги и пройти процедуру аутентификации. После этого вы сможете осуществлять налоговые платежи онлайн, выбрав соответствующую категорию налога.

2. Уплата налогов в отделении банка

Вы также можете уплатить налоги в отделении банка. Для этого необходимо заполнить специальный бланк платежного поручения, указав необходимые реквизиты. Затем предъявите бланк сотруднику банка, который произведет оплату.

3. Платежные системы и электронные кошельки

Другим удобным способом уплаты налогов является использование платежных систем и электронных кошельков. Вы можете привязать свой банковский счет к платежным системам или создать электронный кошелек и осуществлять платежи через них.

4. Уплата налогов через почту

Если вы не имеете возможности посетить банк или воспользоваться онлайн-платежами, вы можете оплатить налоги через почту. Для этого необходимо собрать все необходимые документы и отправить их по адресу, указанному в инструкции.

5. Помощь профессионалов

Если у вас возникают сложности с уплатой налогов или вы не уверены в правильности заполнения документов, вы можете обратиться за помощью к профессионалам. Налоговые консультанты и юристы смогут помочь вам разобраться в тонкостях налогового законодательства и сделать уплату налогов максимально эффективной.

Все вышеперечисленные способы уплаты налогов могут быть использованы в зависимости от вашего удобства и доступности определенных сервисов. Важно помнить, что уплата налогов является обязательной и невыполнение этого обязательства может повлечь за собой штрафные санкции. Поэтому рекомендуется уплачивать налоги вовремя и правильно.

Транспортный налог для пенсионеров – есть ли льготы?

Размер транспортного налога для пенсионеров

Законодательство Российской Федерации не предусматривает специальных ставок транспортного налога для пенсионеров. Размер налога определяется в соответствии с тарифами, которые устанавливаются органами местного самоуправления субъектов РФ.

Возможность получения льготы на транспортный налог

Несмотря на отсутствие специальных ставок для пенсионеров, в некоторых субъектах РФ предоставляются льготы, снижающие размер транспортного налога. Льготы могут быть предоставлены пенсионерам, у которых имеется один или несколько автомобилей.

Примеры льгот для пенсионеров

Приведем несколько примеров регионов, где владельцы автомобилей, в том числе и пенсионеры, могут получить льготы на транспортный налог:

- Москва: возможность получения льготы на транспортный налог для пенсионеров при соблюдении определенных условий.

- Санкт-Петербург: льготы на транспортный налог предоставляются пенсионерам, у которых движимое имущество не превышает определенную стоимость.

- Красноярский край: пенсионеры могут получить льготы на транспортный налог при наличии инвалидности или при достижении определенного возраста.

Необходимость уточнения информации

Так как правила предоставления льгот на транспортный налог могут отличаться в каждом регионе, важно своевременно обращаться в соответствующие органы для получения подробной информации о возможных льготах для пенсионеров.

Транспортный налог для пенсионеров не имеет специальных льготных ставок по всей России, однако в некоторых регионах могут предоставляться льготы на основании местного законодательства. Для получения подробной информации о возможных льготах на транспортный налог пенсионерам рекомендуется обращаться в соответствующие органы своего региона.

Когда пенсионеру не нужно платить госпошлину

Пенсионерам, как и другим гражданам, порой приходится сталкиваться с необходимостью оплаты госпошлин. Однако существуют случаи, когда пенсионерам предоставляются особые льготы и они освобождаются от этого обязательства.

Первым случаем, когда пенсионер не нужно платить госпошлину, является получение пенсии в минимальном размере. В соответствии с законодательством Российской Федерации, граждане, получающие пенсию в минимальном размере, освобождаются от оплаты госпошлин при обращении в государственные органы и учреждения.

Однако следует отметить, что освобождение от платы госпошлины действует только в определенных случаях, например, в судебных процессах, при получении паспорта или иных документов, а также при регистрации различных прав собственности. В других случаях пенсионеру все равно придется оплатить госпошлину.

Также стоит помнить, что освобождение от платы госпошлины не распространяется на дополнительные сборы и платежи, которые могут взиматься при оказании государственных услуг.

Основные случаи, когда пенсионеру не нужно платить госпошлину:

- Получение пенсии в минимальном размере;

- Обращение в государственные органы и учреждения в определенных случаях;

В любом случае, при обращении в государственные органы и учреждения, пенсионерам рекомендуется уточнять информацию о необходимости оплаты госпошлины и возможности получения освобождения от нее. Также стоит заранее изучить законодательство и правила оплаты госпошлины, чтобы избежать недоразумений и проблем в процессе обращения.