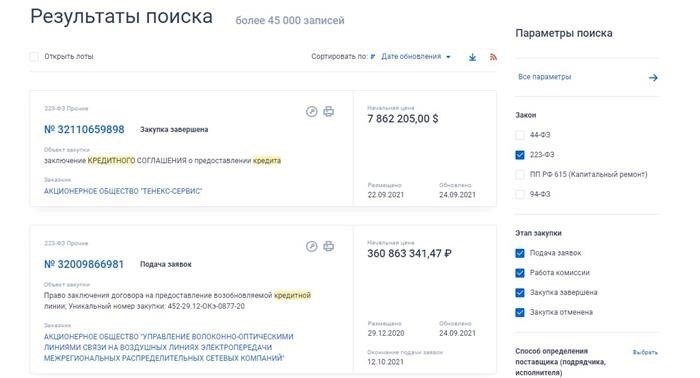

Кредитная линия по 223-ФЗ представляет собой инструмент финансирования для участников государственных закупок, который позволяет подтвердить финансовую состоятельность и обеспечить исполнение контрактов. В данной статье рассмотрим, как правильно размещать кредитную линию по 223-ФЗ, чтобы получить максимальные выгоды и расширить свои возможности на госзакупках.

Кредитная линия по 223-ФЗ как инструмент размещения

1. Что такое кредитная линия по 223-ФЗ?

Кредитная линия по 223-ФЗ представляет собой определенный лимит кредитных средств, предоставляемых банком или другой финансовой организацией для финансирования участия в государственных закупках. Этот инструмент позволяет компаниям получить доступ к дополнительной финансовой поддержке, что повышает их шансы на победу в тендере.

2. Преимущества кредитной линии по 223-ФЗ

Использование кредитной линии по 223-ФЗ является выгодным решением для компаний, участвующих в государственных закупках. Ниже приведены основные преимущества этого инструмента:

- Доступ к дополнительным финансовым ресурсам

- Повышение конкурентоспособности в тендере

- Гибкость и удобство использования

- Возможность снижения рисков

3. Условия получения кредитной линии по 223-ФЗ

Для получения кредитной линии по 223-ФЗ компания должна выполнить определенные условия, которые могут различаться в зависимости от банка или финансовой организации. Основные требования могут включать:

- Наличие положительной кредитной истории

- Документальное подтверждение финансовой устойчивости компании

- Предоставление информации о планах по участию в государственных закупках

- Оценка потенциальных рисков и возможностей компании

4. Пример использования кредитной линии по 223-ФЗ

Для наглядности рассмотрим пример использования кредитной линии по 223-ФЗ:

| Шаг | Действие |

|---|---|

| Шаг 1 | Компания получает кредитную линию по 223-ФЗ на сумму 10 миллионов рублей |

| Шаг 2 | Компания активно участвует в государственных конкурсах и закупках |

| Шаг 3 | Компания выигрывает несколько тендеров и закупок на сумму 8 миллионов рублей |

| Шаг 4 | Компания погашает часть задолженности по кредитной линии и продолжает использовать оставшийся лимит |

Кредитная линия по 223-ФЗ является эффективным инструментом размещения для компаний, участвующих в государственных закупках. Этот механизм позволяет получить доступ к дополнительным финансовым ресурсам, повысить конкурентоспособность и снизить риски. Успешное использование кредитной линии по 223-ФЗ требует соответствия определенным условиям и умения правильно управлять финансовыми ресурсами компании.

Как выбрать продавца

Вот несколько важных факторов, которые следует учитывать при выборе продавца:

1. Репутация и отзывы

Проверьте репутацию продавца и прочитайте отзывы клиентов. Благодаря интернету это стало очень просто. Посетите сайты, форумы или социальные сети, где люди делятся своим опытом работы с различными продавцами. Обратите внимание не только на положительные, но и на отрицательные отзывы, чтобы сделать объективное представление о продавце.

2. Лицензирование и сертификация

Узнайте, имеет ли продавец все необходимые лицензии и сертификаты для осуществления своей деятельности. Это может быть особенно важно, если вы покупаете специализированные товары или услуги, требующие определенных навыков и знаний.

3. Опыт работы

При выборе продавца обратите внимание на его опыт работы. Чем больше лет продавец занимается своим бизнесом, тем более надежным может считаться его продукция или услуги. Однако это не означает, что новые продавцы не могут предложить качественные товары или услуги, так что не исключайте их полностью.

4. Цены и условия

Сравните цены и условия различных продавцов. Важно не только выбрать самую низкую цену, но и обратить внимание на дополнительные условия, гарантии, сроки доставки и возврата товара. Подумайте о своих потребностях и бюджете и выберите продавца, который предлагает наиболее выгодные условия для вас.

5. Обслуживание клиентов

Обратите внимание на качество обслуживания клиентов продавцом. Предпочтительно выбирать продавца, который предоставляет хорошую техническую поддержку, оперативно отвечает на вопросы и решает возникающие проблемы.

6. Гарантии качества

Узнайте, какие гарантии качества предоставляет продавец на свою продукцию или услуги. Это могут быть гарантии на определенный срок, возврат денег или замена товара в случае его дефектов.

7. Способы оплаты и доставки

Проверьте, какие способы оплаты и доставки предлагает продавец. Удобные и надежные способы оплаты и доставки помогут вам сделать покупку более безопасной и удобной.

В итоге, выбор продавца должен быть осознанным и обоснованным. Имейте в виду, что надежный и ответственный продавец обеспечит вам высокое качество товаров и сервиса, а также защитит вас от мошенничества и непредвиденных проблем.

Тендерный кредит и кредит на исполнение контракта: отличия

Тендерный кредит и кредит на исполнение контракта представляют собой две разные формы финансирования, используемые в рамках государственных закупочных процедур. Они имеют определенные отличия, которые следует учитывать при выборе подходящего инструмента финансирования для реализации проекта.

Тендерный кредит

Тендерный кредит — это форма финансирования, которая предоставляется банком компании, участвующей в тендере, для обеспечения выполнения своих обязательств в случае победы в тендере. Тендерный кредит позволяет компании получить доступ к необходимым средствам для выполнения контракта на выгодных условиях.

- Предоставляется на время проведения торгов;

- Распоряжение средствами контролируется;

- Обязательства по погашению возникают только при победе в тендере;

- Условия финансирования определяются при проведении тендера.

Кредит на исполнение контракта

Кредит на исполнение контракта — это форма финансирования, которая предоставляется банком компании для обеспечения выполнения контракта, который уже был заключен с государством или другой организацией. Кредит на исполнение контракта позволяет компании получить необходимые средства для выполнения обязательств по контракту в срок.

- Предоставляется после заключения контракта;

- Распоряжение средствами полностью контролируется компанией;

- Обязательства по погашению возникнут независимо от исхода процедуры закупки;

- Условия финансирования определяются при заключении контракта.

Основные отличия

| Тендерный кредит | Кредит на исполнение контракта |

|---|---|

| Предоставляется на время проведения тендера | Предоставляется после заключения контракта |

| Распоряжение средствами контролируется | Распоряжение средствами полностью контролируется компанией |

| Обязательства по погашению возникают только при победе в тендере | Обязательства по погашению возникнут независимо от исхода процедуры закупки |

| Условия финансирования определяются при проведении тендера | Условия финансирования определяются при заключении контракта |

Выбор между тендерным кредитом и кредитом на исполнение контракта зависит от конкретных условий проекта и потребностей компании. Тендерный кредит подходит для финансирования проектов, связанных с участием в торгах, в то время как кредит на исполнение контракта предоставляется уже после выигрыша тендера и используется для выполнения контрактных обязательств.

Преимущества тендерного кредита в ЭТП ГПБ

Простота получения кредита

Приобретение тендерного кредита через ЭТП ГПБ не требует долгих и сложных процедур. Для участия в торгах и получения кредита достаточно зарегистрироваться на площадке, предоставить необходимые документы и согласовать условия с банком. Это существенно экономит время и силы, способствуя оперативному получению средств.

Гарантированное финансирование

Тендерный кредит в ЭТП ГПБ предоставляется под гарантию банка, что обеспечивает его надежность и стабильность. Участникам торгов не приходится беспокоиться о возможности не получить необходимые финансовые ресурсы для участия в аукционе. Банк гарантирует финансирование, что дает уверенность и способствует успешной работе на рынке государственных закупок.

Удобство и простота использования

Электронная торговая площадка ГПБ предоставляет участникам возможность управлять своей финансовой деятельностью онлайн. Все операции производятся в электронном виде, что существенно упрощает и ускоряет процесс взаимодействия с банком. Кроме того, на площадке доступны различные сервисы и функции для анализа и контроля финансовых операций.

Гибкие условия кредитования

Банк предлагает участникам государственных закупок гибкие условия кредитования в рамках тендерного кредита. Размер кредита, сроки погашения и процентные ставки могут быть адаптированы под конкретные нужды и возможности предприятия. Такой подход позволяет минимизировать финансовые риски и максимизировать выгоду от участия в государственных закупках.

Типы тендерных кредитов

1. Гарантийный тендерный кредит

Гарантийный тендерный кредит предоставляется компаниям, участвующим в тендерах, чтобы обеспечить исполнение своих обязательств перед заказчиком. Этот тип кредита позволяет компании предоставить банку гарантию на случай неисполнения или невыполнения контрактных обязательств. Если компания не сможет выполнить свои обязательства, банк возмещает убытки заказчику.

2. Кредит на предоставление услуг

Кредит на предоставление услуг является одним из типов тендерных кредитов, предоставляемых компаниям в рамках участия в тендерах на оказание услуг. Этот тип кредита может использоваться компаниями, которым требуется дополнительное финансирование для выполнения заказов на предоставление различных услуг.

3. Кредит на закупку товаров

Кредит на закупку товаров предоставляется компаниям, выигрывающим тендеры на поставку товаров. Такой кредит позволяет компании осуществлять закупку товаров на нужные суммы и в нужные сроки. Это позволяет компании уверенно участвовать в тендерах и выполнять контрактные обязательства перед заказчиком.

4. Кредит на строительство

Кредит на строительство предоставляется компаниям, участвующим в тендерах на строительство объектов. Такой кредит позволяет компании получить дополнительное финансирование для выполнения работ по строительству и осуществления инженерных работ. Компания может использовать кредитные средства на закупку материалов, оплату труда и другие расходы, связанные с проектом.

5. Кредит на покупку оборудования

Кредит на покупку оборудования предоставляется компаниям, которым требуется финансирование для покупки необходимого оборудования в рамках тендера. Такой кредит позволяет компании выполнить требования тендера, связанные с наличием определенного оборудования, и увеличить свои шансы на выигрыш.

Как получить тендерный кредит?

Шаг 1: Подготовка документов

Первым шагом для получения тендерного кредита является подготовка необходимых документов. Важно составить пакет документов, который включает:

- Коммерческое предложение;

- Бизнес-план проекта для которого необходим кредит;

- Выписку из ЕГРЮЛ о предприятии;

- Финансовую отчетность предприятия за последние годы;

- Справку из ФНС о наличии задолженности по налогам;

- Протокол общего собрания участников;

- Список кредиторов и собственников;

- Договор на тендер и прочие необходимые документы.

Шаг 2: Поиск банка и оформление заявки

После подготовки документов необходимо начать поиск банка, который предлагает тендерные кредиты. При выборе банка рекомендуется обратить внимание на процентную ставку, сроки рассмотрения заявки и требования к заемщику.

После выбора банка необходимо оформить заявку на получение тендерного кредита. В заявке следует указать не только сумму, но и цель кредита, сроки возврата и другие важные детали. Также можно приложить подробное описание проекта и коммерческое предложение.

После подачи заявки, банк начинает рассматривать заявление и проверять предоставленные документы. Важно быть готовым предоставить дополнительную информацию или документы, если это потребуется.

После положительного рассмотрения заявки, банк и заемщик заключают договор на предоставление тендерного кредита. В договоре определяются условия кредита, включая процентную ставку, сроки погашения и обязанности сторон.

Шаг 4: Получение средств и использование их

После заключения договора, банк предоставляет средства заемщику. Заемщик может использовать полученные средства для выполнения контракта, покрытия расходов на материалы или технику, а также для оплаты услуг или заработной платы.

Шаг 5: Возврат кредита

Возврат тендерного кредита осуществляется в соответствии с условиями договора. Заемщик должен своевременно погашать задолженность перед банком, включая проценты и другие комиссии. В случае невыполнения обязательств, заемщик может столкнуться с штрафными санкциями, а также ухудшением бизнес-репутации.

Таким образом, получение тендерного кредита требует подготовки документов, поиска подходящего банка, оформления заявки и заключения договора. Важно быть готовым к своевременному возврату кредита и соблюдать условия договора.

Техническое задание при закупке лизинга

Основная информация

В техническом задании следует указать основную информацию о предприятии, желающем приобрести объект лизинга, включая:

- Название компании и контактные данные;

- Цель приобретения лизинга;

- Описание сферы деятельности и основных потребностей предприятия.

Характеристики объекта лизинга

В данной части технического задания указываются требования к объекту лизинга, такие как:

- Тип объекта (например, транспортное средство, оборудование и т.д.);

- Марка, модель, состояние и год выпуска;

- Технические характеристики (размеры, мощность, производительность и т.д.);

- Необходимые сертификаты и лицензии;

- Дополнительное оборудование и комплектация;

- Условия эксплуатации и хранения объекта.

Требования к лизингодателю

В данном разделе содержатся требования к лизингодателю, такие как:

- Финансовая устойчивость и кредитоспособность;

- Опыт работы в сфере лизинга;

- Наличие рекомендаций от других клиентов;

- Условия лизингового предложения, включая сроки, процентные ставки и комиссии.

Подробные требования

В данном разделе следует указать более конкретные требования, связанные с использованием объекта лизинга, такие как:

- Требования к качеству и надежности объекта;

- Требования к срокам поставки и возможности предоставления раннего доступа к объекту;

- Требования к технической поддержке и обслуживанию;

- Требования к обучению персонала;

- Требования к страхованию объекта;

- Дополнительные услуги и требования.

Техническое задание при закупке лизинга позволяет четко определить требования и ожидания предприятия, а также служит основой для сравнения различных лизинговых предложений и выбора наиболее подходящего. Правильное формулирование и описание требований помогает избежать возможных недоразумений и конфликтов на этапе заключения договора лизинга.

Как правильно отчитаться о закупке кредита?

Шаги отчетности по закупке кредита:

- Подготовка документов для отчетности.

- Составление отчета о закупке кредита.

- Проверка отчета на соответствие правилам.

- Подписание отчета руководителем организации.

- Отправление отчета в соответствующий орган.

Перейдем к рассмотрению каждого шага более подробно:

1. Подготовка документов для отчетности

Перед составлением отчета необходимо собрать все необходимые документы, включающие:

- Договор о предоставлении кредита и его приложения.

- Документы, подтверждающие выполнение условий договора.

- Счета и квитанции об оплате.

- Иные документы, связанные с закупкой кредита.

2. Составление отчета о закупке кредита

Составление отчета осуществляется на основе предоставленных документов. В отчете следует указать следующую информацию:

- Сумма закупки кредита.

- Дата и сроки заключения договора.

- Информация о всех сторонах договора.

- Сведения о выполнении условий договора.

- Финансовые документы, подтверждающие проведение операций по кредиту.

3. Проверка отчета на соответствие правилам

Перед подписанием отчета необходимо провести его проверку на соответствие требованиям законодательства и внутренним правилам организации. Особое внимание следует уделить корректности и достоверности представленных данных.

4. Подписание отчета руководителем организации

После проверки отчета руководитель организации должен подписать его. Подписание отчета подтверждает его достоверность и корректность.

5. Отправление отчета в соответствующий орган

Отчет обязательно должен быть отправлен в соответствующий орган, указанный в требованиях законодательства. Отправка отчета осуществляется в соответствии со сроками, установленными законодательством.

Соблюдение вышеуказанных шагов позволит правильно отчитаться о закупке кредита и избежать возможных проблем и нарушений.

Тендерный кредит по 44-ФЗ и 223-ФЗ

В рамках государственных закупок, осуществляемых в соответствии с 44-ФЗ и 223-ФЗ, существует возможность получения тендерного кредита. Этот вид кредита позволяет компаниям принимать участие в торгах, улучшая их финансовое положение и повышая шансы на победу. Рассмотрим подробнее, как это работает.

Преимущества тендерного кредита

Тендерный кредит имеет ряд преимуществ для компаний, участвующих в государственных закупках:

- Финансовая поддержка: Получение тендерного кредита позволяет компаниям получить необходимые денежные средства для исполнения контрактов, минуя ожидание оплаты за выполненные работы или поставленные товары.

- Улучшение финансовой позиции: Поскольку тендерный кредит выплачивается после заключения контракта, компания может улучшить свою финансовую позицию и увеличить свою конкурентоспособность на рынке.

- Увеличение шансов на победу: Получение тендерного кредита позволяет компаниям предоставить более выгодные условия в своих предложениях, что повышает их шансы на победу в торгах.

- Гибкость в планировании бюджета: Тендерный кредит позволяет компаниям более гибко планировать расходы и бюджет, так как он покрывает только конкретные проекты или контракты.

Процесс получения тендерного кредита

Для получения тендерного кредита компания должна пройти следующие этапы:

- Постановка на учет: Компания должна поставить себя на учет у кредитора и предоставить необходимые документы для рассмотрения кредитной заявки.

- Анализ кредитоспособности: Кредитор проводит анализ финансового состояния компании и ее кредитоспособности, чтобы оценить риски и возможность предоставления тендерного кредита.

- Оформление договора: В случае одобрения кредита, компания и кредитор заключают договор, в котором указываются условия кредитования, сроки возврата и процентные ставки.

- Использование кредитных средств: Компания может использовать полученные средства для участия в тендерах, покрытия расходов на подготовку и исполнение контрактов.

- Возврат кредита: После завершения контракта, компания должна вернуть кредитору полученные средства в соответствии с условиями договора.

Выбор кредитора для тендерного кредита

При выборе кредитора для получения тендерного кредита важно обратить внимание на следующие факторы:

- Опыт и репутация: Кредитор должен иметь опыт работы с компаниями, участвующими в государственных закупках, а также хорошую деловую репутацию.

- Условия кредитования: Стоит оценить условия кредитования, такие как процентные ставки, сроки возврата и возможность досрочного погашения.

- Гибкость и индивидуальный подход: Кредитор должен предлагать гибкие условия кредитования и учитывать особенности и потребности каждой компании.

- Партнерские отношения: Важно создать долгосрочные партнерские отношения с кредитором, чтобы иметь возможность получить тендерные кредиты в будущем.

Тендерный кредит по 44-ФЗ и 223-ФЗ является важным инструментом для компаний, участвующих в государственных закупках. Он позволяет получить финансовую поддержку, улучшить финансовую позицию и повысить шансы на победу в торгах. Важно выбирать надежного и гибкого кредитора, который сможет предоставить выгодные условия и стать надежным партнером на пути к успеху в госзакупках.

НМЦД при анализе рынка кредитных услуг

Значение НМЦД

НМЦД – это сумма собственных средств кредитной организации, которая должна быть закреплена за её деятельностью. Она рассчитывается путем вычитания из общих активов оценочных средств, полученных в результате учетной оценки активов, и разниц между оценкой соответствующего ценного бумаги и эмиссионной стоимостью.

Значение НМЦД позволяет определить, насколько кредитная организация обеспечена собственным капиталом для покрытия возможных потерь и выполнения своих обязательств.

Важность НМЦД при анализе рынка кредитных услуг

Анализ НМЦД является ключевым фактором при оценке финансовой устойчивости и надежности кредитной организации. При высоком значении НМЦД, организация имеет достаточный уровень финансовой поддержки, чтобы справиться с возможными негативными ситуациями и выплатить обязательства перед клиентами.

С другой стороны, если НМЦД низкий, это может указывать на недостаточный уровень финансовых ресурсов и повышенный риск невыполнения обязательств.

Ограничения НМЦД при анализе рынка кредитных услуг

Важно отметить, что анализ НМЦД должен рассматриваться в комплексе с другими показателями и факторами, такими как рентабельность, ликвидность и кредитоспособность кредитной организации.

Также необходимо учитывать, что НМЦД может изменяться со временем, в зависимости от изменения финансовой ситуации организации и изменения условий деятельности на рынке кредитных услуг.

| Преимущества анализа НМЦД: | Ограничения анализа НМЦД: |

|---|---|

| — Позволяет оценить финансовую устойчивость кредитной организации | — Необходим дополнительный анализ других финансовых показателей |

| — Индикатор надежности и стабильности организации | — НМЦД не является абсолютным показателем |

| — Помогает клиентам выбрать надежного кредитора |

Анализ НМЦД при исследовании рынка кредитных услуг позволяет получить информацию о финансовой устойчивости и надежности кредитных организаций. Он помогает клиентам принять обоснованное решение при выборе кредитора. Однако, важно учитывать, что анализ НМЦД не может быть произведен в изоляции от других показателей и финансовых факторов.

В техническом задании необходимо указать информацию о заказчике, цели проекта, требуемый функционал и особенности проекта, а также применяемые технологии. Законодательные требования и нормы, которые необходимо учесть при разработке проекта, также должны быть указаны в ТЗ.

Техническое задание должно быть понятным и однозначным, чтобы не возникало никаких неясностей между заказчиком и исполнителем. Важно также учесть, что ТЗ может быть изменено в процессе работы над проектом. Поэтому необходимо предусмотреть механизм внесения изменений в документ и уведомления всех заинтересованных сторон.

В целом, качественное техническое задание является основой для успешной разработки проекта по кредитной линии по 223-ФЗ. Все требования и детали должны быть четко и ясно сформулированы, чтобы избежать любых несоответствий и проблем в дальнейшей работе.